Кто является контролирующим лицом КИК?

Определить, являетесь ли вы контролирующим лицом иностранной организации, можно по доле участия. Для этого достаточно обратиться к реестру акционеров компании, при этом уточнив резидентность других акционеров.

Содержание

- Понятие контролирующего лица в Налоговом Кодексе РФ

- Что понимается под «осуществлением контроля»?

- Какие обязанности возникают, если лицо признает себя контролирующим лицом?

- Как определить долю участия в иностранной организации?

- При определении доли участия учитываются только голосующие акции или неголосующие тоже?

- Как учитываются обыкновенные и привилегированные акции при определении доли участия в иностранной организации?

- Будет ли учредитель траста признаваться контролирующим лицом?

- Будет ли протектор признаваться контролирующим лицом?

- Может ли быть признано иное лицо контролирующим лицом, если оно не является учредителем (основателем) иностранной структуры?

- На какую дату определяется доля участия контролирующего лица в иностранной компании и КИК?

- Может ли налоговый орган признать налогоплательщика, не направившего уведомление, контролирующим лицом иностранной организации?

- Могут ли быть преимущества от признания себя контролирующим лицом иностранной компании?

- Что такое сквозной подход?

По общему правилу, контролирующим лицом иностранной организации признается физическое или юридическое лицо, являющееся налоговым резидентом РФ, доля участия которого в этой организации составляет более чем 10% или более чем 25% в тех случаях, когда больше половины уставного капитала компании принадлежит иностранным участникам (пп. 1 п. 3 ст. 25.13 НК РФ). Пониженный порог в 15% установлен для международных компаний (п. 3.1 ст. 25-13).

Понятие контролирующего лица в Налоговом Кодексе РФ

В частном случае, если доля участия всех лиц, признаваемых налоговыми резидентами РФ, в этой организации (для физических лиц - совместно с супругами и несовершеннолетними детьми) составляет более 50 процентов, то для признания лица контролирующим доля его участия в компании должна составлять более 10 процентов (пп. 2 п. 3 ст. 25.13 НК РФ).

Также контролирующим лицом может быть признано лицо, не отвечающее установленным выше признакам, но осуществляющее контроль над организацией в своих интересах или в интересах своего супруга и несовершеннолетних детей - доли, оформленные на супругов и/или на несовершеннолетних детей, при определении доли участия будут суммироваться. Осуществлением контроля над организацией признается оказание или возможность оказывать определяющее влияние на решения, принимаемые этой организацией в отношении распределения полученной организацией прибыли (дохода) после налогообложения в силу прямого или косвенного участия в такой организации, участия в договоре (соглашении), предметом которого является управление этой организацией, или иных особенностей отношений между лицом и этой организацией и (или) иными лицами; для иностранной структуры – в силу законодательства иностранного государства или договора.

То есть использование другой подконтрольной иностранной организации или использование номинальных акционеров не решит вопрос признания вас контролирующим лицом. Ведь часто бывает так, что конечный собственник владеет компанией не напрямую, а через номинального акционера, с которым отношения подчинены некой форме траста, что, по сути, является структурой без образования юридического лица, и об учреждении которой нужно так же сообщить налоговым органам. Сама компания в этом случае, скорее всего, будет признаваться контролируемой.

Признание контролирующим лицом может быть осуществлено не только посредством преодоления пороговых значений доли участия, но и при наличии механизма влияния на решения о распределении прибыли КИК. В законе нет закрытого перечня документов и случаев, когда конкретно можно сказать, что имеет место контроль над распределением прибыли. Это значит, что каждый случай будет прорабатываться налоговыми органами индивидуально. Но точно можно сказать, что наличие, например, генеральных доверенностей или соответствующих положений на управление компанией в каком-либо соглашении, может служить основанием для признания лица контролирующим.

Справочная информация*

В отношении прибыли КИК за 2015 год действовали переходные нормы (п.1 ст.3 ФЗ № 376 "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (в части налогообложения прибыли контролируемых иностранных компаний и доходов иностранных организаций)"), согласно которым контролирующим лицом признавалось физическое или юридическое лицо, доля участия которого в иностранной организации составляла более 50%. То есть при участии лица в иностранной компании в доле равной 50% (и менее), такое лицо не признавалось контролирующим (Письмо Минфина от 31 марта 2016 г. N 03-10-10/18182).С 2016 года действуют общие правила определения доли участия в КИК для признания лица контролирующим, как указано выше.

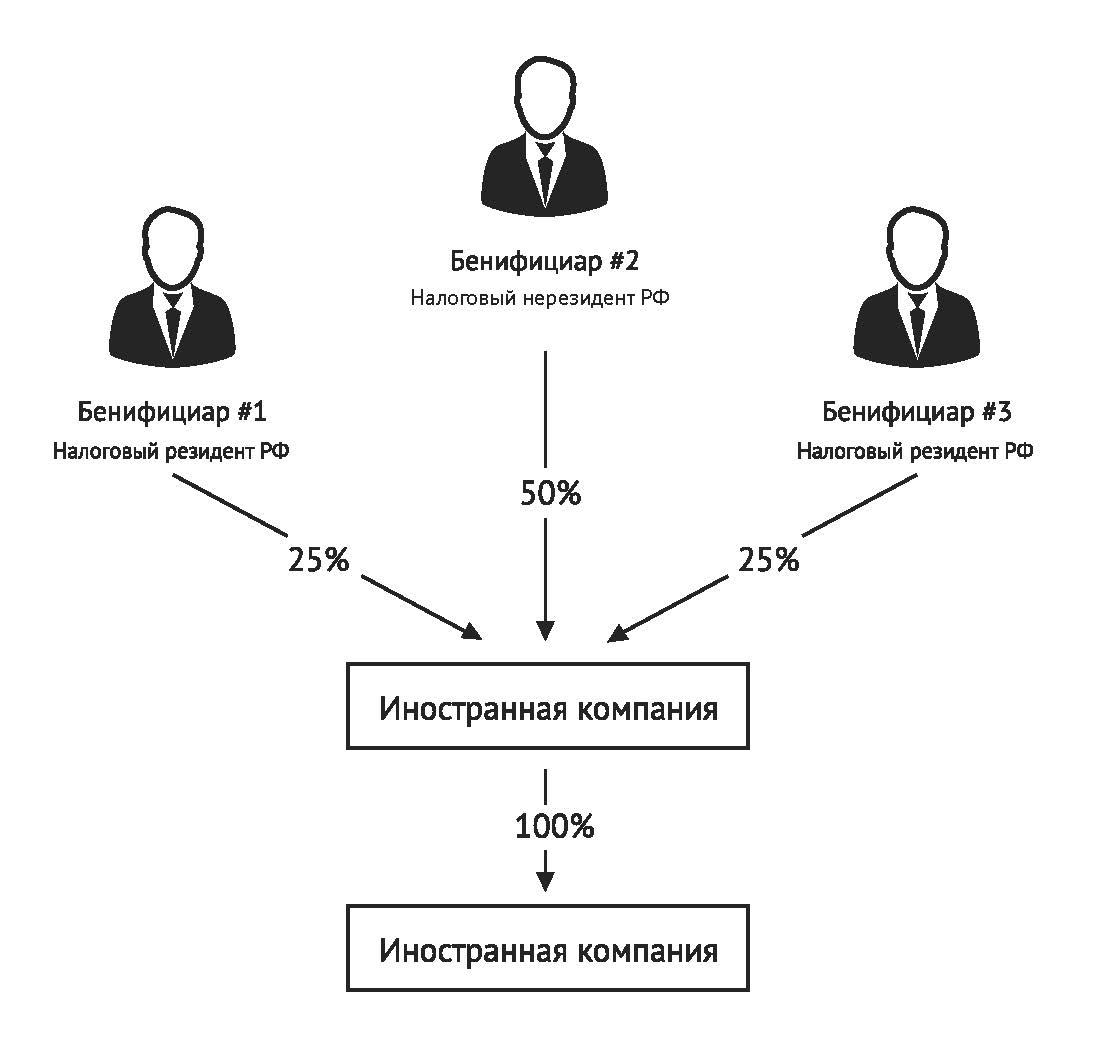

Пример

В данном примере Бенефициары (налоговые резиденты РФ) не будут признаваться контролирующими лицами (при условии отсутствия иного контроля с их стороны). Однако у Бенефициаров сохраняется обязанность представить уведомление о начале / прекращении участия в иностранной организации.

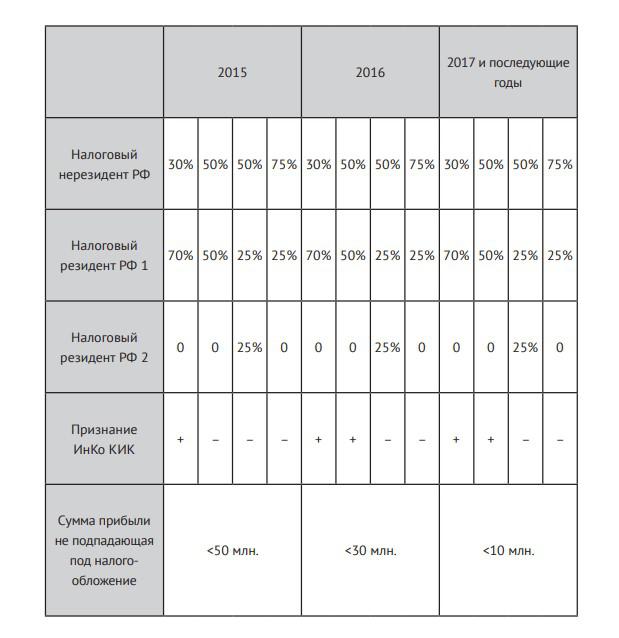

Ниже представлена сравнительная таблица по различным долям владения иностранной компанией с учетом переходного периода в 2015-2016 годах.

Что понимается под «осуществлением контроля»?

Осуществлением контроля над организацией признается оказание или возможность оказывать определяющее влияние на решения, принимаемые такой организацией в отношении распределения полученной организацией прибыли (дохода) после налогообложения в силу прямого или косвенного участия в такой организации, участия в договоре (соглашении), предметом которого является управление этой организацией, или иных особенностей отношений между лицом и организацией и (или) иными лицами.

Осуществлением контроля над иностранной структурой без образования юридического лица признается оказание или возможность оказывать определяющее влияние на решения, принимаемые лицом, осуществляющим управление активами такой структуры, в отношении распределения полученной прибыли (дохода) после налогообложения между ее участниками (пайщиками, доверителями или иными лицами) либо иными бенефициарами в силу законодательства иностранного государства или договора.

Какие обязанности возникают, если лицо признает себя контролирующим лицом?

В случае если иностранная компания признается КИК, то у налогоплательщика – физического/юридического лица возникает обязанность:

- подавать уведомление о КИК на ежегодной основе;

- уплатить налог на нераспределенную прибыль КИК по ставке 13% – НДФЛ или 20% – налог на прибыль юридических лиц.

Справочная информация*

Если прибыль КИК была распределена, то такая прибыль уменьшается на величину дивидендов, выплаченных этой иностранной компанией в календарном году, следующим за годом, за который в соответствии с личным законом такой компании составляется финансовая отчетность, с учетом промежуточных дивидендов, выплаченных в течение финансового года, за который составляется эта финансовая отчетность (П. 1 ст. 25.15 НК РФ).Таким образом, прибыль КИК облагается НДФЛ у физического лица один раз, либо в виде дивидендов (распределенная прибыль), либо в виде нераспределенной прибыли.

АНАЛИЗ ТЕОРЕТИЧЕСКОЙ СИТУАЦИИ – ОФШОР ФОРУМ GSL

Выплата дивидендов с оффшорной компании на счет в иностранном банке

Комментарий GSL

В соответствии с п. 5.1. ст. 12 ФЗ “О валютном регулировании и валютном контроле…” на счета физических лиц - резидентов, открытые в банках, расположенных на территориях государств - членов ОЭСР или ФАТФ, могут быть зачислены денежные средства, выплачиваемые в виде накопленного процентного (купонного) дохода, выплата которого предусмотрена условиями выпуска принадлежащих физическому лицу – резиденту внешних ценных бумаг, иных доходов по внешним ценным бумагам (дивиденды, выплаты по облигациям, векселям, выплаты при уменьшении уставного капитала эмитента внешней ценной бумаги). С 1 июля 2016 года Латвия стала членом ОЭСР.

Осталось для целей законности такой проводки выяснить, задекларирован ли личный счет у резидента в установленном порядке в ИФНС, а также задекларирована ли там же сама компания по правилам КИК.

Комментарий GSL

В данной ситуации остается очень высокая вероятность того, что ИФНС по своей обычной практике постарается “окучить” налогоплательщика, что называется “по полной”, а там пусть суд решает, кто прав…

Такая позиция (проводки по незадекларированным зарубежным счетам – незаконны), в частности, выражена в Письмах Федеральной налоговой службы:

- Письмо № ЗН-3-17/5523@ от 16.07.2017 и

- Письмо № ОА-3-17/5973@ от 05.09.2017

Расчет налоговой базы по КИК

Комментарий GSL

Суммы прибыли контролируемой иностранной компании относятся к доходам, полученным от источников за пределами Российской Федерации. Налоговая база по ним определяется совокупно (3-НДФЛ/ Лист Б. Доходы от источников за пределами Российской Федерации), но отдельно от иных доходов.

Кроме того, есть некоторые особенности, например:

- При определении налоговой базы доходы в виде прибыли КИК не подлежат уменьшению на сумму налоговых вычетов;

- Сумма налога, исчисленного в отношении прибыли контролируемой иностранной компании, уменьшается на величину налога, исчисленного в отношении этой прибыли в соответствии с законодательством иностранных государств и (или) законодательством Российской Федерации (в том числе налога на доходы, удерживаемого у источника выплаты дохода), а также на величину налога на прибыль организаций, исчисленного в отношении прибыли постоянного представительства этой контролируемой иностранной компании в Российской Федерации, пропорционально доле участия контролирующего лица в этой компании.

Общая сумма налога, подлежащая уплате в соответствующий бюджет, исчисленная исходя из налоговой декларации, уплачивается налогоплательщиком в срок не позднее 15 июля года, следующего за истекшим налоговым периодом.

По поводу валютного законодательства, КИК не является валютным резидентом РФ, ограничения к самой иностранной компании применяться не могут.

Как определить долю участия в иностранной организации?

Существует два вида участия в организации: прямое и косвенное.

1. Долей прямого участия физического лица/одной организации в другой организации признается непосредственно принадлежащая:

- доля голосующих акций другой организации;

- непосредственно принадлежащая доля физическому лицу/одной организации в уставном (складочном) капитале (фонде) другой организации.

Справочная информация*

В случае невозможности определения таких долей – непосредственно принадлежащая доля физическому лицу/одной организации в другой, определяется пропорционально количеству участников в другой организации.

Пример

РосКо принадлежит 30% доли голосующих акций в ИнКо, следовательно, ИнКо будет являться КИК для РосКо, а РосКо контролирующим лицом для целей налогообложения.

2. Долей косвенного участия физического лица/одной организации в другой организации признается доля, определяемая в следующем порядке:

- определяются все последовательности участия одной организации в другой организации через прямое участие каждой предыдущей организации в каждой последующей организации соответствующей последовательности;

- определяются доли прямого участия каждой предыдущей организации в каждой последующей организации соответствующей последовательности;

- суммируются произведения долей прямого участия одной организации в другой организации через участие каждой предыдущей организации в каждой последующей организации всех последовательностей.

Справочная информация*

Кроме того, важно учитывать, что при определении доли участия в организации учитывается также участие физического лица или организации в иностранной структуре без образования юридического лица, которая в соответствии со своим личным законом вправе участвовать в капитале иных организаций либо в иных иностранных структурах без образования юридического лица.

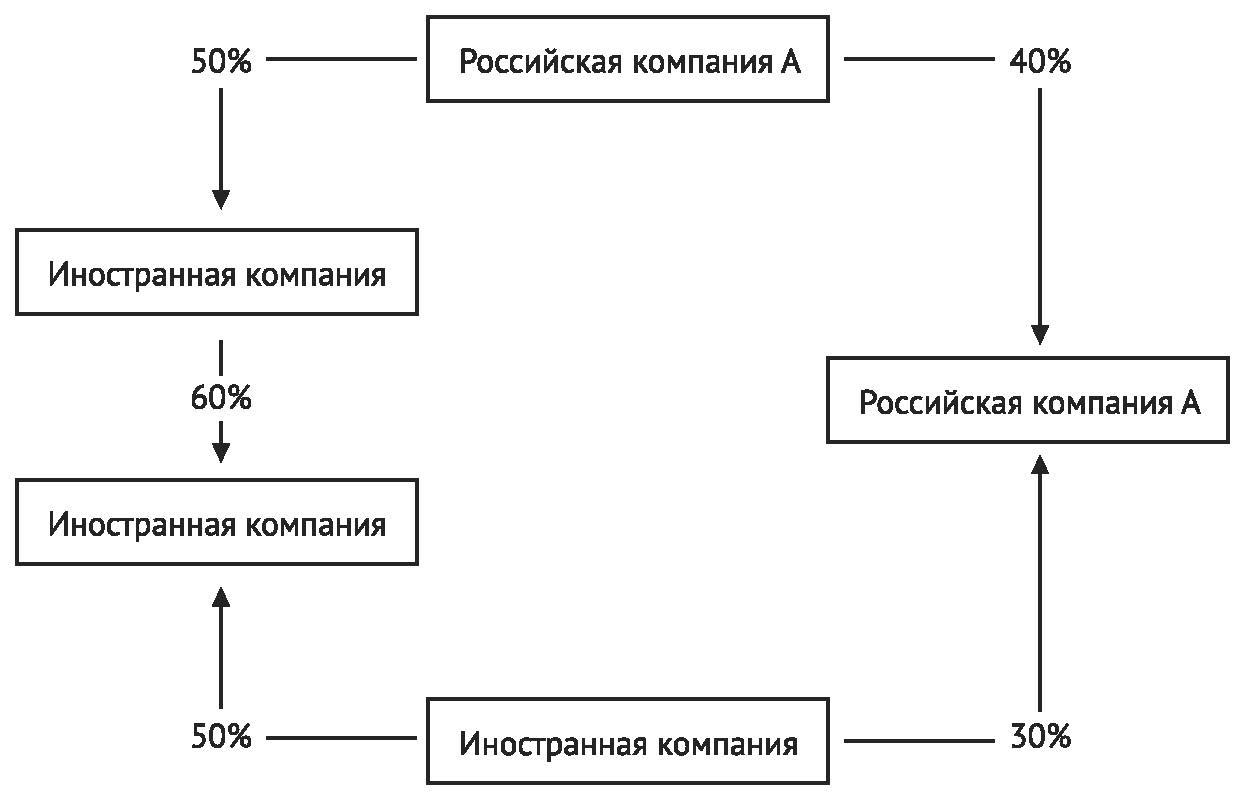

Пример

РосКо А непосредственно не участвует в ИнКо C, но доля ее косвенного участия составляет 27% (50%*60%*50%+40%*30%), поэтому РосКо А для целей налогообложения будет признаваться контролирующим лицом ИнКо С со всеми вытекающими из этого обязанностями.

При определении доли участия учитываются только голосующие акции или неголосующие тоже?

Физическое лицо признается в одном из случаев контролирующим лицом иностранной организации, если доля его участия в этой организации составляет более 25 процентов (п. 3 ст. 25.13 НК РФ) – в случае если доля других участников организации – налоговых резидентов РФ менее 50% или они вовсе отсутствуют.

В противном случае будет достаточным для рассмотрения данной ситуации доли участия – более 10 % (пп. 2 п. 2 ст. 25.12 НК РФ). При этом в п. 5 ст. 25.13 НК РФ указано, что доля участия физического лица в организации определяется в соответствии с порядком, предусмотренным ст. 105.2 НК РФ.

В соответствии с п. 2 ст. 105.2 НК РФ долей прямого участия лица в организации признается непосредственно принадлежащая такому лицу доля голосующих акций этой организации. Таким образом, в случае, если доля владения физического лица в организации составляет любое количество неголосующих акций, то такое лицо не признается контролирующим. Однако существует риск учета и неголосующих акций (см. дискуссию на эту тему на стр. 17-18 выше).

Как учитываются обыкновенные и привилегированные акции при определении доли участия в иностранной организации?

По российскому законодательству акционерный капитал может быть представлен обыкновенными и привилегированными акциями. Акционеры – владельцы обыкновенных акций общества могут участвовать в общем собрании акционеров с правом голоса. Таким образом, обыкновенные акции являются голосующими. В то же время и владельцы привилегированных акций также могут иметь право голоса (п. 1 ст. 29, п. 1 ст. 32 и п. 1 ст. 49 Федерального закона от 26.12.1995 N 208-ФЗ "Об акционерных обществах").

В соответствии с Письмами Минфина России от 06.04.2015 № 03-01-10/19237 и от 16.08.2013 № 03-01-18/33535, при определении доли прямого участия необходимо обладать информацией обо всех голосующих акциях организаций, как обыкновенных, так и привилегированных. По мнению Минфина, документом, подтверждающим, что привилегированные акции не признаются голосующими, является решение последнего общего собрания акционеров о полной выплате дивидендов по привилегированным акциям.

В случае, если у владельцев привилегированных акций не возникло право принимать участие в общем собрании акционеров с правом голоса, их привилегированные акции не будут рассматриваться голосующими при условии документального подтверждения данного обстоятельства.

Обращаем внимание, что долю участия в компании (долю голосующих акций) для установления факта контроля, с точки зрения российских правил о КИК, необходимо рассчитывать от числа голосующих акций компании.

Однако следует учитывать, что в соответствии с абз. 3 п. 3 ст. 25.15 НК РФ «в случае, если доля участия налогоплательщика – контролирующего лица в КИК отличается от доли в прибыли, на которую налогоплательщик в случае ее распределения имеет право, прибыль КИК учитывается при определении налоговой базы у налогоплательщика – контролирующего лица в доле, соответствующей доле в прибыли КИК, на которую это лицо имеет право ...».

Пример

Акционерный капитал компании представлен 70% голосующих акций (с правом получения прибыли) и 30% неголосующих акций (с правом получения прибыли).

Физическое лицо владеет:

- 25% голосующих акций

- 15% неголосующих акций

Следовательно, физическое лицо признается контролирующим лицом, так как доля его участия более 25% (25/70*100=36%), но доля прибыли, учитываемая при определении налоговой базы, будет составлять не 25%, а 40%.

Данное правило (абз. 3 п. 3 ст. 25.15 НК РФ) действует аналогичным образом, если у акционера есть контроль (возможность оказывать влияние на решения о распределении прибыли) через владение только голосующими акциями без права получения прибыли. В этом случае у контролирующего лица налогообложения не будет, поскольку оно не получает прибыль.

Физическое лицо владеет:

- 15% голосующих акций

- 40% неголосующих акций

Следовательно, физическое лицо не признается контролирующим лицом, так как доля его участия менее 25% (15/70*100=21%), и не уплачивает НДФЛ с полученной прибыли.

Однако обращаем внимание, что, если будут установлены обстоятельства, свидетельствующие об осуществлении контроля над иностранной организацией в своих интересах или в интересах своего супруга и несовершеннолетних детей, то все пропорции участия не будут иметь значения для налоговых органов в силу п. 6 ст. 25.13 НК РФ.

Будет ли учредитель траста признаваться контролирующим лицом?

Согласно общим правилам КИК также признается иностранная структура без образования юридического лица, контролирующим лицом которой является организация и (или) физическое лицо, признаваемые российскими налоговыми резидентами. В целях НК РФ контролирующим лицом иностранной структуры без образования юридического лица признается учредитель (основатель) такой структуры.

При этом были предусмотрены некоторые исключения из указанных правил. В частности, учредитель (основатель) иностранной структуры без образования юридического лица не признается контролирующим лицом такой структуры, если в отношении этого учредителя (основателя) одновременно соблюдаются все следующие условия:

Справочная информация*

Осуществлением контроля над иностранной структурой без образования юридического лица в целях НК РФ признается оказание или возможность оказывать определяющее влияние на решения, принимаемые лицом, осуществляющим управление активами такой структуры, в отношении распределения полученной прибыли (дохода) после налогообложения в соответствии с личным законом и (или) учредительными документами этой структуры.

Таким образом, если по условиям траста учредитель

(и не сохраняет за собой право получить любое из трех первых перечисленных прав) то можно говорить о том, что единственной обязанностью учредителя становится подача уведомления об участии в иностранной структуре без образования юридического лица, т. е. только о факте создания траста.

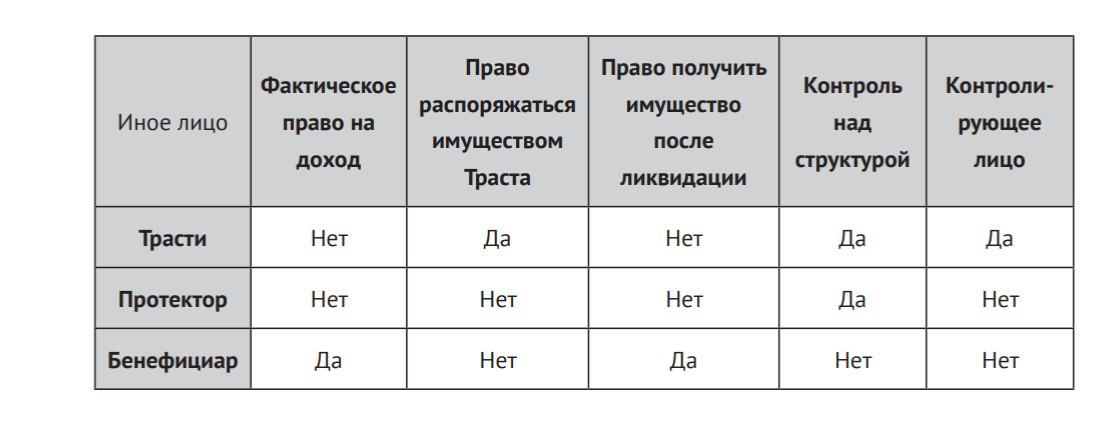

Будет ли протектор признаваться контролирующим лицом?

В трасте есть еще одно лицо, которое потенциально попадает под правила НК РФ, – это протектор. Протектор не может получать каких-либо доходов из траста или трастового имущества, распределяемого в связи с прекращением траста.

Однако протектор может отвечать критериям контроля. К примеру, если по условиям траста доверительный собственник должен согласовывать с протектором вопросы распределения доходов между бенефициарами. Как к наличию подобных полномочий протектора отнесутся налоговые органы, предсказать сложно.

Может ли быть признано иное лицо контролирующим лицом, если оно не является учредителем (основателем) иностранной структуры?

Контролирующим лицом иностранной структуры без образования юридического лица также может быть признано лицо, не являющееся ее учредителем (основателем), если лицо осуществляет контроль над такой структурой и при этом в отношении него выполняется хотя бы одно из следующих условий:

- лицо имеет фактическое право на доход (его часть), получаемый структурой;

- лицо вправе распоряжаться имуществом структуры;

- лицо вправе получить имущество структуры в случае ее прекращения (ликвидации, расторжения договора).

На какую дату определяется доля участия контролирующего лица в иностранной компании и КИК?

Доля участия контролирующего лица определяется:

- на дату принятия решения о распределении прибыли, принятого в календарном году, следующем за налоговым периодом по соответствующему налогу для налогоплательщика – контролирующего лица, на который приходится дата окончания финансового года в соответствии с личным законом этой контролируемой иностранной компании;

- в случае, если такое решение не принято, то на 31 декабря календарного года, следующего за налоговым периодом по соответствующему налогу для налогоплательщика – контролирующего лица, на который приходится дата окончания финансового года контролируемой иностранной компании.

АНАЛИЗ ТЕОРЕТИЧЕСКОЙ СИТУАЦИИ – ОФШОР ФОРУМ GSL

Признание дохода по КИК

Комментарий GSL

Для иллюстрации нормы п. 1.1 ст. 223 НК РФ приведем примеры:

- если финансовый год КИК пришёлся на период 01.01.2015 г. – 31.12.2015 г., то статус контролирующего лица и его доход в виде прибыли КИК определяется на дату 31.12.2016 г., уведомление о КИК подаётся в ИФНС не позднее 20 марта 2017 года;

- если финансовый год КИК отличается от календарного года, например, составляет период 01.10.2015 г. – 30.09.2016 г., то статус контролирующего лица и его доход в виде прибыли КИК впервые в целях законодательства РФ о КИК определяется на дату 31.12.2017 г., уведомление о КИК подаётся в ИФНС не позднее 20 марта 2018 года.

Может ли налоговый орган признать налогоплательщика, не направившего уведомление, контролирующим лицом иностранной организации?

Да (п. 5 ст. 25.13 и п.п. 8-12 ст. 25.14 НК РФ).

При наличии у налогового органа информации, в том числе полученной от компетентных органов иностранных государств в рамках обмена информацией в налоговых целях в соответствии с международными договорами РФ, свидетельствующей о том, что налогоплательщик является контролирующим лицом иностранной организации (ИСБОЮЛ), но такое лицо не направило в налоговый орган уведомление, налоговый орган направляет этому налогоплательщику требование представить в течение 20 дней необходимые пояснения или представить уведомление в установленный налоговым органом срок.

Налогоплательщик, представляющий в налоговый орган пояснения относительно фактов, изложенных в требовании налогового органа, вправе одновременно с пояснениями дополнительно представить в налоговый орган документы, свидетельствующие об отсутствии оснований для признания налогоплательщика контролирующим лицом иностранной организации (ИСБОЮЛ).

Налоговый орган обязан рассмотреть представленные налогоплательщиком пояснения и документы. Если после рассмотрения представленных пояснений и документов либо при их отсутствии налоговый орган установит основания для признания налогоплательщика контролирующим лицом иностранной организации (ИСБОЮЛ), должностное лицо налогового органа направляет этому налогоплательщику уведомление о контролируемых таким лицом иностранных компаниях для признания такого лица контролирующим.

Лицо, которому было направлено указанное уведомление, вправе оспорить данное уведомление в суде в течение 3 месяцев с даты получения уведомления. При этом указанное лицо уведомляет налоговый орган о таком факте в течение 3 дней с момента подачи в суд соответствующего заявления.

До вступления в законную силу судебного акта, принятого по результатам рассмотрения заявления об оспаривании уведомления, лицо, которому было направлено уведомление, не может быть признано контролирующим лицом иностранной организации (ИСБОЮЛ) для целей НК РФ.

В случае, если лицо не оспорило направленное в его адрес уведомление о контролируемых им иностранных компаниях, такое лицо по истечении 3 месяцев с даты получения указанного уведомления считается признавшим себя контролирующим лицом иностранной компании. При этом на указанное лицо распространяются положения НК РФ в отношении контролирующих лиц.

Могут ли быть преимущества от признания себя контролирующим лицом иностранной компании?

Да. Например, преимущества могут заключаться в возможности применения так называемого сквозного подхода, когда мы используем иностранную компанию не как способ налогового планирования, а как некий держатель активов для защиты. Статус контролирующего лица и возможность применения сквозного подхода не связаны прямо, но может существовать определенная зависимость.

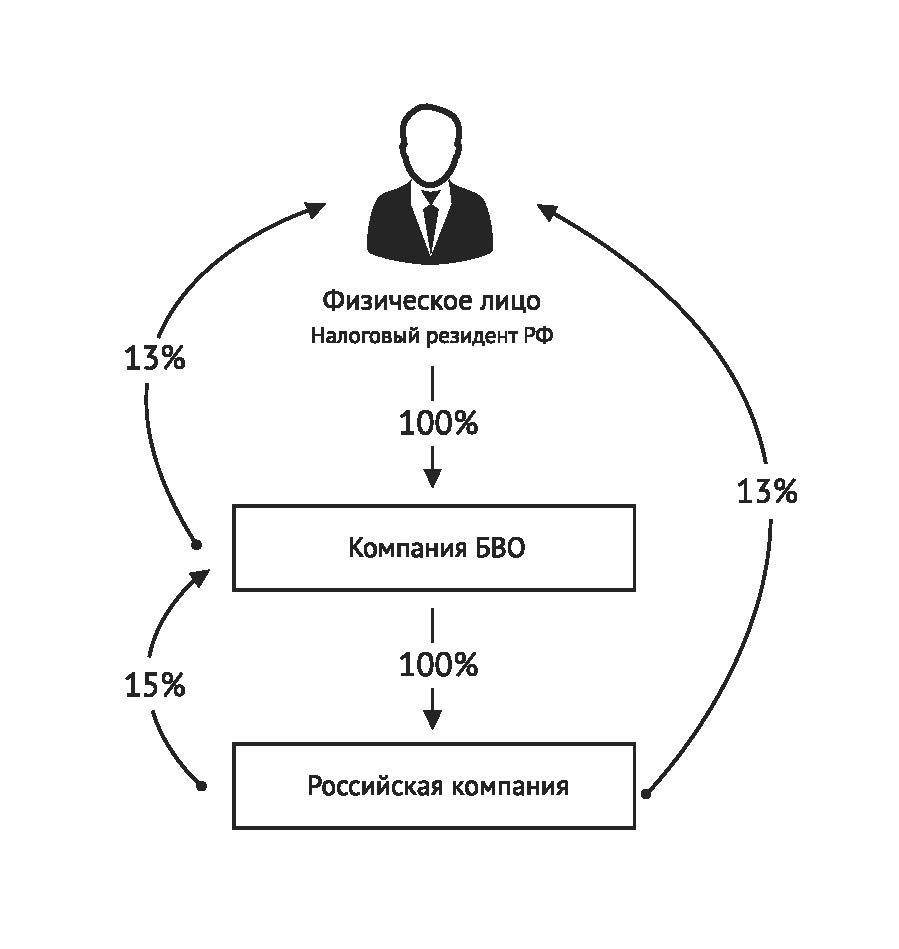

Что такое сквозной подход?

Сквозной подход предполагает применение СОИДН к лицам, которые являются бенефициарными собственниками доходов, даже если они не являются непосредственными получателями доходов (например, налоговый резидент РФ). При выполнении ряда условий удержание налога у источника осуществляется с учетом местонахождения бенефициарного собственника:

- Если бенефициарный собственник имеет право на льготы по СОИДН, может быть применено такое СОИДН;

- Если бенефициарный собственник является российским налоговым резидентом, налог удерживается в соответствии с правилами, установленными для российских налоговых резидентов.

Пример

При выплате дивидендов иностранным компаниям, зарегистрированными в странах с которыми имеется СОИНД (большинство офшоров), ставка налога у источника на дивиденды (15% по внутреннему законодательству) может быть снижена до максимально 5%. В этом случае минимальная эффективная ставка налогообложения по всей цепочке будет составлять около 18% (5%+13% от 95%), если не возникнет налога на дивиденды в иностранной юрисдикции. Кроме того, российские налоговые органы могут оспорить применение ставки в 5%, в коем случае общая ставка налога составит около 28%.

В случае применения сквозного подхода, эффективная ставка налогообложения дивидендов по всей цепочке владения может быть равна ставке НДФЛ (если нет потерь на иностранных налогах на дивиденды), то есть 13%.

По сути, снижение налоговой нагрузки достигается за счет экономии на налоге у источника (экономия как минимум 5%).

15.12.2021 Miсhael

Добрый день!

В 2022 году КИК выплачивает дивиденды контролирующему лицу в долларах. Надо ли отражать в декларации 3-НДФЛ за 2021 год эти дивиденды и по какому курсу, т.к. отражаться дивиденды должны в рублях.

Ответить

17.12.2021 Ксения Шилкина, Налоговый консультант

Добрый день!

Если налогоплательщик (физическое лицо, налоговый резидент РФ) получит дивиденды от КИК в 2022 году, то и декларировать этот доход он обязан за 2022 год.

Что касается курса доходов, полученных в иностранной валюте, то в данной ситуации определяется курс ЦБ РФ на день поступления денег на банковский счёт налогоплательщика или на счёт третьих лиц (при наличии такого поручения) при каждом денежном переводе.

Ответить