Содержание

- Что позволяет "Система одного окна"?

- Особенности системы VAT Mini One Stop Shop

- Какие услуги должна оказывать компания, чтобы зарегистрироваться на VAT Mini One Stop Shop?

- Каким образом происходит регистрация компании на VAT MOSS?

- Сроки подачи VAT MOSS деклараций

- Что включает в себя налоговая декларация по VAT MOSS, и каким образом происходит оплата налога?

- А если необходимо внести корректировки в уже поданную декларацию?

- Снятие компании с VAT MOSS

Если раньше компании, которые оказывали услуги физическим лицам из EC должны были вставать на НДС учет и соответственно уплачивать его в каждой стране EC, где у нее были покупатели, то с 1 января 2015 года для упрощения администрирования и отчетности по НДС была введена «система одного окна» - VAT Mini One Stop Shop.

Что позволяет "Система одного окна"?

Эта система позволяет компаниям избежать регистрации на НДС в каждой стране EC, где у нее находятся клиенты, а зарегистрироваться только в одной стране и электронно подавать ежеквартальные НДС-ные декларации. Система также позволяет оплачивать НДС, который из бюджета данной страны будет распределен и уплачен через защищенную телекоммуникационную сеть в другие страны EС, в которые, в соответствии с поданной декларацией, компанией были оказаны цифровые услуги.

Особенности системы VAT Mini One Stop Shop

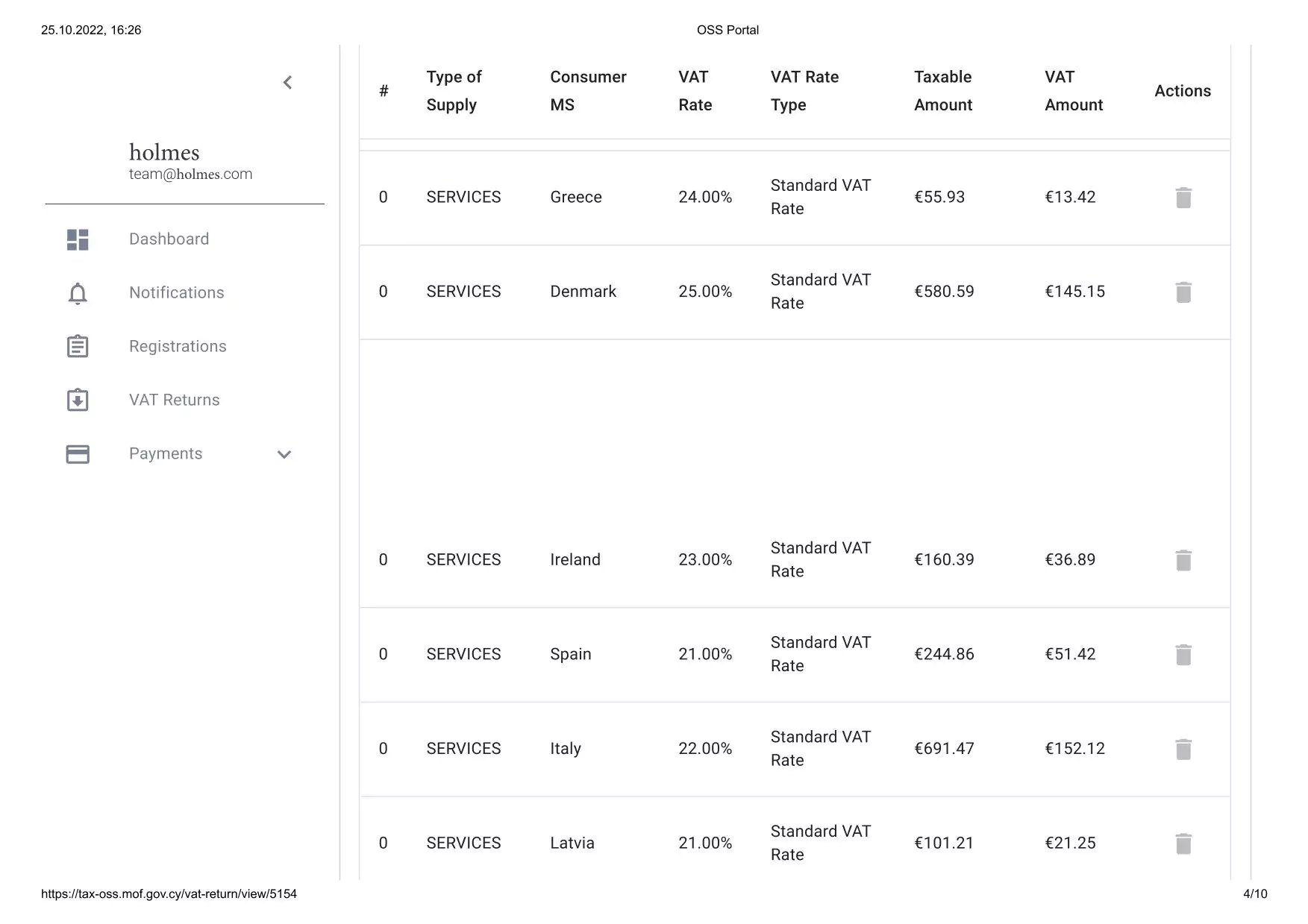

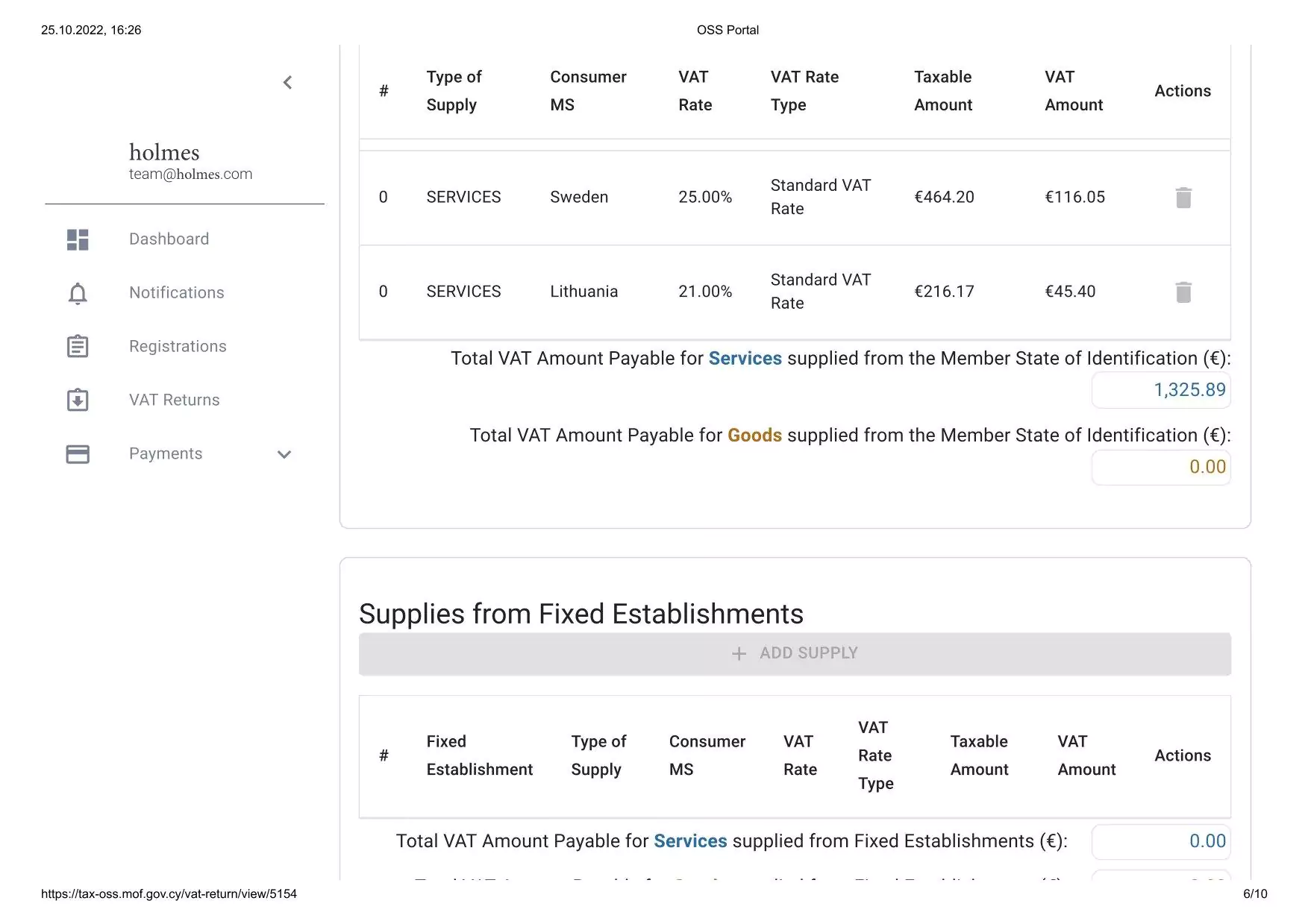

Особенностью системы VAT Mini One Stop Shop является также то, что компания, реализующая цифровые услуги должна начислять НДС к уплате не по ставке страны, где она зарегистрирована на НДС, а по ставке страны местонахождения физ. лица – получателя услуги (т.е. «местом поставки услуг » является место нахождения покупателя).

Какие услуги должна оказывать компания, чтобы зарегистрироваться на VAT Mini One Stop Shop?

Чтобы зарегистрироваться на VAT Mini One Stop Shop, компания должна оказывать покупателям – физ. лицам из Евросоюза, следующие цифровые услуги:

Под электронными подразумеваются услуги, которые оказываются через Интернет или электронные сети. Услуги должны быть практически полностью автоматизированы и требовать минимального участия человека.

Виды данных услуг:

- Хостинг сайтов (website hosting);

- Поставка ПО (supply of software);

- Предоставление доступа к базам данных (access to databases);

- Загрузка приложений или музыки (downloading apps or music);

- Онлайн игры (online gaming);

- Дистанционное обучение (distance teaching).

Каким образом происходит регистрация компании на VAT MOSS?

Для регистрации компания должна выбрать Member State of identification (MSI), т.е. государство-член ЕС, в котором компания непосредственно встанет на учет по VAT MOSS, будет подавать VAT MOSS декларации и в бюджет чьей страны будет платить НДС.

Для определения MSI существуют 2 схемы, о которых расскажем ниже.

Union scheme

Если компания зарегистрирована в ЕС, то MSI будет являться страна регистрации компании (страна, где компания учредила свой бизнес – т.e. где расположен центральный офис компании, или находится место ведения бизнеса) или же государство-член ЕС, в котором компания имеет представительство для целей НДС.

При данной схеме компания будет идентифицирована в системе VAT MOSS по НДС-ному номеру, который был ранее присвоен ей при регистрации на НДС в своем государстве.

non-Union scheme

Если компания не зарегистрирована в ЕС, и не имеет постоянное представительство в государствах – членах ЕС, то она может выбрать в качестве MSI любую страну.

При регистрации государство MSI присвоит компании индивидуальный НДС-ный номер в формате «EUxxxyyyyyz».

Как правило, регистрация вступает в силу с первого дня календарного квартала, следующего за тем, в котором компания проинформировала государство MSI о своем желании использовать систему VAT MOSS.

Сроки подачи VAT MOSS деклараций

Компания, зарегистрированная на VAT MOSS, должна подавать декларации по истечении каждого календарного квартала (т.е. каждые 3 месяца). Таким образом отчетные периоды по VAT MOSS строго фиксированы:

Декларация должна быть подана в течение 20 дней с даты окончания периода, за который подается данная декларация, т.е. крайние сроки подачи деклараций - 20 апреля, 20 июля, 20 октября и 20 января.

Если в течение отчетного квартала компания не оказывала цифровые услуги клиентам из ЕС, то необходимо подать нулевую декларацию.

Валютой декларации является евро.

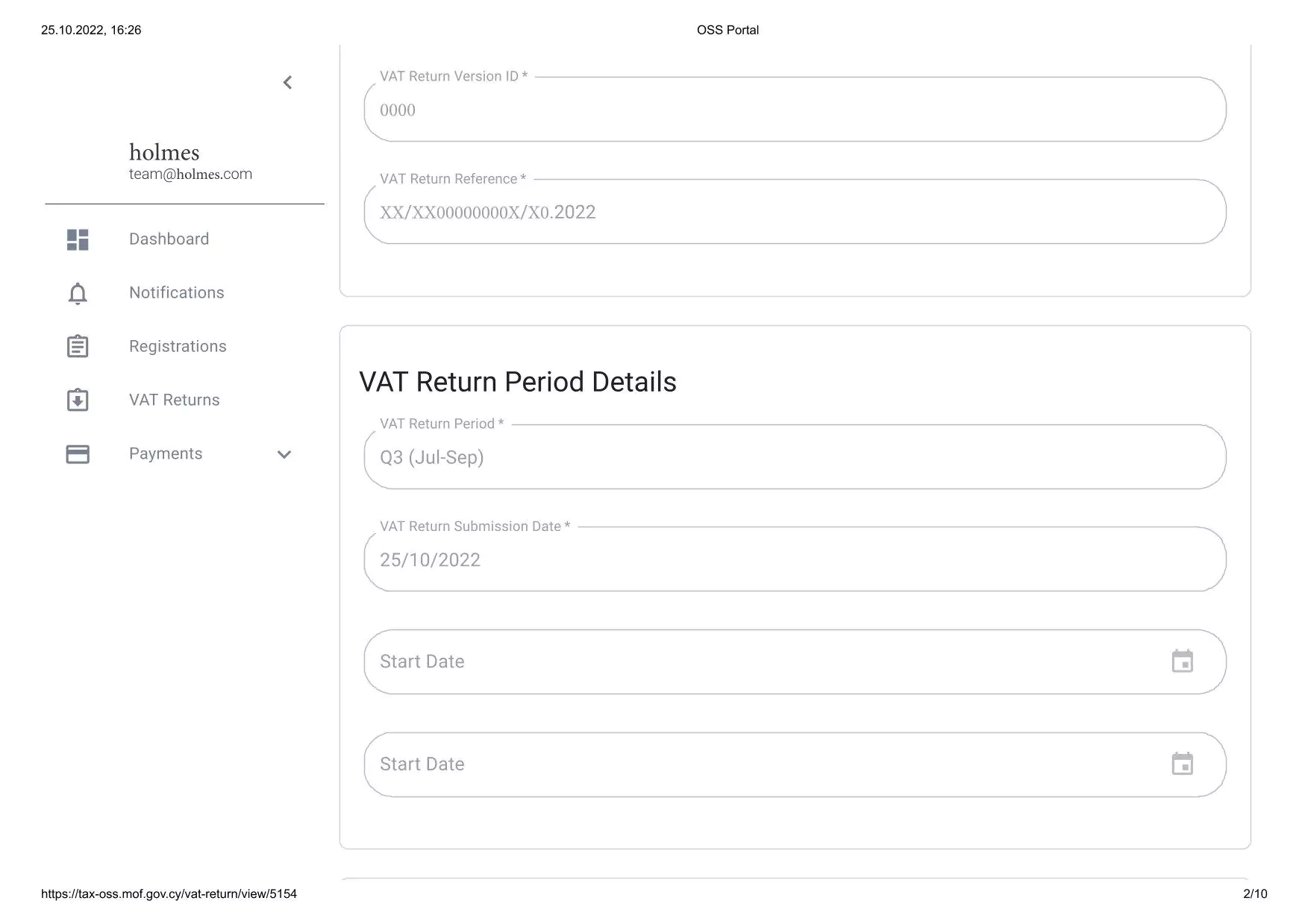

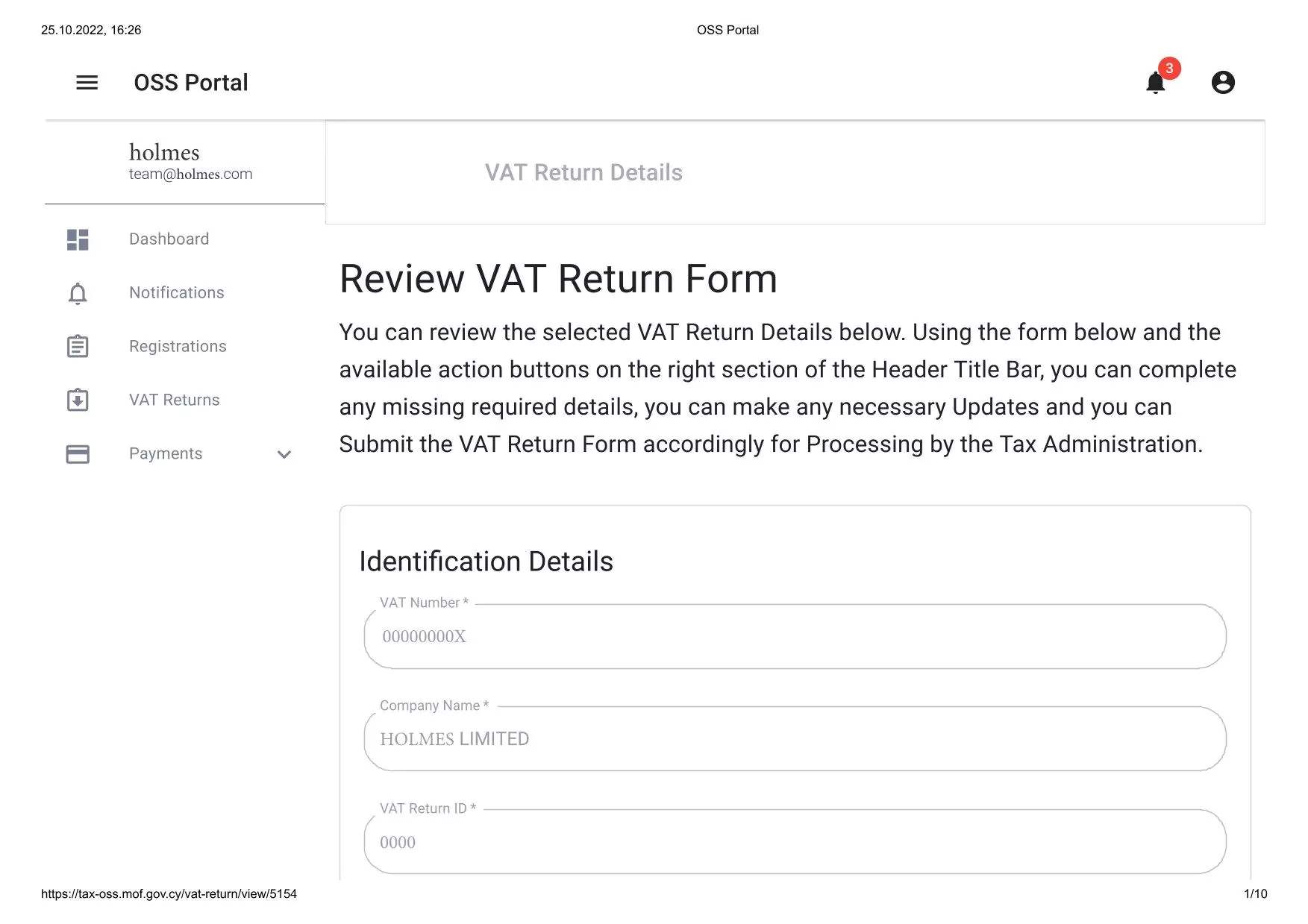

Что включает в себя налоговая декларация по VAT MOSS, и каким образом происходит оплата налога?

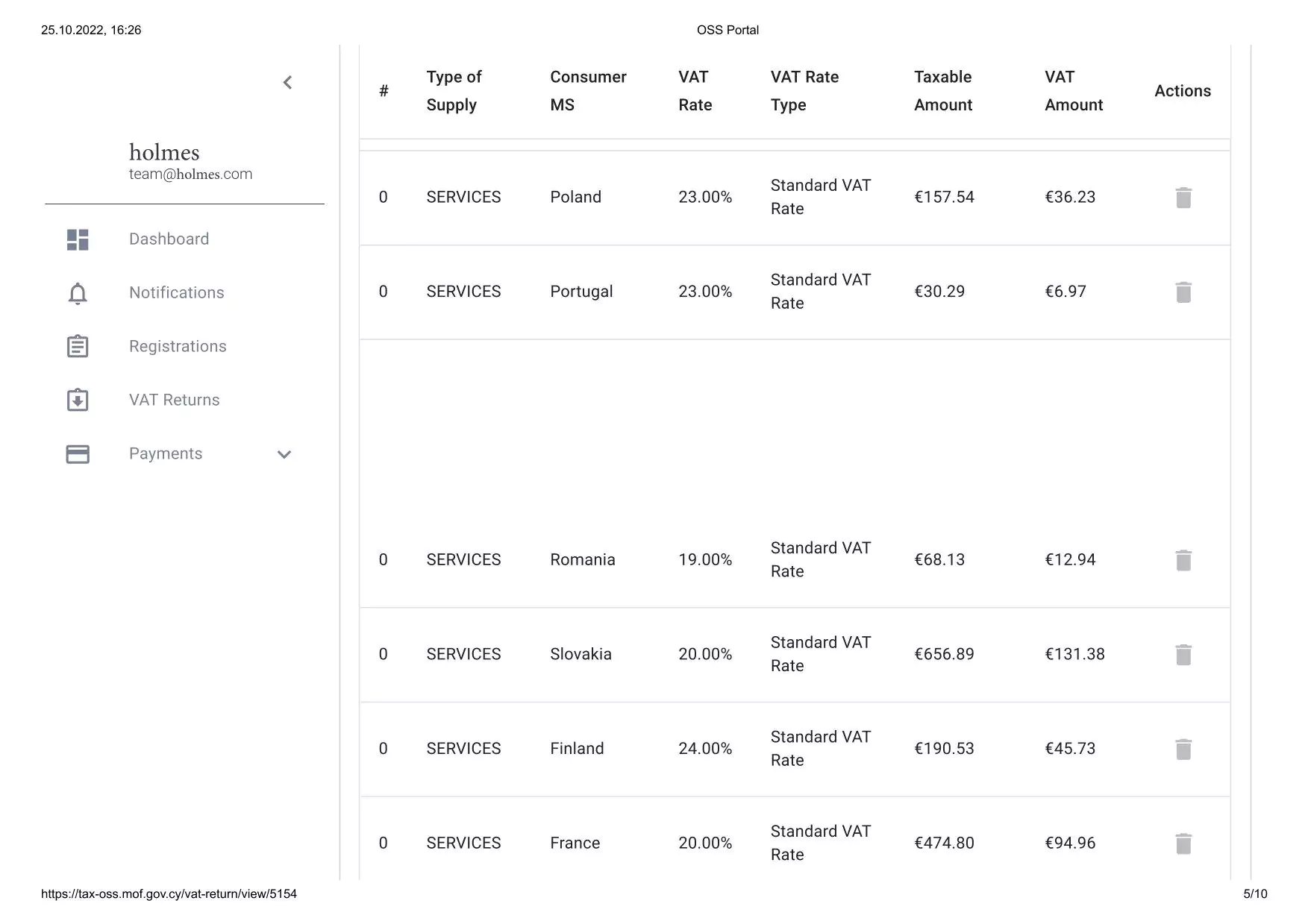

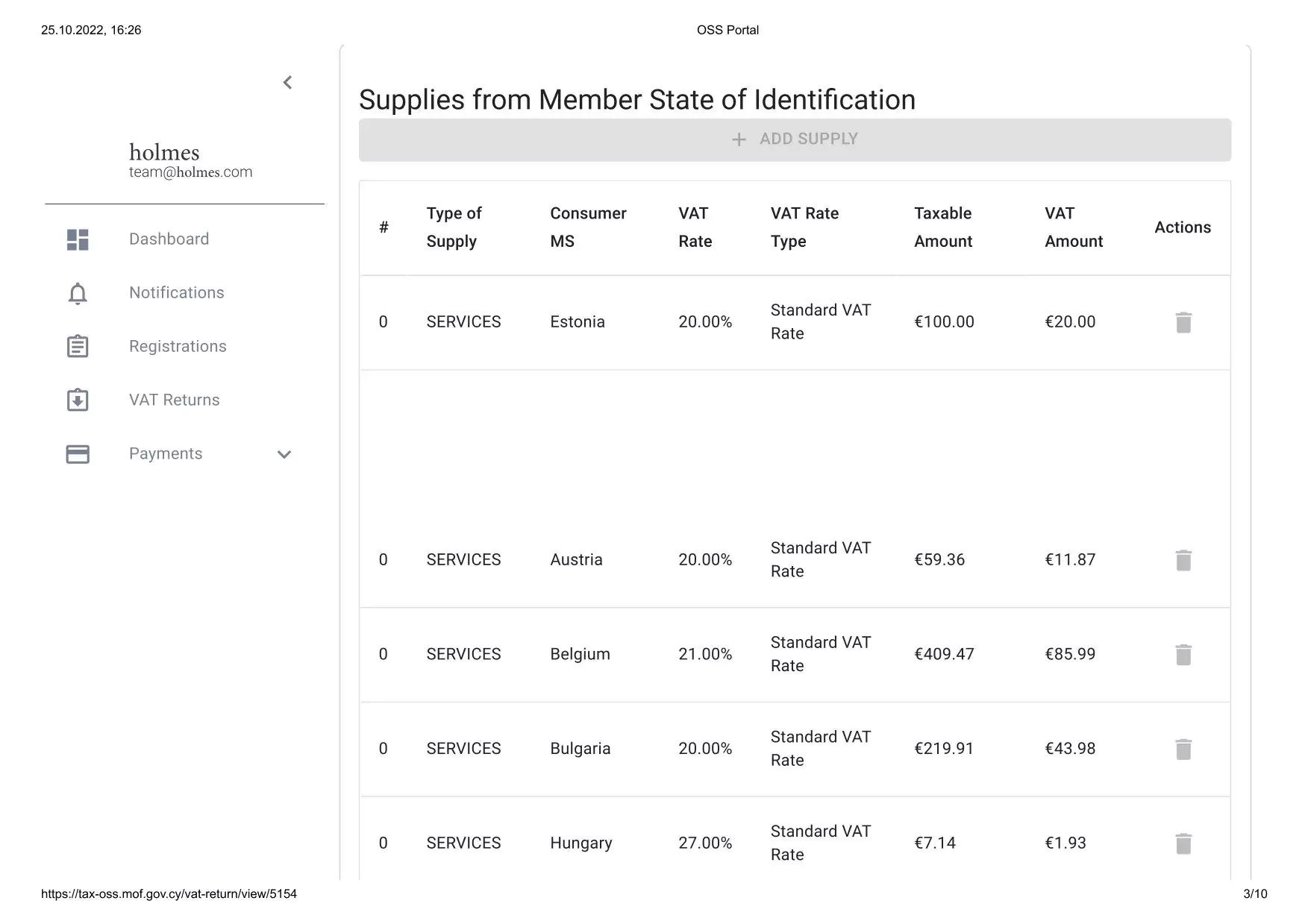

Декларация содержит информацию о поставках клиентам, совершенных в каждом государстве-члене потребления, и для Union scheme, каждым постоянным представительством.

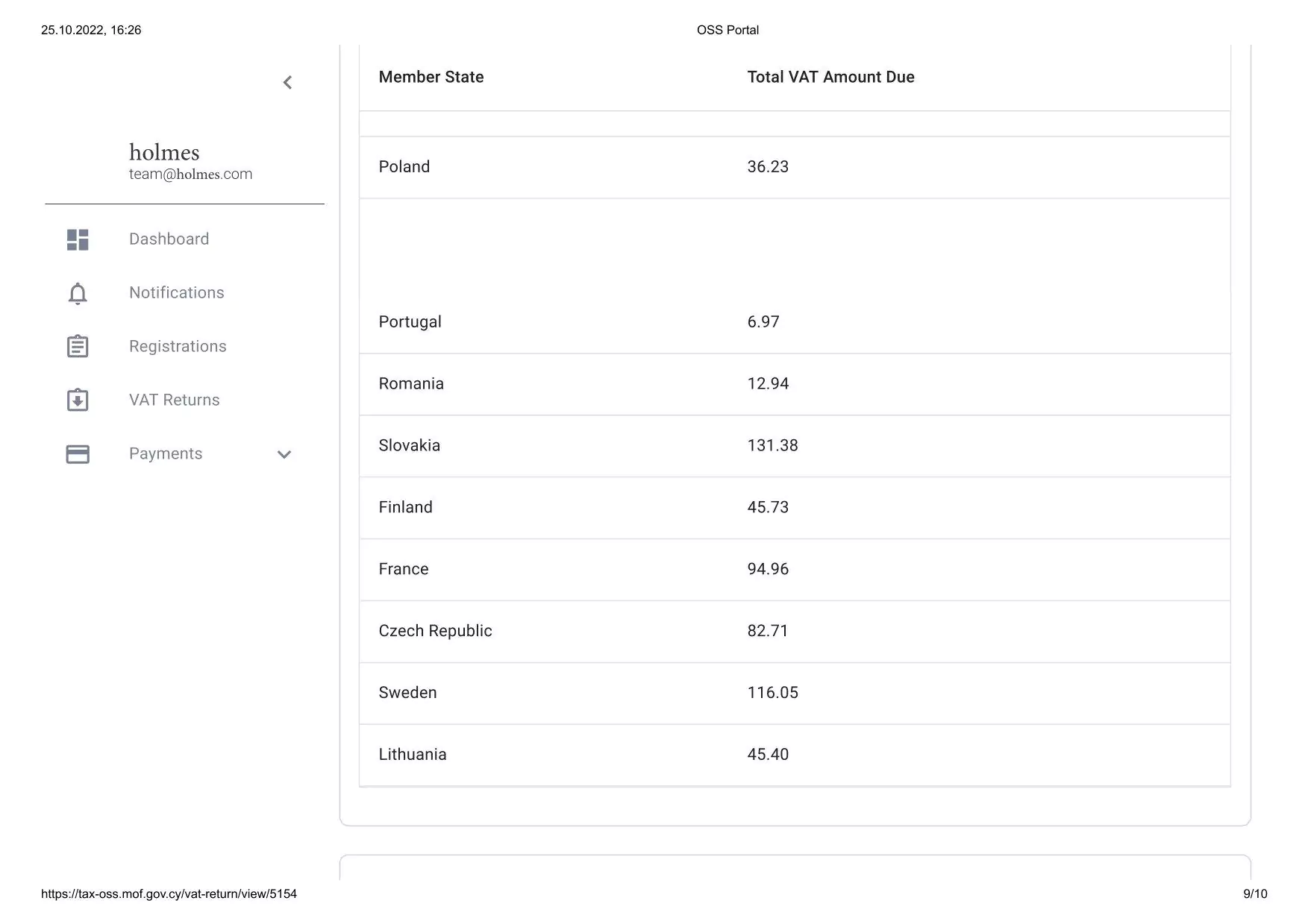

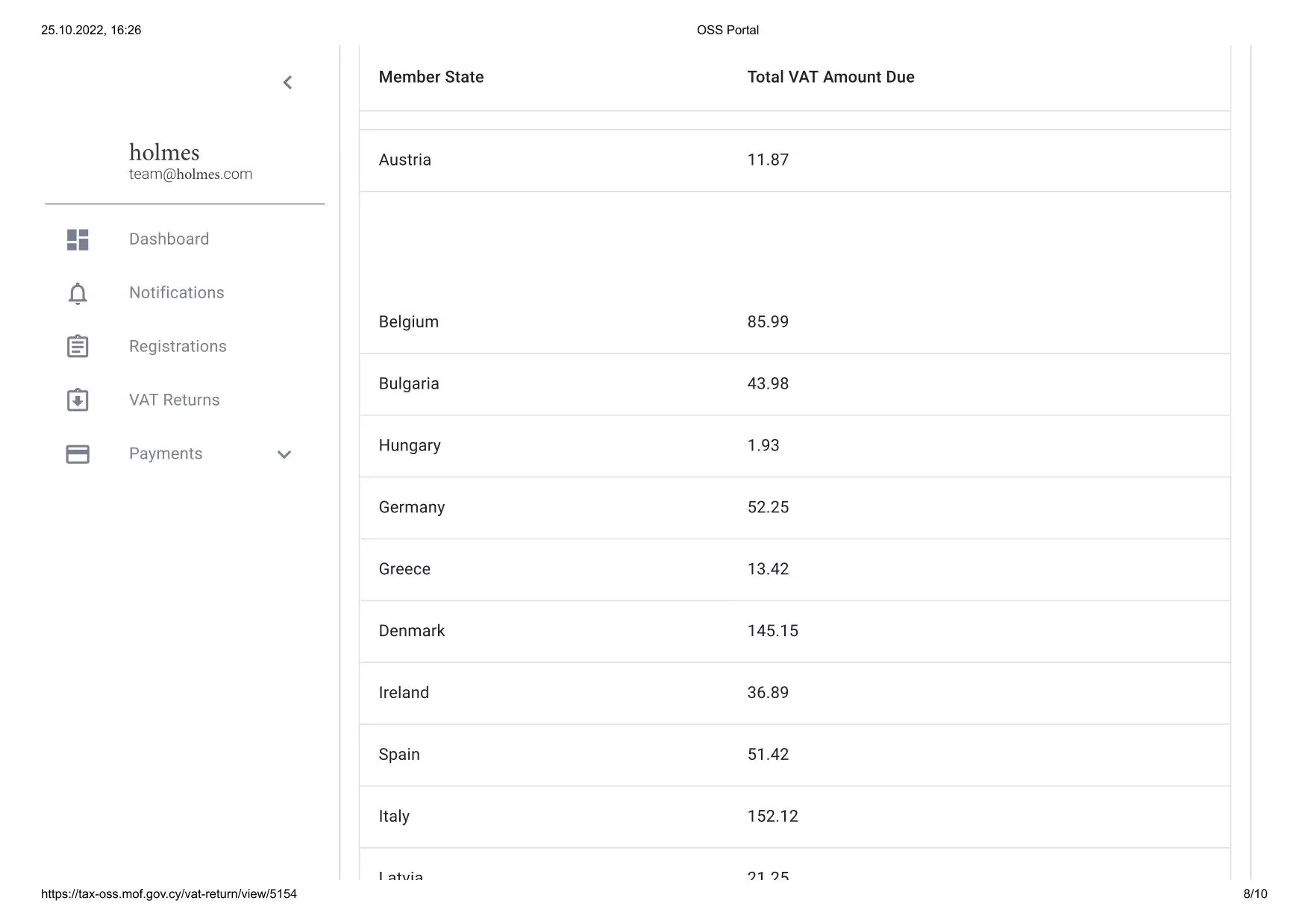

Государство MSI делает в декларациях разбивку по государствам-членам потребления цифровых услуг, по сумме оказанных услуг, по сумме НДС к уплате и передает сведения другим государствам-членам потребления услуг.

Государство MSI присваивает каждой VAT MOSS декларации, поданной в мини-службу одного окна, регистрационный номер и сообщает его облагаемому налогом лицу (т.е. компании).

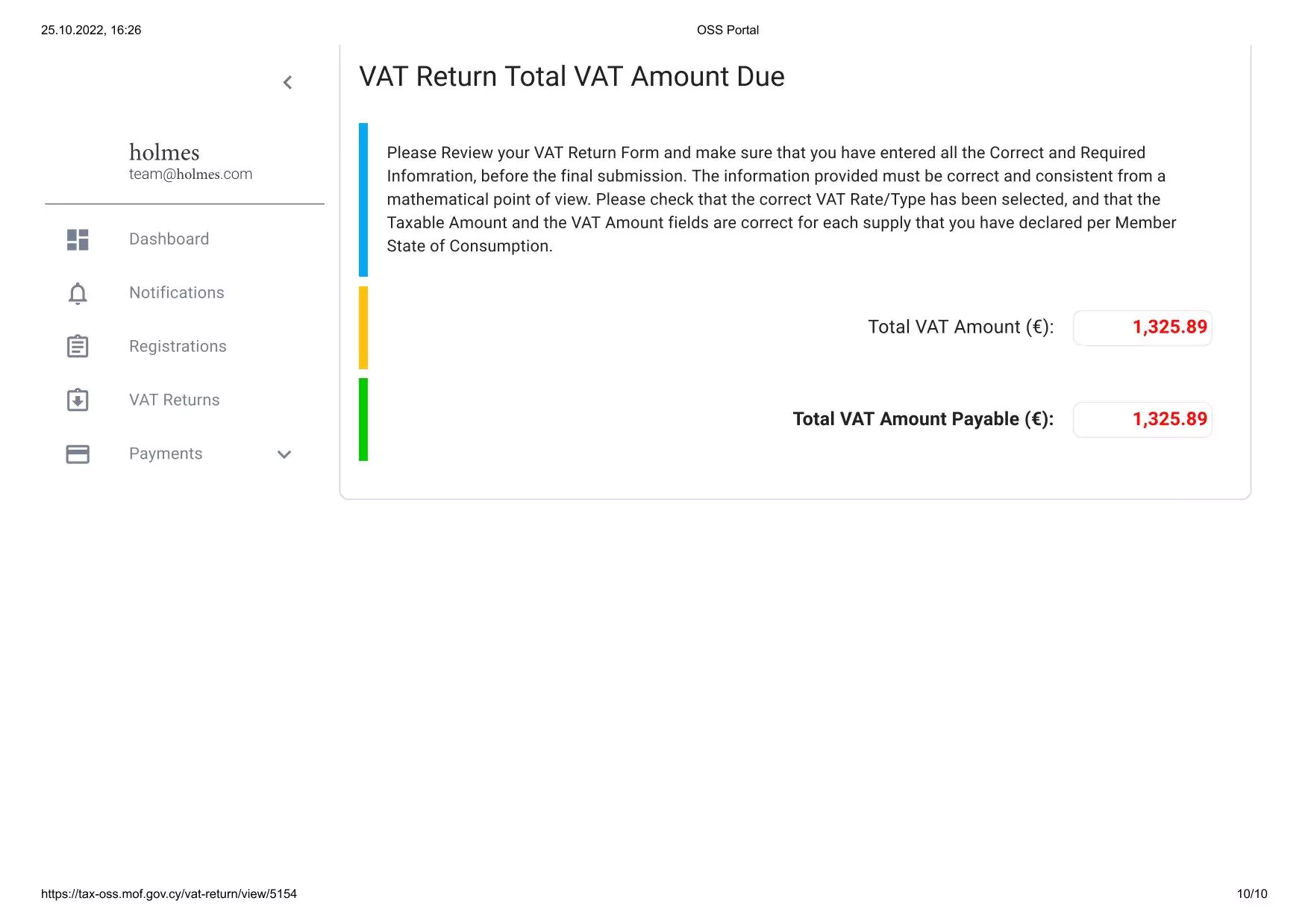

Компания платит причитающийся НДС государству MSI. Уплачивается одна сумма в размере общей итоговой суммы НДС к уплате, указанного в декларации (т.e. по всем государствам-членам потребления).

Как правило, платеж производится одновременно с подачей декларации по VAT MOSS. Однако если платеж производится не одновременно с подачей декларации, то он должен быть произведен не позднее крайнего срока подачи (20 апреля, 20 июля, 20 октября и 20 января).

После получения оплаты НДС государство MSI распределяет деньги между государствами-членами потребления через защищенную телекоммуникационную сеть.

Возмещение части НДС по этим расходам осуществляется по требованию через электронный механизм возврата НДС (согласно Директиве Совета 2008/9/EC или Директиве Совета 86/560/EEC), или путем зачета во внутренней декларации по НДС, если компания зарегистрирована (но не имеет предприятия/представительства) в государстве-члене потребления.

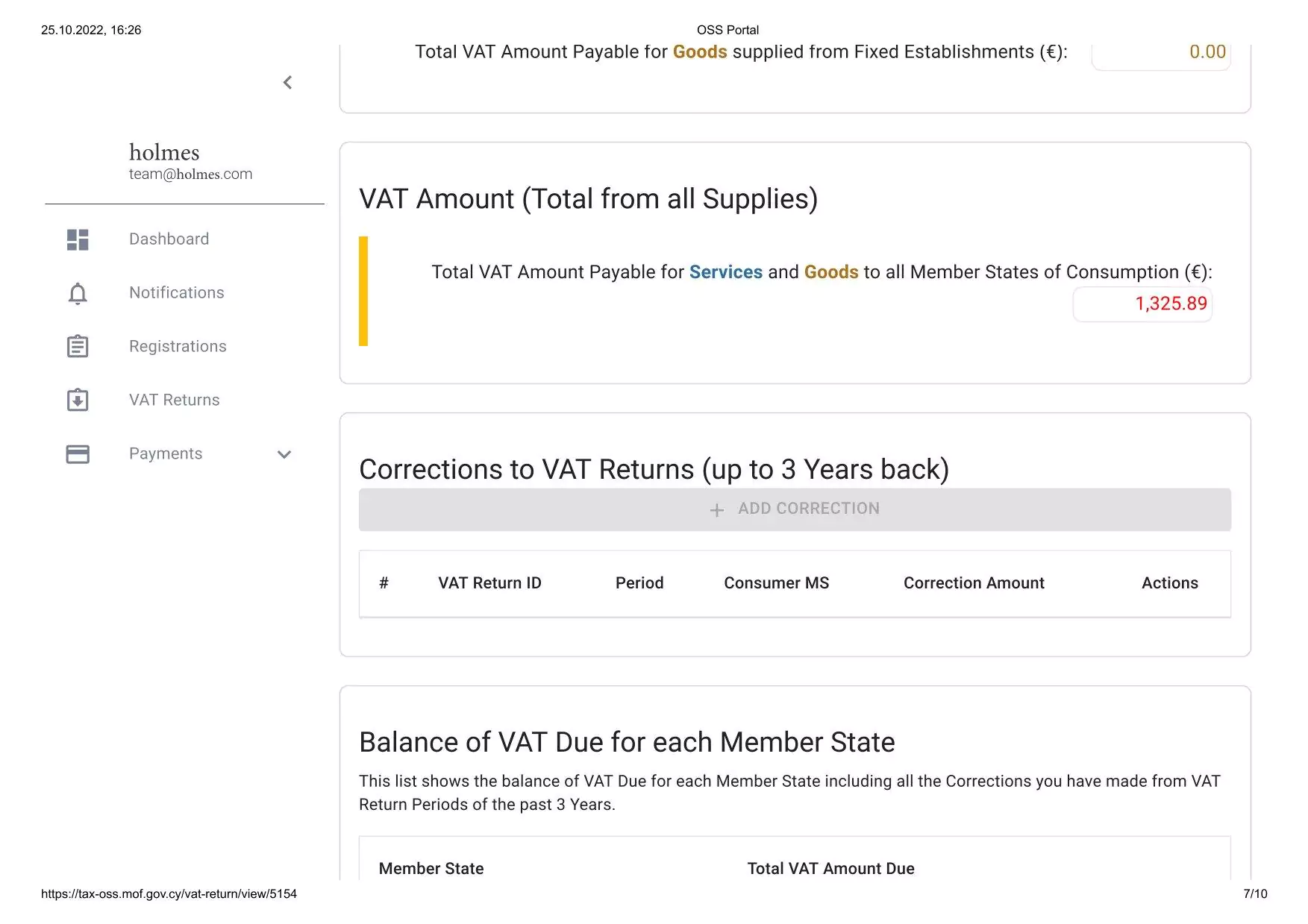

А если необходимо внести корректировки в уже поданную декларацию?

Все исправления должны вноситься в оригинальную декларацию и не могут быть внесены в последующие декларации.

Государство MSI позволяет компаниям вносить корректировки в поданные VAT MOSS декларации в электронном виде в течение трех лет с предусмотренного срока подачи первоначальной декларации.

Снятие компании с VAT MOSS

Для того чтобы дерегистрироваться с учета по VAT MOSS, компания должна уведомить об этом государство MSI, как минимум, за 15 дней до конца календарного квартала, предшествующего тому кварталу, с которого она намерена прекратить пользоваться данной системой.

Например, если компания хочет сняться с учета с 1 августа, она должна уведомить об этом государство MSI до 15 июля.

Государства-члены ЕС устанавливают собственный порядок уведомления о намерении выхода из схемы, однако эта процедура должна быть в электронной форме.

Как только компания прекращает пользоваться системой VAT MOSS, ее обязательства, вытекающие из поставок телекоммуникационных, вещательных или электронных услуг, по НДС, подлежащему уплате после выхода из схемы, будут погашаться в государстве-члене (государствах-членах) потребления.

Важно отметить, что в данном случае компания исключается из схемы, оставленной ей в каком-либо государстве-члене ЕС в течение двух календарных кварталов.

Таким образом, для компаний, которые оказывают телекоммуникационные, электронные, а также услуги теле- и радиовещания использование системы VAT MOSS – это прекрасная возможность упростить процедуру регистрации, подачи НДС-ных отчетов и уплаты НДС в ЕС.

Добавить комментарий