Что такое классы акций?

В качестве источников права для данной статьи мы будем обращаться к корпоративному законодательству ряда юрисдикций, наиболее востребованных для создания холдинговых компаний. Так, в статье будут встречаться ссылки на следующие нормативные акты:

- United Kingdom Companies Act 2006 (далее – UK CA);

- BVI Business Companies Act 2004 (далее – BVI BCA);

- Hong Cong Companies Ordinance, cap. 622 (далее – HK CO);

- Cyprus Companies Law, cap. 113 (далее – CY CL);

- Abu-Dhabi Global Market Companies Regulations 2020 (далее – ADGM CR).

Классическим определением класса акций является таковое, данное в ст. 629 UK CA (аналогичные нормы – ст. 178 HK CO и ст. 570 ADGM CR): акции относятся к одному классу, если права, закрепленные за ними [акциями класса], во всех отношениях одинаковы. Т.е. акции формируют класс, если они наделены одинаковыми правами.

Если компания создаёт какой-либо класс акций, она должна внести в устав и меморандум компании информацию о соответствующем классе. Так, в уставе необходимо отразить, как называется новый класс акций, какая номинальная стоимость акций, выпущенных в его рамках (если в юрисдикции существует концепт номинальной стоимости акций) и – самое главное – какими правами и обязанностями будет обладать акционер, обладающий акциями данного класса. В некоторых случаях, если акционер по какому-либо классу акций не имеет права голосовать на общем собрании акционеров, соответствующая отметка также должна быть сделана в сертификате акций данного класса (например, в Гонконге – ст. 179 HK CO).

Само собой, у компании по умолчанию есть как минимум один класс акций – ordinary shares (обычные акции), за которыми закреплены все права акционера, предоставленные законом и уставом компании.

Зачем нужны акции класса?

Наиболее распространённым случаем, в котором может потребоваться создание разных классов акций в компании – это оформление отношений с инвестором проекта.

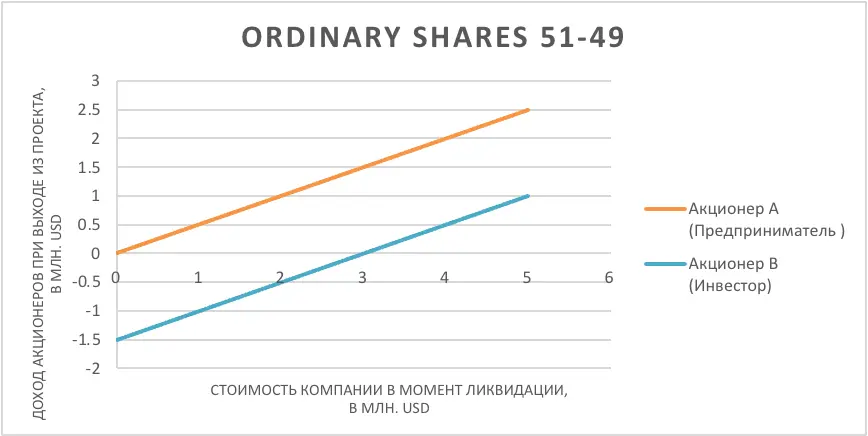

В случае, если инвестиции Акционера B оформить в качестве оплаты выпуска ему 49% обычных акций (ordinary shares), то объём средств, которые Акционеры А и B получат при выходе из проекта (или ликвидации компании) при условии её устойчивого развития, будет следующим:

Кроме того, Инвестору будет необходимо иметь ввиду следующие особенности обыкновенных акций:

- При ликвидации компании оплата по обычным акциям будет субординирована всем остальным обязательствам: налогам и сборам, заработной плате сотрудников, кредиторской задолженности перед контрагентами (в т.ч. банками) и выплатам по всем привилегированным классам акций (если таковые имеются);

- Процесс выкупа компанией обыкновенных акций чётко прописан в Законе и иногда требует санкции суда. В некоторых юрисдикция выкуп обыкновенных акций частной компанией невозможен в принципе (например, Кипр – ст. 57A CY CL);

- У инвестора может не быть контроля за компанией, так как для принятия решений (в том числе, о назначении директоров) будет достаточно одного голоса 51% акционера. Голос инвестора будет играть значение только при решении вопросов, в отношении которых закон юрисдикции регистрации компании предполагает квалифицированное большинство голосов (например, о её ликвидации).

Безусловно, Инвестору будет гораздо менее интересно инвестировать в компанию, если его ожидают описанные выше перспективы: в нашем примере инвестор сможет «выйти в плюс» только при стоимости компании 3 млн. USD и выше, а ограниченные возможности по влиянию на деятельность компании (в частности, по назначению директоров) не дадут ему эффективных возможностей по контролю за достижением даже этой цифры. Несколько непродуманным остаётся и вопрос того, каким именно образом инвестор выйдет из проекта - продаст свои акции третьему лицу (отдельно от других акционеров или в рамках поглощения) или их выкупит компания? Возможно, компания вообще выйдет на биржу?

Как не сложно догадаться, все эти вопросы так или иначе могут быть урегулированы при помощи выпуска акций разных классов. Именно поэтому в экономике государства с самой высокой инвестиционной активностью – США – инвесторы предпочитают приобретать акции тех или иных привилегированных классов[1].

Какие права можно закрепить за держателями класса акций?

В первую очередь следует разобраться с терминологией: в англоязычной практике (особенно в кругах инвестиционных аналитиков) принято называть такие акции preferred stock; ближайшим переводом на русский будут привилегированные акции.

Строго говоря, привилегированной является акция любого класса, который даёт её владельцу объём прав, отличный от такового, закреплённого законом и уставом компании для владельца обыкновенной акции (одна акция – один голос – равные права на дивиденды)[2]; по сути, стороны могут создать класс акций с любым набором прав (само собой, в пределах, допустимых законом о компаниях юрисдикции регистрации компании).

Однако в мире частных инвестиций, за бурный XX и технологичный XXI века, сформировалось несколько наиболее типичных вариантов классов акций частной компании.

Привилегированные акции (preferred shares)

Первым и, пожалуй, самым традиционным классом акций являются обычные привилегированные акции. Именно с него начинались классы акций американских фондов прямых инвестиций и бизнес-ангелов.

Данный класс акций также хорошо знаком российским предпринимателям и инвесторам, т.к. нашёл своё отражение в российском ФЗ № 208-ФЗ Об акционерных обществах (ст. 32); собственно, именно американским опытом вдохновлялись и авторы российского закона.

В рамках акций данного класса акционер:

- Имеет право на получение фиксированного (в твёрдой сумме или проценте от чистой прибыли) размера дивидендов даже в случае, когда компания не принимает решения о выплате дивидендов по обыкновенным акциям. В т.ч. держатели акций данного класса могут получать дивиденды в первую очередь – т.е. перед держателями привилегированных акций других классов и обыкновенных акций;

- Имеет право на получение фиксированной ликвидационной стоимости компании;

- Не имеет права голоса на общем собрании акционеров.

При этом, в отношении последнего пункта возможны вариации: изначально данный класс акций действительно задумывался как неголосующий, однако в сегодняшней практике зачастую это не так. В отличии от России, где в законе прямо закреплено данное положение, в законах о компаниях всех указанных стран чёткие положения относительно того, какими правами должны быть наделены акционеры, держащие привилегированные акции, отсутствуют.

Кроме того, даже российский ФЗ Об акционерных обществах указывает, что держатели привилегированных акций имеют право голосовать по следующим вопросам:

- Реорганизация компании;

- Ликвидация компании;

- Внесение изменений в Устав компании, исключающих указание на то, что компания является публичной.

Традиционным сценарием использования простых привилегированных акций в иностранной частной компании является выпуск акций такого класса инвестору с правом получения всех дивидендов по компании до суммы изначальных инвестиций (или даже чуть больше); акции такого класса выпускаются неголосующими совместно с обыкновенными акциями компании в количестве, равном % участия инвестора в принятии решений общим собранием акционеров, о котором инвестор договорился с предпринимателем. Таким образом, инвестор вернёт себе размер вложенных средств и далее будет получать прибыль в объёме своих обыкновенных акций (если у компании, конечно, будет прибыль).

Погашаемые акции (redeemable shares)

Погашаемые акции являются крайне удобным инструментом структурирования выхода инвестора из компании. В отличие от общего понятия «привилегированные», у погашаемых акций есть в той или иной степени объёмное регулирование в каждом из приведённых выше законах о компаниях.

Красноречивое определение данного класса акций содержится в ст. 2 HK CO:

«погашаемые акции – это акции, которые должны или могут быть погашены по требованию акционера или компании».

Суть данного класса акций состоит в том, что его держатель может потребовать у компании выкупить (или компания потребовать у держателя продать) принадлежащие ему акции по заранее определённой цене; по сути, это класс обыкновенных акций со встроенным опционом на продажу. Цена погашения акций может определяться различным образом: от прямого указания на сумму инвестиций, которые инвестор уже совершил, до сложной формулы расчёта, учитывающей размер чистых активов компании, срок владения акциями, и т.д. В отдельных юрисдикциях (например, в UK и ADGM) стоимость акций к погашению может быть определена, помимо устава, резолюцией директоров компании.

Как и в предыдущем случае, погашаемые акции могут быть как голосующими, так и неголосующими. Как правило, такие акции создаются неголосующими, т.к. вместе с погашаемыми инвестор приобретает также обыкновенные акции в количестве, равном % участия инвестора в принятии решений общим собранием акционеров, о котором инвестор договорился с предпринимателем.

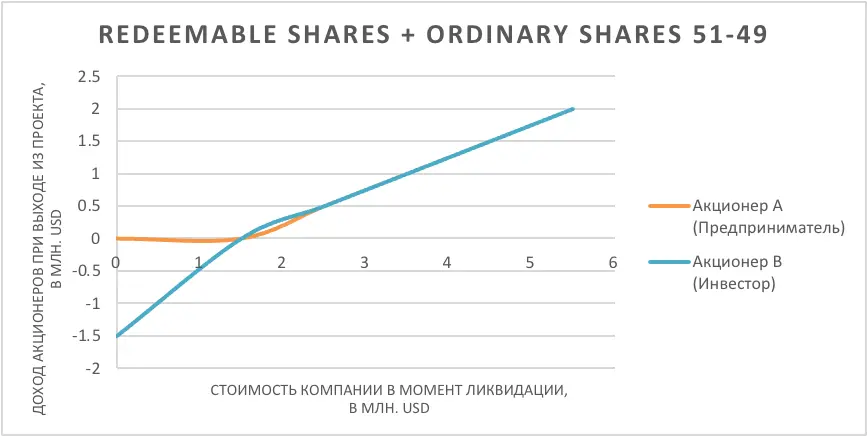

Таким образом, график доходности акционеров будет следующим (в случае, если Инвестор предъявит своим акции к погашению в момент, когда стоимость компании составит 1,5 млн. USD):

Само собой, законы о компаниях рассматриваемых юрисдикций устанавливают требования к такому погашению.

В частности, глава 3 части 18 UK CA указывает, что акции могут быть погашены, если:

- сумма для погашения выплачивается из прибыли компании, которая в ином случае была бы доступна к распределению в качестве дивидендов, или из прибыли, полученной от выпуска новых акций, произведённого для целей погашения текущих;

- акции к погашению полностью оплачены;

- в случае, если компания выплачивает стоимость погашаемых акций из уставного капитала, необходимо соблюсти требования процедуры об уменьшении уставного капитала компании.

После погашения акции такого класса аннулируются, а размер выпущенного уставного капитала компании (если в данной юрисдикции есть такая категория) уменьшается пропорционально номинальной стоимости погашенных акций.

Ещё одним распространённым сценарием использования является выпуск погашаемых акций с обязательным выкупом компанией в пользу высокопоставленных работников компании. Момент обязательной продажи таких акций может быть зафиксирован как конкретная дата или временной промежуток (например, к 01.01.2030 г. или через 5 лет после выпуска), так и как какое-либо событие (например, увольнение – собственному желанию и/или по решению компании).

Конвертируемые акции (convertible shares)

Ещё одним распространённым классом акций являются конвертируемые акции. Как и в случае с погашаемыми, Законы о компаниях, как правило, содержат указание на данный класс акций. Так, например, в соответствии со ст. 688 HK CO (похожее положение содержится в ст. 36(1)(f) BVI BCA, ст. 989 UK CA и ст. 60B CY CL):

«[…] к ценным бумагам компании, которые конвертируемы в акции компании или дают держателю право подписаться на акции компании»

Можно сказать, что акции такого класса – это комбинированный финансовый инструмент, включающий в себя преимущества конвертируемого займа и привилегированных акций.

Стоимость конвертации, опять же, может определяться по-разному: как фиксированная сумма или как формула, учитывающая чистые активы компании, момент конвертации и прочие важные для инвестора и компании переменные.

Как правило, в уставе компаний, выпускающих такой класс акций, предусмотрен момент, когда их держатель обязан произвести конвертацию в обыкновенные акции – в момент выхода компании на IPO. Однако могут быть предусмотрены и другие ситуации, при которых конвертация будет обязательна. Например, при приобретении всех акций компании институциональным инвестором (фондом прямых инвестиций или фондом венчурного капитала). Как правило, такое условие дополняется также положениями о drag-along и tag-along.

Контрольные классы акций. Золотая акция

Само собой, всё многообразие возможных классов акций не ограничивается описанными выше. Более того, порой классы акций создаются совершенно для другой цели – создания уникальных условий корпоративного контроля. Такие классы акций могут использоваться уже не только инвесторами компании (их права по контролю над теми или иными чувствительными вопросами, как правило, зашиты в права по их классу «привилегированных» акций), но текущими акционерами или другими заинтересованными лицами (в т.ч. государством).

Как и «инвестиционные» классы акций, такие «контрольные» классы могут структурироваться совершенно по-разному.

Думаю, многие помнят так называемую «Золотую акцию» Яндекса, которая долгое время принадлежала Сбербанку, в задачи которого входило контролировать, чтобы важнейшая IT-компания России не была продана иностранным инвесторам. Суть её сводилась к тому, что держатель акции данного класса имел решающее право голоса при рассмотрении вопросов о ликвидации, реорганизации, выпуске новых и продаже более 10% текущих акций компании; по всем остальным вопросам данный класс акций был бесправным и в прибыли не участвовал. Проще говоря, держатель акции такого класса контролировал, что компания будет продолжать работать и кому она, при этом, будет принадлежать. В 2019 г. «Золотая акция» Яндекса была передана Фонду общественных интересов, в который вошли самые разные стейкхолдеры Яндекса[3].

На американском рынке в компаниях Wall Street функцию такого контролирующего акционера выполняют крупнейшие инвестиционные фонды (например, Vanguard и BlackRock), «страхующие» американскую экономику от приобретения иностранцами.

Однако не стоит думать, что вопросы перераспределения корпоративного контроля актуальны только для крупнейших игроков рынка. Например, такой класс акций может быть применён в ситуации, когда несколько предпринимателей создают стартап и, в качестве альтернативного метода разрешения потенциальных конфликтных ситуаций, выдают такую «золотую акцию» какому-либо человеку, которому они все доверяют – без его санкции акционеры не смогут распорядиться своими долями, т.е. им в любом случае придётся договариваться.

Возможны и менее радикальные сценарии, когда отдельный класс «управленческих» акций выпускается, например, для того, чтобы у одного акционера было больше прав по назначению членов совета директоров или устанавливающие его контроль за деятельностью какого-либо из комитетов компании.

Заключение

Подводя итог, можно сказать, что классы акций – это очень удобный инструмент для оформления инвестиционных отношений способом, который будет привлекателен для инвестора и безопасен для компании, а также перераспределения управленческих прав внутри компании. В том числе при помощи различных классов акций можно отчасти нивелировать минусы долгового финансирования, оставив многие его плюсы (как в случае с конвертируемыми акциями).

Классы акций – очень гибкий инструмент, настолько, что все описанные выше права и обязанности можно комбинировать между собой в рамках одного или нескольких классов акций. Однако в таком случае велик риск создать такой класс, с расчётом прибыльности которого не справится даже опытный инвестиционный управляющий, а для определения корпоративных прав на каждом отдельном собрании акционеров потребуется несколько часов работы юридического департамента. Для такой ситуации в мире управления инвестициями есть даже отдельный термин – gingerbread.

[1] Korsmo C.R. Venture Capital and Preferred Stock. – 2013. – Brooklyn Law Review. – vol. 78 iss. 4. – P. 1173.

[2] В связи с этим, в литературе, посвящённой инвестициям, все классы акций имеют приставку preferred: redeemable preferred shares, convertible preferred shares, participating convertible preferred shares итд. Для простоты восприятия в данной статье мы будем использовать слово preferred только в отношении, собственно, preferred shares.

Добавить комментарий