В 2014 году Президент в своем ежегодном Послании Федеральному Собранию озвучил необходимость проведения полной налоговой амнистии капиталов. В дальнейшем, 27 марта 2015 года Правительством в Государственную Думу был внесен законопроект "О добровольном декларировании физическими лицами имущества и счетов (вкладов) в банках". Документ был направлен на создание достаточно простого и понятного механизма добровольного декларирования имущества и счетов (вкладов) в банках, обеспечение правовых гарантий сохранности капитала и имущества физических лиц, защиту их имущественных интересов, в том числе за пределами Российской Федерации.

Содержание

- Что подразумевала амнистия капиталов 1.0?

- Кто мог быть декларантом по амнистии капиталов 1.0?

- В тексте Закона об амнистии капиталов 1.0 есть какое-либо упоминание о налоговом резидентстве?

- Какой предусмотрен срок для подачи декларации по амнистии капиталов 1.0?

- Какие виды имущества могли быть задекларированы в рамках амнистии 1.0?

- Что получал декларант в случае подачи декларации по амнистии капиталов 1.0?

- В Законе об амнистии капитала 1.0 присутствует определение «номинального сервиса»?

- От какой ответственности освобождался декларант в случае подачи декларации по амнистии капитала 1.0?

- В Законе об амнистии капитала 1.0 присутствует требование о репатриации задекларированного имущества?

- Можно ли по амнистии капитала 1.0 задекларировать имущество не полностью, а только его часть?

- В случае частичного декларирования по амнистии капитала 1.0 информация, направленная в налоговую инспекцию, может служить основанием для предъявления претензий относительно оставшегося имущества, принадлежащего декларанту или третьим лицам?

- Что имеется в виду, когда речь идет о возврате имущества на территорию РФ, если мы говорим об акциях иностранных компаний?

- Если я решил воспользоваться амнистией 1.0, то я обязательно должен отказываться от номинального сервиса?

- Передача акций фактическому собственнику от номинального владельца, согласно Закону об амнистии, признается доходом?

- Закон предусматривает налоговые льготы при ликвидации юридического лица?

- В иностранной практике существует несколько видов ликвидации. Какая именно ликвидация имеется в виду?

- В Законе об амнистии капитала 1.0 прописаны налоговые льготы для российского юридического лица в случае ликвидации иностранной «дочки»?

- В каких случаях декларант не получает освобождение от ответственности по амнистии 1.0?

- Какова вероятность того, что сведения, которые указал декларант при подаче декларации по амнистии 1.0, впоследствии не будут использоваться против него или третьих лиц для доказывания вины кого-либо или возбуждения уголовного дела?

- В случае подачи декларации по амнистии капитала 1.0 я получаю освобождение от ответственности за деяния, совершенные вплоть до даты подачи декларации?

- Допустим, декларант распределял прибыль на личный счет. Этот банковский счет он заявил в декларации, а ввыписке видно, что последние три года он получал по миллиону долларов дивидендов. В Законе написано, что декларант освобождается от ответственности за налоговые правонарушения в связи с задекларированными счетами, но ничего не говорится про налоги. Получается, что в этом случае декларанта могут попросить заплатить налог за последние три года? Должны ли быть уплачены пени?

- В Законе есть какая-либо информация о том, что налоги, штрафы и пени подлежат уплате в случае декларирования?

- В Законе говорится про репатриацию имущества в том случае, если это имущество находится в стране, входящей в список юрисдикций, которые не обеспечивают обмен налоговой информацией с Россией. Имеется в виду офшорный список Минфина?

- В Законе об амнистии капитала 1.0 есть расшифровка того, что входит в имущество, и нет понятия «денежные средства».

- В начале, когда этот законопроект об амнистии капитала 1.0 только разрабатывался, предполагалось, что будет декларационный сбор?

- Зачем нам добровольно про себя что-то рассказывать, если это не требуется?

- Почему провалился первый этап амнистии капиталов?

- Каковы результаты прошедшего этапа декларационной компании?

- Что подразумевает амнистия капиталов 2.0?

- Кто может амнистироваться в рамках амнистии капиталов 2.0?

- Зачем нужно амнистироваться в рамках амнистии капиталов 2.0?

- Что можно задекларировать в рамках амнистии капиталов 2.0?

- Каковы условия, сроки и порядок декларирования в рамках амнистии капиталов 2.0?

- При каких условиях декларант освобождается от ответственности?

- От какой ответственности освобождается декларант в рамках амнистии капиталов 2.0?

- В чем заключаются основные выгоды амнистии капиталов 2.0?

- В чем заключается практическая актуальность амнистии капитала?

- Декларирование КИК в рамках амнистии освобождает от подачи декларации о наличии КИК в рамках закона о КИК?

- Федеральные законы об амнистии капиталов

Согласно закону об амнистии капиталов, с 1 июля до 31 декабря бизнесмены и другие физические лица могли задекларировать свои активы и имущество за рубежом и быть "прощены" за вывод денег, в том числе в неспокойные 90-е.

Первый этап декларирования проходил с 1 июля 2015 года по 30 июня 2016 года.Не удовлетворившись результатами первой амнистии, Правительство запустило II этап, уточняющий и корректирующий некоторые положения амнистии в пользу налогоплательщика. 19 февраля 2018 года был принят Закон о продлении амнистии капитала, которым предусмотрено проведение второго этапа добровольного декларирования с 01 марта 2018 года по 28 февраля 2019 года, где в дополнение к ранее указанным видам имущества разрешено декларирование закрытых банковских счетов.

Программа налоговой амнистии предполагает добровольное декларирование физическими лицами своего имущества и счетов (вкладов) в банках за пределами РФ путем однократного представления в налоговый орган соответствующей декларации.

Амнистия капиталов проходит в 2 этапа:

Амнистия капиталов 1.0 – первый этап амнистии капиталов проходил с 1 июля 2015 года по 30 июня 2016 года (изначально Закон устанавливал срок завершения амнистии капиталов – 31 дек 2015 г., но потом срок был продлен) согласно Закону «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты РФ» от 08.06.2015 N 140-ФЗ.

Амнистия капиталов 2.0 – второй этап амнистии капиталов начался 1 марта 2018 года и продлится до 1 марта 2019 года. 19 февраля 2018 года был опубликован ФЗ «О внесении изменений в ФЗ «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации» от 19.02.2018 N 33-ФЗ.

Что подразумевала амнистия капиталов 1.0?

Добровольное декларирование физическим лицом своего имущества, активов, в том числе оформленных на номинальных владельцев, а также зарубежные счета и КИК, позволяющее получить освобождение от налоговой, административной и уголовной ответственности за уклонение от уплаты налоговых и таможенных платежей и неисполнение требований законодательства о валютном регулировании и валютном контроле.

Кто мог быть декларантом по амнистии капиталов 1.0?

Декларантом могло быть физическое лицо, являющееся гражданином РФ, иностранным гражданином или лицом без гражданства (ст. 2 Закона).

В тексте Закона об амнистии капиталов 1.0 есть какое-либо упоминание о налоговом резидентстве?

В законе ничего не говорится как про налоговое резидентство, так и про валютное резидентство.

Какой предусмотрен срок для подачи декларации по амнистии капиталов 1.0?

Закон вступил в силу с 8 июня 2015 года. Физическое лицо могло предоставить декларацию с 1 июля по 31 декабря 2015 года (ст. 5 Закона). Последующими изменениями этот срок был продлен до 30 июня 2016 года.

Какие виды имущества могли быть задекларированы в рамках амнистии 1.0?

Физическое лицо могло представить информацию (ст. 3 Закона):

Что получал декларант в случае подачи декларации по амнистии капиталов 1.0?

Декларант получал иммунитет от нескольких видов ответственности, которая могла бы ему грозить за приобретение и использование задекларированных активов.

В Законе об амнистии капитала 1.0 присутствует определение «номинального сервиса»?

В тексте Закона есть определение «договора номинального владения имуществом», «номинального владельца имущества» и «фактического владельца имущества» (ст. 2 Закона).

Договор номинального владения имуществом – договор, который заключен в соответствии с законодательством иностранного государства и на основании которого права собственника имущества, принадлежащего физическому лицу, передаются иному лицу, осуществляющему эти права в интересах и (или) по поручению данного физического лица.

Номинальный владелец имущества – лицо, осуществляющее права собственника имущества в интересах и (или) по поручению физического лица на основании договора номинального владения имуществом.

Фактический владелец имущества – физическое лицо, в интересах и (или) по поручению которого номинальный владелец имущества осуществляет права собственника этого имущества на основании договора номинального владения имуществом.

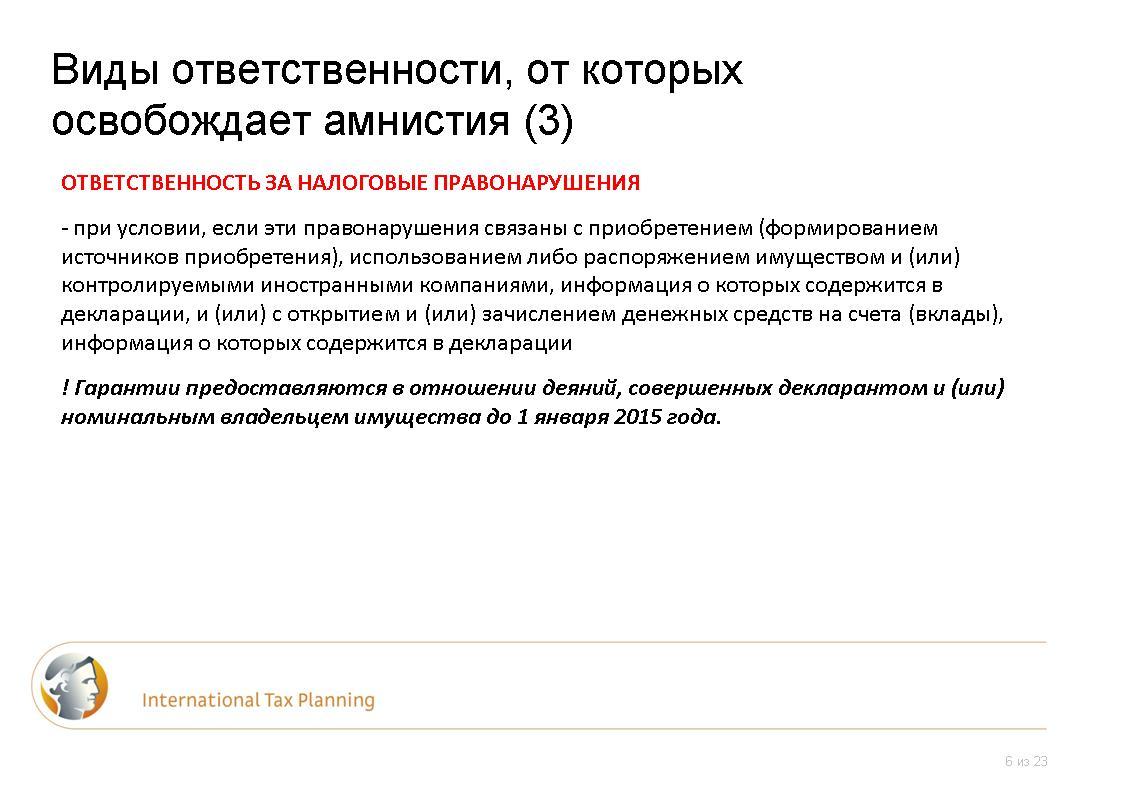

От какой ответственности освобождался декларант в случае подачи декларации по амнистии капитала 1.0?

Декларант получал иммунитет от нескольких видов ответственности:

В Законе перечислены статьи (ст. 4 Закона), от которых декларант получал освобождение, а также перечислены случаи, при которых амнистия не освобождала декларанта от ответственности. Важно помнить, что гарантии предоставлялись в отношении деяний, совершенных декларантом и (или) номинальным владельцем имущества до 1 января 2015 года.

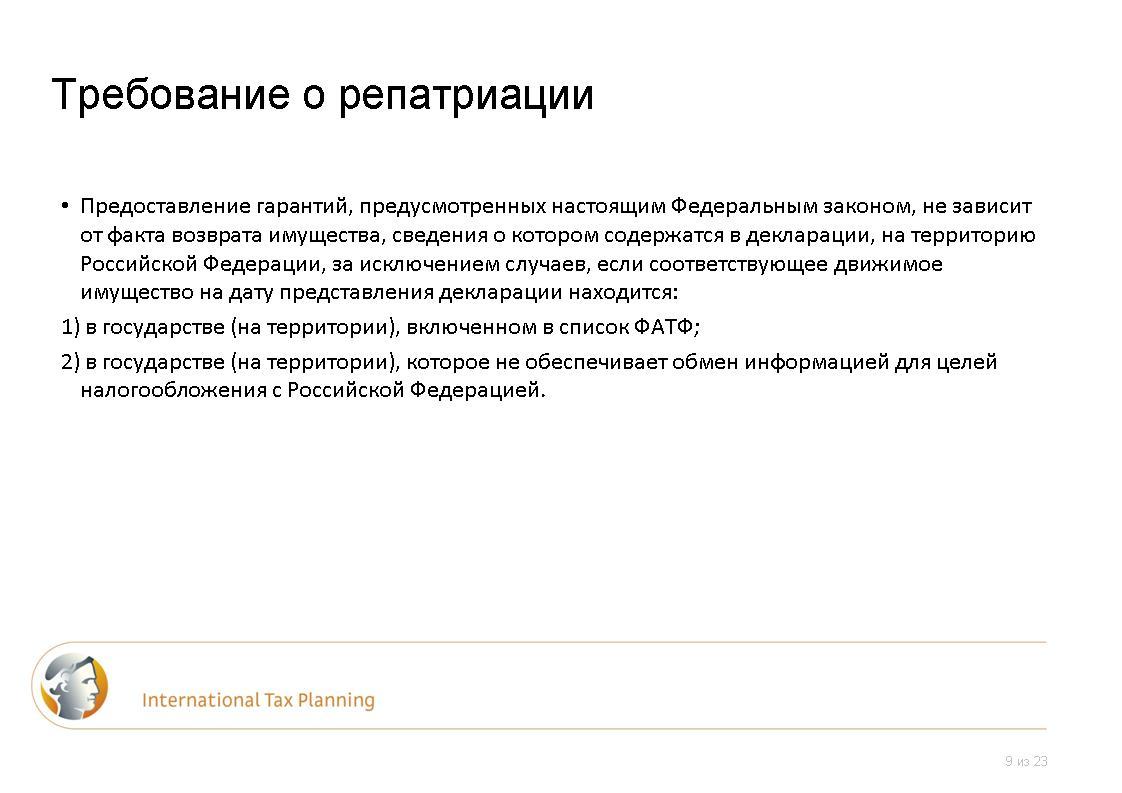

В Законе об амнистии капитала 1.0 присутствует требование о репатриации задекларированного имущества?

Предоставление гарантий, предусмотренных настоящим Федеральным законом (ст. 6 Закона), не зависит от факта возврата имущества, сведения о котором содержатся в декларации, на территорию Российской Федерации, за исключением случаев, если соответствующее движимое имущество на дату представления декларации находится:

- в государстве (на территории), включенном в список ФАТФ;

- в государстве (на территории), которое не обеспечивает обмен информацией для целей налогообложения с Российской Федерацией.

Можно ли по амнистии капитала 1.0 задекларировать имущество не полностью, а только его часть?

Да, такая возможность есть. В этом случае амнистия работает только в рамках тех объектов, которые были задекларированы (п. 9 ст. 4 Закона).

Следует иметь в виду, что после подачи декларации ее уже нельзя будет дополнить или подать еще одну декларацию.

В случае частичного декларирования по амнистии капитала 1.0 информация, направленная в налоговую инспекцию, может служить основанием для предъявления претензий относительно оставшегося имущества, принадлежащего декларанту или третьим лицам?

В Законе есть положение, согласно которому информация, полученная в результате декларирования активов, должна храниться в секрете в налоговых органах, не должна передаваться в другие органы и не должна использоваться в качестве основания для возбуждения уголовного дела (ст. 4 Закона).

Что имеется в виду, когда речь идет о возврате имущества на территорию РФ, если мы говорим об акциях иностранных компаний?

На этот вопрос на данный момент нет конкретного ответа. Скорее всего, физическое хранение сертификатов акций на территории России здесь не подразумевается. Важно понимать, что инициатива принятия этого закона шла сверху. Законодателю были поставлены жесткие сроки, поэтому текст Закона достаточно «сырой». Далеко не на все «белые пятна», которых в этом Законе немало, у законодателя на текущий момент есть ответы.

Если я решил воспользоваться амнистией 1.0, то я обязательно должен отказываться от номинального сервиса?

Такого требования в Законе нет.

Передача акций фактическому собственнику от номинального владельца, согласно Закону об амнистии, признается доходом?

Нет, если декларант получает акции от номинального владельца, то это не будет признаваться доходом этого физического лица, и, соответственно, не будет облагаться налогом. В этом случае нужно будет доказать факт наличия отношений номинального владения между фактическим собственником и «номиналом».

Закон предусматривает налоговые льготы при ликвидации юридического лица?

В Налоговый кодекс были введены льготы при получении имущества от ликвидированной дочерней иностранной компании для юридических лиц в том случае, если ликвидация завершена до 1 января 2017 года. Данная льгота была введена и для физических лиц законом 150-ФЗ от 08.06.2015. Сроки безналоговой ликвидации на настоящий момент продлены до 1 марта 2019 года.

В иностранной практике существует несколько видов ликвидации. Какая именно ликвидация имеется в виду?

Юридическое лицо может быть ликвидировано посредством процедуры ликвидации с назначением ликвидатора и соблюдением всех норм местного законодательства либо посредством вычеркивания из реестра (strike off). В Законе об этом ничего не говорится. Пока не ясно, как это будет трактовать российская налоговая инспекция.

В Законе об амнистии капитала 1.0 прописаны налоговые льготы для российского юридического лица в случае ликвидации иностранной «дочки»?

Нет. Это другой закон.

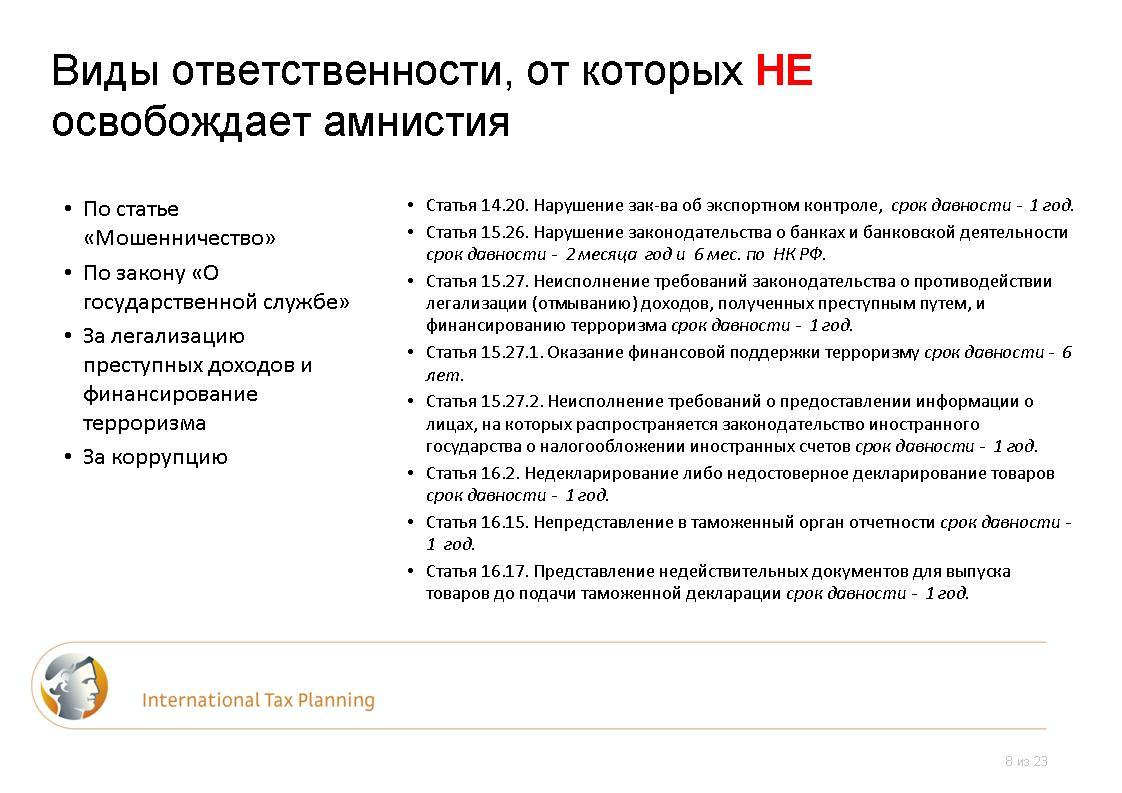

В каких случаях декларант не получает освобождение от ответственности по амнистии 1.0?

Если декларант подпадает:

- под статью о мошенничестве;

- под Закон «О государственной службе»;

- под законодательство о легализации преступных доходов;

- под статьи о коррупции.

Это неисчерпывающий список. Также декларант не получает освобождение от ответственности, если против него уже было возбуждено уголовное дело, производство по делу об административном или налоговом правонарушениях в связи с совершением соответствующего преступления, освобождение от ответственности за которое предусмотрено в рамках закона об амнистии (ст. 4 Закона).

Какова вероятность того, что сведения, которые указал декларант при подаче декларации по амнистии 1.0, впоследствии не будут использоваться против него или третьих лиц для доказывания вины кого-либо или возбуждения уголовного дела?

Исходя из презумпции, что государство всегда следует своим законам, и если в Законе написано, что данные сведения не будут использоваться в качестве доказательства вины или основания для возбуждения дела, то так и будет. Но при этом следует всегда держать в голове тот факт, что при наличии определенной государственной интенции налоговая инспекция может найти подход к любому налогоплательщику.

В случае подачи декларации по амнистии капитала 1.0 я получаю освобождение от ответственности за деяния, совершенные вплоть до даты подачи декларации?

Нет. В тексте закона предусмотрен срок, после которого освобождение уже не действует - 1 января 2015 года.

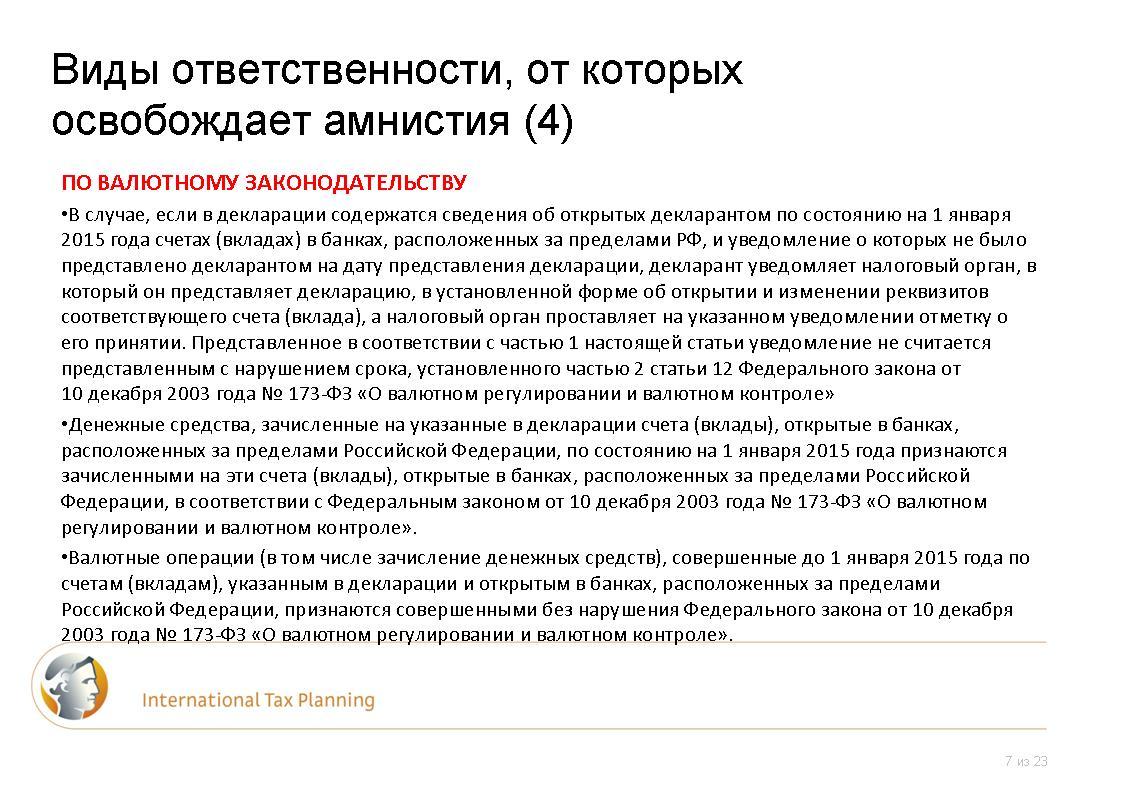

Соответственно, если декларант, заявляя о своих иностранных компаниях или счетах в иностранных банках, ничего не поменял в своей структуре и способе ведения своей хозяйственной деятельности, то за отчетный период (за 2015 год) он может получить доначисления и/или какие-либо претензии со стороны правоохранительных органов. Декларант должен понимать, что индульгенция не действует на все то, что было совершено после 1 января 2015 года (последующими изменениями из этого правила было сделано исключение: валютные операции по счетам, указанным в декларации, совершенные до даты представления декларации, признаются совершенными без нарушения валютного законодательства).

Допустим, декларант распределял прибыль на личный счет. Этот банковский счет он заявил в декларации, а ввыписке видно, что последние три года он получал по миллиону долларов дивидендов. В Законе написано, что декларант освобождается от ответственности за налоговые правонарушения в связи с задекларированными счетами, но ничего не говорится про налоги. Получается, что в этом случае декларанта могут попросить заплатить налог за последние три года? Должны ли быть уплачены пени?

В Налоговом кодексе теперь есть оговорка о том, что налог не подлежит взысканию, если обязанность по его уплате возникла у декларанта (или у иного лица, указанного в специальной декларации), в результате совершения до 1 января 2015 года операций, связанных с задекларированным имуществом либо с зачислением денежных средств на задекларированные зарубежные счета.

Однако здесь есть один очень важный момент. Пени не являются ни налогом, ни ответственностью. Если буквально следовать тексту Закона, то в случае декларирования денежных средств, декларант уплачивает пени за последние три года. При такой конструкции есть риск того, что пени подлежат взысканию за весь период до фактической уплаты суммы налога (хотя налог и не подлежит взысканию), то есть фактически вынуждают налогоплательщика уплатить налог добровольно.

В Законе есть какая-либо информация о том, что налоги, штрафы и пени подлежат уплате в случае декларирования?

Про налоги в Законе ничего не сказано. Информация, касающаяся налогов, вынесена в НК РФ, специально измененный в связи с принятием Закона об амнистии капитала. Соответствующие поправки в НК РФ, ограничивающие налоговые органы во взыскании налога с декларанта, также вступили в силу.

В Законе говорится про репатриацию имущества в том случае, если это имущество находится в стране, входящей в список юрисдикций, которые не обеспечивают обмен налоговой информацией с Россией. Имеется в виду офшорный список Минфина?

Имеется в виду перечень государств (территорий), не обеспечивающих обмен информацией для целей налогообложения с Российской Федерацией, утвержденный ФНС.

В Законе об амнистии капитала 1.0 есть расшифровка того, что входит в имущество, и нет понятия «денежные средства».

Наличные денежные средства под амнистию капиталов не подпадают.

В начале, когда этот законопроект об амнистии капитала 1.0 только разрабатывался, предполагалось, что будет декларационный сбор?

Верно, но потом на каком-то этапе разработки Закона этот сбор пропал.

Зачем нам добровольно про себя что-то рассказывать, если это не требуется?

Государство всегда сначала предлагает это сделать добровольно.

Почему провалился первый этап амнистии капиталов?

Причины кроются в совокупности нескольких факторов. Часть из них традиционно присуща российскому бизнес-менталитету в целом, другая часть сгенерирована текущей ситуацией.

Традиционные причины:

- Общее недоверие бизнеса к гарантиям, которые дает государство по этой амнистии;Общее недоверие к возможности государства найти конкретные активы в конкретном зарубежном государстве и/или банке с учетом предшествующей практики и текущей ситуации. Особенно если вопрос касается небольших активов, и вопрос не имеет отношения к откровенному криминалу, как, например, хищения;

- Аффилированность амнистированных капиталов в той или иной форме со сделками/бизнесом/активами своими и третьих лиц, которые по разным причинам не захотели декларироваться;

- Не до конца проясненный вопрос о необходимости платить НДФЛ или налог на прибыль (внереализационные доходы) для Декларанта, потому как есть точка зрения, что поскольку в НК РФ отсутствуют соответствующие льготные положения, то налог подлежит уплате;

- Необходимость переводить деньги в РФ при условии, что зарубежный банк находится не "в той стране", которая устраивает РФ;

- Необходимость впоследствии регулярно отчитываться по движению средств по зарубежному счету, что создает проблемы и дополнительные расходы, учитывая как это должно делаться с позиции ИФНС;

- Необходимость соблюдать обременительные положения валютного законодательства о валютном контроле;

- Необходимость учитывать, что корпоративные деньги, ранее тратившиеся в пользу физического лица без уплаты налога бенефициаром, после легализации будут образовывать в аналогичной ситуации материальную выгоду для "физика" с необходимостью платить дополнительные 13%, а в перспективе периодически обсуждающейся налоговой реформы НДФЛ и больше впоследствии...;

- Общая предшествующая налоговая практика, при которой сомнения и оценочные ситуации в правоприменительной практике могут трактоваться в пользу ИФНС.

Мотивации конкретного момента:

- Риски попадания российских банков, особенно с гос. участием, под те или иные санкции и невозможность в этой связи распоряжаться своими деньгами в полном объеме;

- Риски банкротства банков без гос. участия, учитывая нестабильную текущую ситуацию;

- Опасения введения более жесткого валютного регулирования;

- Опасения введения регулируемого обменного курса;

- Опасения введения принудительной продажи части валютной выручки по регулируемому курсу;

- Отсутствие инвестиционных планов на территории РФ и наличие таковых за рубежом;

- Отсутствие дополнительных четки инструкций, официальных разъяснений, семинаров и других мероприятий с участием официальных представителей ИФНС, на которых можно было бы задать уточняющие вопросы и получить официальные разъяснения;

- Практика наших клиентов по письменному официальному обращению по конкретным вопросам КИК и последних нововведений в НК РФ свидетельствует о сложности получения от официальных госорганов содержательных разъяснений. Запрашивающая сторона зачастую получает цитаты из НК, что само по себе не может добавлять ясности.

Каковы результаты прошедшего этапа декларационной компании?

Первые полгода амнистии капиталов – 200 человек;

Первый этап амнистии капиталов – более 7 тыс. человек.

Что подразумевает амнистия капиталов 2.0?

Добровольное декларирование физическим лицом своего имущества, активов, в том числе оформленных на номинальных владельцев, а также зарубежные счета и КИК позволит получить освобождение от налоговой, административной и уголовной ответственности за уклонение от уплаты налоговых и таможенных платежей и неисполнение требований законодательства о валютном регулировании и валютном контроле.

Кто может амнистироваться в рамках амнистии капиталов 2.0?

Амнистироваться могут физические лица:

- собственники или фактические владельцы имущества на дату представления декларации;

- контролирующие лица КИК (по основаниям иным, чем прямое участие);

- владельцы и бенефициарные владельцы банковских счетов.

Зачем нужно амнистироваться в рамках амнистии капиталов 2.0?

Амнистироваться необходимо для того чтобы:

Что можно задекларировать в рамках амнистии капиталов 2.0?

Банковские счета:

- открытые на дату представления декларации;

- закрытые на дату представления декларации.

Контролируемые иностранные компании

Имущество:

- земельные участки, другие объекты недвижимости, транспортные средства;

- ценные бумаги, в том числе акции, а также доли участия и паи в уставных (складочных) капиталах российских и (или) иностранных организаций.

Каковы условия, сроки и порядок декларирования в рамках амнистии капиталов 2.0?

Сроки

Декларация может быть представлена в срок с 1 марта 2018 г. по 28 февраля 2019 г.

Условия

Представление декларации декларантом в ходе первого этапа декларирования не препятствует представлению декларации в ходе второго этапа декларирования (предоставление уточненной декларации не допускается).

Объем предоставляемых гарантий не изменился

Предоставление гарантий не зависит от того, представлена ли декларантом детальная информация об источниках приобретения (способах формирования источников приобретения) объектов имущества, источниках денежных средств, указанных в декларации.

При каких условиях декларант освобождается от ответственности?

Условия:

В случае указания в декларации сведений об участии юридического лица в приобретении/ использовании декларируемого имущества, КИК, счетов, гарантии распространяются на лиц, выполняющих организационно-распорядительные или административно-хозяйственные функции.

От какой ответственности освобождается декларант в рамках амнистии капиталов 2.0?

Уголовная ответственность:

- ст. 193 УК РФ (уклонение от исполнения обязанностей по репатриации денежных средств в иностранной валюте);

- ч. 1, 2 ст. 194 УК РФ (уклонение от уплаты таможенных платежей);

- ст. 198 УК РФ (уклонение от уплаты налогов и сборов с физического лица);

- ст. 199 УК РФ (уклонение от уплаты налогов или сборов с организации);

- ст. 199.1 УК РФ (неисполнение обязанностей налогового агента);

- ст. 199.2 УК РФ (сокрытие денежных средств либо имущества организации или индивидуального предпринимателя, за счет которых должно производиться взыскание налогов или сборов).

Административная ответственность:

- ст. 14.1 КоАП РФ (осуществление предпринимательской деятельности без государственной регистрации или лицензии);

- ст. 15.1 КоАП РФ (нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций и требований об использовании специальных банковских счетов);

- ст. 15.3 КоАП РФ (нарушение срока постановки на учет в налоговом органе);

- ст. 15.4 КоАП РФ (нарушение срока представления сведений об открытии и о закрытии счета в банке);

- ст. 15.5 КоАП РФ (нарушение сроков представления налоговой декларации);

- ст. 15.6 КоАП РФ (непредставление сведений, необходимых для осуществления налогового контроля);

- ст. 15.11 КоАП РФ (грубое нарушение правил ведения бухгалтерского учета и представления отчетности);

- ст. 15.25 КоАП РФ (нарушение валютного законодательства и актов органов валютного регулирования).

Налоговая ответственность:

- ст. 116 НК РФ (нарушение порядка постановки на учет в налоговом органе);

- ст. 119 НК РФ (непредставление налоговой декларации);

- ст. 120 НК РФ (грубое нарушение правил учета доходов и расходов и объектов налогообложения (базы для исчисления страховых взносов);

- ст. 122 НК РФ (неуплата или неполная уплата сумм налога (сбора, страховых взносов);

- ст. 123 НК РФ (невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов);ст. 126 НК РФ (непредставление налоговому органу сведений, необходимых для осуществления налогового контроля);

- и др..

В чем заключаются основные выгоды амнистии капиталов 2.0?

Подать специальную декларацию по амнистии капитала можно с 1 марта 2018 года по 28 февраля 2019 года.

В чем заключается практическая актуальность амнистии капитала?

Подача специальной декларации в рамках амнистии капиталов позволит задекларировать собственный капитал и КИК, а также легально получить данный актив или денежные средства без вопросов со стороны налоговых органов об источнике происхождения дохода.

Декларирование КИК в рамках амнистии освобождает от подачи декларации о наличии КИК в рамках закона о КИК?

Нет. Таким образом, получается дублирование.

Федеральные законы об амнистии капиталов

-

19 февраля 2018

Федеральный закон от 19 февраля 2018 года №35-ФЗ “О внесении изменений в статью 76-1 Уголовного кодекса Российской Федерации”

-

19 февраля 2018

Федеральный закон от 19 февраля 2018 года № 33-ФЗ “О внесении изменений в Федеральный закон “О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации”

-

19 февраля 2018

Федеральный закон от 19 февраля 2018 года № 34-ФЗ “О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и статью 3 Федерального закона “О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (в части налогообложения прибыли контролируемых иностранных компаний и доходов иностранных организаций)”

-

05 апреля 2016

Федеральный закон от 5 апреля 2016 года № 88-ФЗ “О внесении изменений в статьи 24 и 40-1 Федерального закона “О банках и банковской деятельности” и Федеральный закон “О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации”

-

29 декабря 2015

Федеральный закон от 29 декабря 2015 года № 401-ФЗ “О внесении изменения в статью 5 Федерального закона “О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации”

-

08 июня 2015

Амнистия Капитала (или налоговая амнистия 2015): Федеральный закон от 8 июня 2015 года №140-ФЗ “О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации”

Добавить комментарий