Содержание

- Правовые основы корпоративного налога на Мальте

- Что такое возврат корпоративного налога на Мальте и для чего он нужен

- В каком размере можно получить возврат налога

- Что такое «участвующий холдинг»

- Какие условия для получения возврата?

- Как распределяются доходы компании по налоговым счетам?

- Как выглядит схема возврата налога?

- Какие шаги необходимо предпринять для получения возврата налога?

- Какие документы оформляются для получения налогового возврата

- С какими сложностями можно столкнуться при оформлении налогового возврата?

Правовые основы корпоративного налога на Мальте

Налогообложение компаний на Мальте корпоративным налогом регулируется:

Основная налоговая ставка – 35%.

В основе налогообложения лежат критерии определения налогового резидентства и домициля компании.

Компании, зарегистрированные на территории Мальты, считаются ее домицилями и налоговыми резидентами. Они уплачивают корпоративный налог со всех своих источников доходов как на Мальте, так и за ее пределами.

Регистрация компании на Мальте. Процедура регистрации, корпоративные требования. Вопросы налогообложения и отчетности

ПодробнееКомпании, являющиеся только налоговыми резидентами, уплачивают корпоративный налог только от источников на Мальте. Доход от зарубежных источников не подлежит налогообложению на Мальте.

Что такое возврат корпоративного налога на Мальте и для чего он нужен

23 сентября 1994 года мальтийские органы власти ввели в действие поправки к своему общему налоговому законодательству 1949 года: главе 123 «Закону о подоходном налоге» и главе 372 «Закону об администрировании подоходного налога». Задачами новых поправок были развитие Мальты как международного финансового и бизнес-центра, продвижение иностранных инвестиций на Мальте и внесения ясности по некоторым налоговым вопросам, связанным с доходами от международных операций.

Эти поправки установили специальный налоговый режим в отношении компаний, зарегистрированных на Мальте, но ведущих деятельность и получающих доход за ее пределами, и имеющих акционеров - иностранных резидентов. Прибыль, полученная такими компаниями, фактически подлежит минимальному налогообложению на Мальте посредством возврата корпоративных налогов, уплаченных при распределении прибыли за пределы Мальты (иностранным акционерам).

Таким образом, мальтийская компания, а также ее акционеры – иностранные резиденты, имеют право получить назад часть оплаченного корпоративного налога при соблюдении некоторых условий.

В каком размере можно получить возврат налога

Законодательство предусматривает возмещения в следующих размерах:

Что такое «участвующий холдинг»

Мальтийские компании могут владеть акциями других компаний, и такое участие будет считаться «участвующим холдингом», при соблюдении хотя бы одного из следующих условий:

- Владение составляет не менее 5% акций компании, капитал которой полностью или частично разделен на акции, и такое владение дает не менее 2х следующих прав: право голоса, права на дивиденды, права на получение активов при ликвидации;

- Акционер имеет право купить остальной акционерный капитал компании;

- Акционер имеет право преимущественной покупки в случае отчуждения, аннулирования или выкупа оставшихся акций компании;

- Акционер имеет право либо заседать в совете компании, либо назначать директора в совете компании;

- Акционер владеет инвестиционным объектом стоимостью не менее 1 164 миллионов евро в течение не менее 183 дней;

- Акционер владеет акциями, и владение такими акциями предназначено для развития бизнеса компании, а не для торговых целей.

Какие условия для получения возврата?

Чтобы получить право на возврат мальтийская компания должна соблюдать все нижеуказанные условия:

- Своевременная и полная оплата налога компанией. Срок оплаты – не позднее 18 месяцев с даты окончания финансового года;

- Своевременная подача налоговой декларации по корпоративному налогу. Налоговая декларация подается не позднее 9 месяцев со дня окончания финансового года. При электронной подаче предусмотрены отсрочки, зависящие от даты окончания отчетного периода;

- Прибыль компании должна быть распределена в форме дивидендов в течение 8 лет после окончания отчетного периода;

- Акционеры компании должны встать на учет в налоговых органах Мальты;

- Должно быть подготовлено заявление на возврат и подано вместе с налоговой декларацией;

- Должен быть подготовлен и подан документ по распределяемым дивидендам.

Как распределяются доходы компании по налоговым счетам?

Прибыль мальтийских компаний распределяется на разные налоговые счета в зависимости от видов доходов. Налоговые счета также определяют вид налогового возврата, на который могут претендовать акционеры.

Ниже приведена таблица налоговых счетов:

Налоговый счет | Распределяемый доход | Налоговый возврат |

Финальный налоговый счет | Прибыль, облагаемая окончательным налогом у источника, и доход, освобожденный от налога (например, освобождение от участия). К таким доходам относят банковские проценты, доход от реализации недвижимого имущества и определенной арендной платы | Налоговый возврат не предусмотрен |

Счет доходов от недвижимого имущества | Прибыль от использования недвижимого имущества на Мальте и необлагаемая окончательным налогом у источника, а также прибыль от аренды и деятельности, связанной с недвижимым имуществом, расположенным на Мальте | Налоговый возврат не предусмотрен |

Счет мальтийских доходов | Прибыль от торговой деятельности | 6/7 для торговой прибыли 5/7 для пассивного дохода (процент, роялти) |

Счет иностранных доходов | Пассивный доход из иностранных источников, такой как дивиденды, проценты, роялти, арендная плата и т. д., а также все доходы от прироста капитала из иностранных источников (кроме исключений) | 5/7 для пассивного дохода (процент, роялти), 2/3, если компания заявляет об освобождении от двойного налогообложения, 100% в случае дохода от Участвующего Холдинга |

Необлагаемый счет | Разница между бухгалтерской прибылью или убытками компании и суммой средств, отнесенных на остальные четыре налоговых счета. Это единственный налоговый счет, который может иметь положительное или отрицательное сальдо | Налоговый возврат не предусмотрен |

Таким образом, при распределении дивидендов налог подлежит возмещению при условии, что дивиденды распределяются из доходов, отнесенных на счета мальтийских доходов или иностранных доходов. Распределение дивидендов с остальных счетов права на возврат налога акционерам не дает.

Как выглядит схема возврата налога?

Схему реализации уплаты корпоративного налога и получения возмещения наглядно можно представить в виде таблицы:

Уровень компании | Пассивный доход и роялти, EUR | Торговый доход, EUR |

Прибыль до налогообложения | 100 000 | 100 000 |

Налоговая база | 100 000 | 100 000 |

Корпоративный налог (35%) | 35 000 | 35 000 |

Чистая прибыль | 65 000 | 65 000 |

Сумма распределяемых дивидендов | 65 000 | 65 000 |

Налоговый возврат | 5/7 | 6/7 |

Сумма налогового возврата акционерам | 25 000 | 30 000 |

Фактически оплаченный налог | 10 000 | 5 000 |

Эффективная ставка налогообложения | 10% | 5% |

Как видно из таблицы, система налоговых возвратов позволяет сократить реальную налоговую ставку корпоративного налога до 10% и 5%.

Какие шаги необходимо предпринять для получения возврата налога?

Чтобы получить возмещение уплаченного налога на банковский счет необходимо совершить следующую последовательность действий:

Шаг 1 Определение основной деятельности компании и акционерной структуры. Не все мальтийские компании и их акционеры имеют право на получение налогового возврата.

Шаг 2 Проверка осуществимости. Необходимо провести анализ, чтобы определить соответствие условиям для получения возврата.

Шаг 3 Аудит и распределение дивидендов. На основании аудированной финансовой отчётности определяется размер прибыли к распределению. Для получения максимальной суммы возврата вся прибыль должна быть распределена.

Шаг 4 Подача налоговой декларации и заявления на возврат. Налоговая декларация подается вместе с аудированной финансовой отчетностью. В налоговой декларации определяется сумма налога к уплате за финансовый год. Налоговую декларацию и заявление на возврат заполняет налоговый представитель компании.

Шаг 5 Оплата корпоративного налога. Налог оплачивается в сумме согласно поданной налоговой декларации.

Шаг 6 Возврат налога. Налоговые органы Мальты подтверждают получение оплаты корпоративного налога и проверяют правильность заполнения заявления на возврат. После этого они направляют инструкции в Центральный банк Мальты для осуществления возврата.

Какие документы оформляются для получения налогового возврата

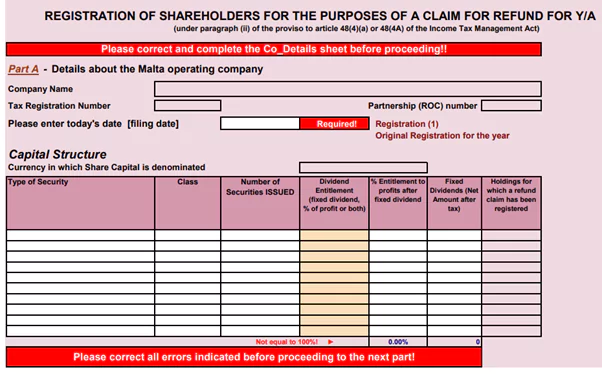

Форма на регистрацию акционеров в налоговых органах Мальты

Чтобы акционер мог потребовать возмещения налога, он должен сначала зарегистрироваться в налоговых органах. Обязанность по регистрации акционера лежит на компании, которая будет получать налогооблагаемую прибыль, и далее распределять в виде дивидендов.

Регистрация осуществляется с помощью заполнения и подачи специальной формы, в которой указываются сведения об акционерах, имеющих право на возмещение, и их доля в компании.

Регистрационная форма акционера должна быть представлена в налоговые органы до даты (в зависимости от того, что наступит раньше), когда наступает срок уплаты первого предварительного налогового платежа компании за соответствующий отчетный год; или же даты, когда компания осуществляет налоговый платеж за отчетный год.

Регистрационная форма акционера подается в электронном виде.

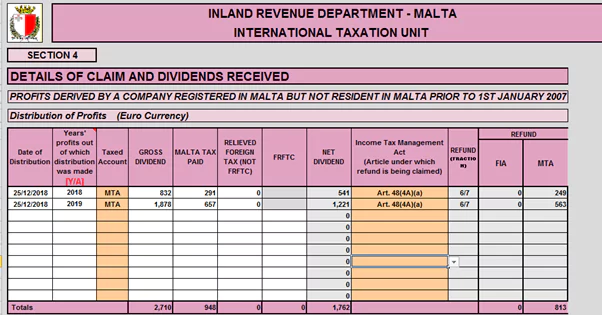

Заявление на возврат налога

После регистрации акционеров и после распределения дивидендов, чтобы акционеры могли получить возмещение, необходимо подготовить специальную форму, известную как «заявление на возврат налога».

Эта форма заявления о возмещении включает в себя:

- реквизиты компании, распределяющей дивиденды;

- реквизиты акционера, имеющего право на возврат налога;

- сумму прибыли;

- сумму распределяемых дивидендов;

- сумму начисленного налога;

- вид и размер возврата налога, на который имеет право акционер;

- реквизиты банковского счета, на который должен быть зачислен возврат налога.

Заявление заполняется и подается на каждого акционера.

Полученный на счет мальтийской компании налоговый возврат не включается в налоговую базу по корпоративному налогу.

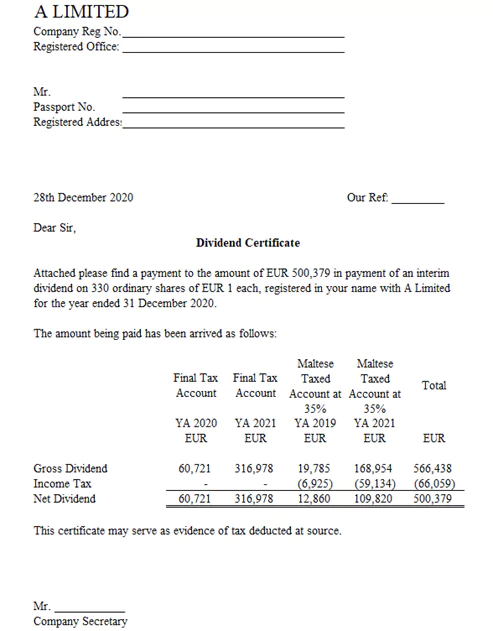

Дивидендный варрант (DIVIDENDS WARRANT)

При распределении дивидендов компания-распределитель должна предоставить своим акционерам дивидендный варрант.

Цель документа состоит в том, чтобы предоставить акционеру всю необходимую информацию для надлежащего налогообложения дивидендов. Этот варрант должен помочь отдельному акционеру рассмотреть вопрос о том, должен ли доход в виде дивидендов составлять часть его налогооблагаемого дохода, чтобы получить соответствующее возмещение налога. Если физическое лицо будет отражать полученные дивиденды в своей декларации о подоходном налоге, оно должно приложить копию дивидендного варранта при подаче своей налоговой декларации.

Добавить комментарий