Содержание

- Требования для постановки на НДС учет

- Регистрация на портале налоговой службы ОАЭ

- Документы, требуемые для постановки на учет

- Получение НДС номера в ОАЭ

- Оформление НДС инвойса

- Срок подачи НДС деклараций в ОАЭ

- Образец НДС декларации

- Данные, необходимые для корректного учета

- Какие инвойсы Вы не можете принимать для возмещения НДС

- Заявление на возмещение НДС в ОАЭ

Требования для постановки на НДС учет

Объект налогообложения

Объектом налогообложения являются:

- операции по реализации товаров (услуг), имущественных прав на территории ОАЭ;

- ввоз товаров на территорию ОАЭ;

- выполнение работ на территории ОАЭ;

- аренда объектов, находящихся на территории ОАЭ;

- передача прав на использование интеллектуальной собственности на территории ОАЭ;

- операции по реализации электронных услуг на территории ОАЭ.

Ставки

Применимые ставки НДС: 5% и 0%

Есть ряд операций, которые освобождены от учета НДС (Supply Exempt from Tax).

Обязательная постановка компании на НДС учет в ОАЭ

Вне зависимости от того, где зарегистрирована компания - во фри-зоне или это местная компания (mainland), она обязана отслеживать пороги по обороту для определения необходимости постановки на НДС учет.

Регистрация в качестве плательщика НДС требуется в случаях, если:

- есть основания полагать, что налогооблагаемый оборот в ближайшие 30 дней превысит регистрационный порог (например, заключен договор);

- на конец месяца налогооблагаемый оборот за предыдущие 12 месяцев фактически превысил регистрационный порог;

- компания получает услуги, подлежащие включению в доход, методом обратного начисления, превышающим регистрационный порог.

Добровольная постановка компании на НДС учет в ОАЭ

Добровольная регистрация возможна после превышения порога налогооблагаемых операций в размере 187 500 дирхамов ОАЭ (~ 51 000 долларов США).

Освобождение от регистрации в качестве плательщика НДС

Если компания превышает (или рассчитывает превысить) порог, установленный для обязательной регистрации, она может запросить освобождение от регистрации, если она продает налогооблагаемые товары/услуги исключительно по ставке 0%. Тем не менее, Федеральная налоговая служба не обязана одобрять все такие запросы и может одобрять их по своему усмотрению.

Если Федеральная налоговая служба принимает заявление об освобождении от регистрации, компания должна уведомить ее, если она начинает продавать товары/услуги, облагаемые НДС по стандартной ставке 5%.

Сроки постановки компании на учет по НДС

Компании, обязанные зарегистрироваться в качестве плательщиков НДС, должны подать заявление о регистрации по НДС в течение 30 дней после возникновения обязательства по регистрации.

Федеральная налоговая служба может автоматически зарегистрировать компанию и наложить соответствующие штрафы, если сочтет, что компания должна была зарегистрироваться в качестве плательщика НДС, но не сделала этого в установленный срок.

Федеральная налоговая служба уведомляет компанию о своем решении по заявлению о постановке на учет по НДС в течение 20 рабочих дней. В случае непринятия решения в течение этого срока заявитель может считать свое заявление удовлетворенным.

Эти условия также применяются в случае снятия с регистрационного учета по НДС, когда компания больше не соответствует требованиям об обязанностях по учету НДС (см. выше). Федеральная налоговая служба может направить уведомление о снятии с учета по НДС, если считает, что компания должна была сняться с учета в качестве плательщика НДС, но не сделала этого в установленный срок.

Компании, оказывающие услуги (производящие товары), облагаемые НДС по ставке 0% и освобожденные от постановки на учет в Федеральной налоговой службе по НДС, представляют свидетельство о постановке на учет по налогу на добавленную стоимость в случае последующего начала оказания услуг (производства или импорта товаров), облагаемых по ставке 5%.

Эти компании должны зарегистрироваться в качестве плательщиков НДС в течение 10 рабочих дней с даты, когда они переходят к налогооблагаемой реализации товаров или услуг, либо к импорту.

Регистрация на портале налоговой службы ОАЭ

Так как все общение с налоговыми органами ОАЭ осуществляется в электронном виде, каждый налогоплательщик обязан зарегистрироваться на портале Федеральной налоговой службы ОАЭ. Для этого на сайте необходимо завести учетную запись, которая создается на физическое лицо, а после создания учетной записи в личном кабинете добавляется управляемая компания.

Через данный портал компания может:

- Зарегистрироваться на НДС;

- Подавать НДС декларации;

- Производить оплату НДС;

- Зарегистрироваться в качестве плательщика корпоративного налога;

- Зарегистрироваться в качестве плательщика акцизных инвойсов;

- Производить оплату налогов;

- Прочее.

Документы, требуемые для постановки на учет

Для регистрации компании на НДС потребуются следующие документы:

- Копия лицензии;

- Паспорт собственника/управляющего/уполномоченного представителя;

- Emirates ID собственника/управляющего/уполномоченного представителя;

- Контактные данные компании (PO Box и полный адрес);

- Устав и учредительный договор;

- Банковские реквизиты;

- Декларация по обороту компании за последние 12 месяцев;

- Декларация с ожидаемой выручкой компании и ее расходы в последующие 20 дней.

Образцы последних двух документов можно выгрузить с портала.

Получение НДС номера в ОАЭ

После того, как на портал были подгружены все необходимые документы, налоговая рассматривает их в течение недели и, если не возникает дополнительных вопросов, компании присваивается налоговый номер (TRN – tax reference number).

Если по документам или деятельности есть вопросы, сотрудник налоговой службы направляет соответствующее письмо с указанием замечаний. После их устранения требуется заново подать заявку на постановку на НДС учет через портал.

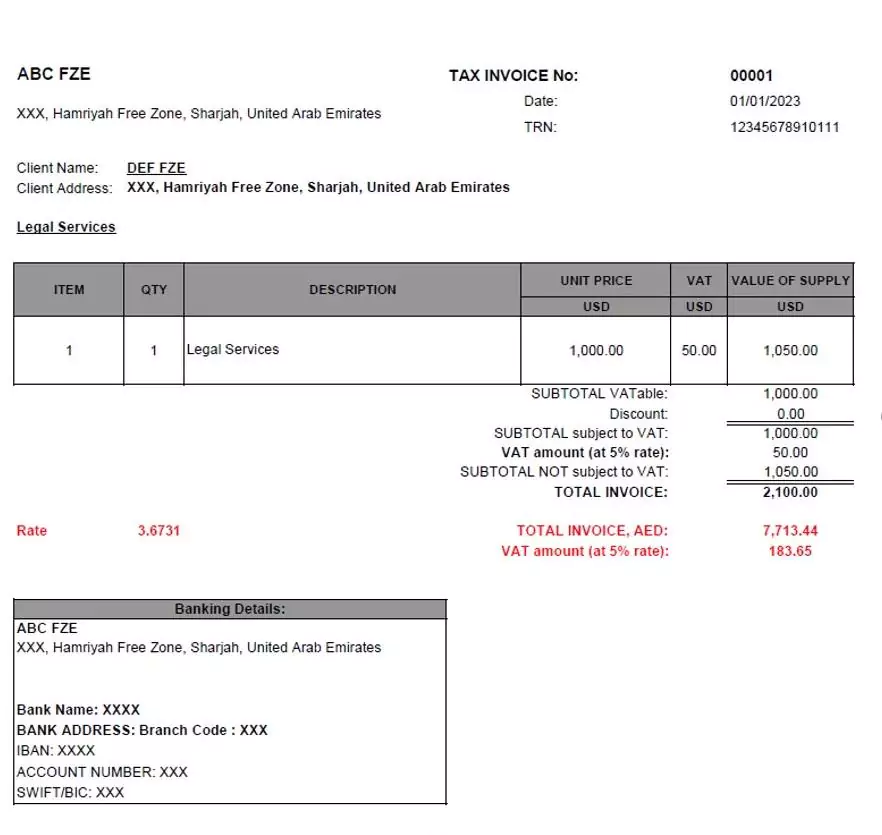

Оформление НДС инвойса

Законодательством ОАЭ установлены требования к инвойсам, выставляемым компаниями, которые зарегистрированы на НДС.

Так, согласно ст. 59 (2) Федерального закона № 8 от 2017 года о налоге на добавленную стоимость с поправками, внесенными Федеральным законом № 18 от 2022 устанавливает минимальное содержание инвойса:

- Слово «Tax Invoice» в названии документа;

- Наименование организации и номер НДС (TRN);

- Дата выставления налогового инвойса;

- Описание товаров/услуг;

- Общая сумма инвойса и сумма начисленного НДС.

Если инвойс выставлен в иностранной валюте, дополнительно должен быть указан курс перевода в AED и должна быть указана сумма в AED.

Срок подачи НДС деклараций в ОАЭ

НДС декларации подаются ежеквартально до 28 числа месяца, следующего после окончания квартала. Отсчет квартала начинается с момента постановки компании на НДС учет.

Срок уплаты НДС также до 28 числа месяца, следующего после окончания квартала

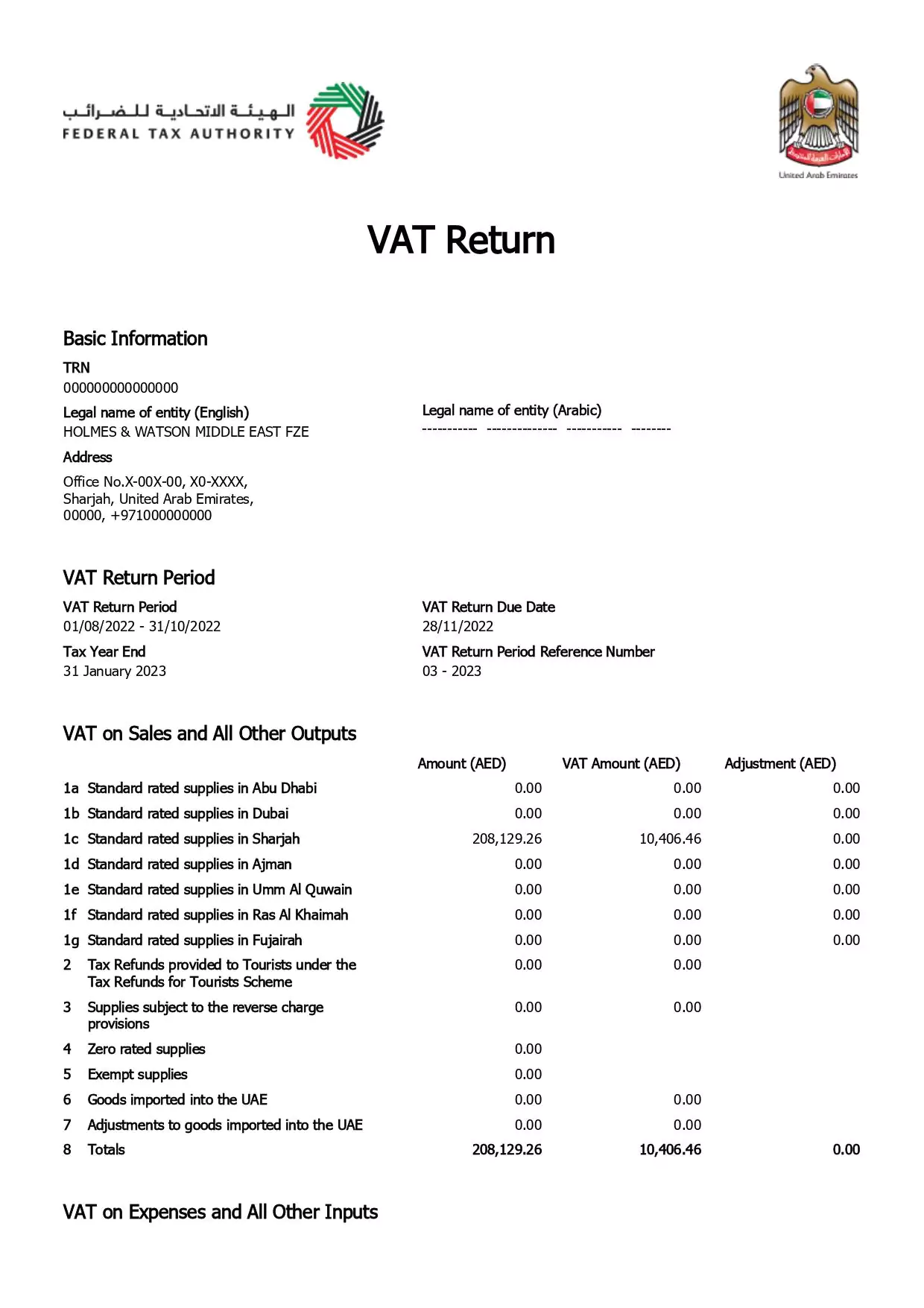

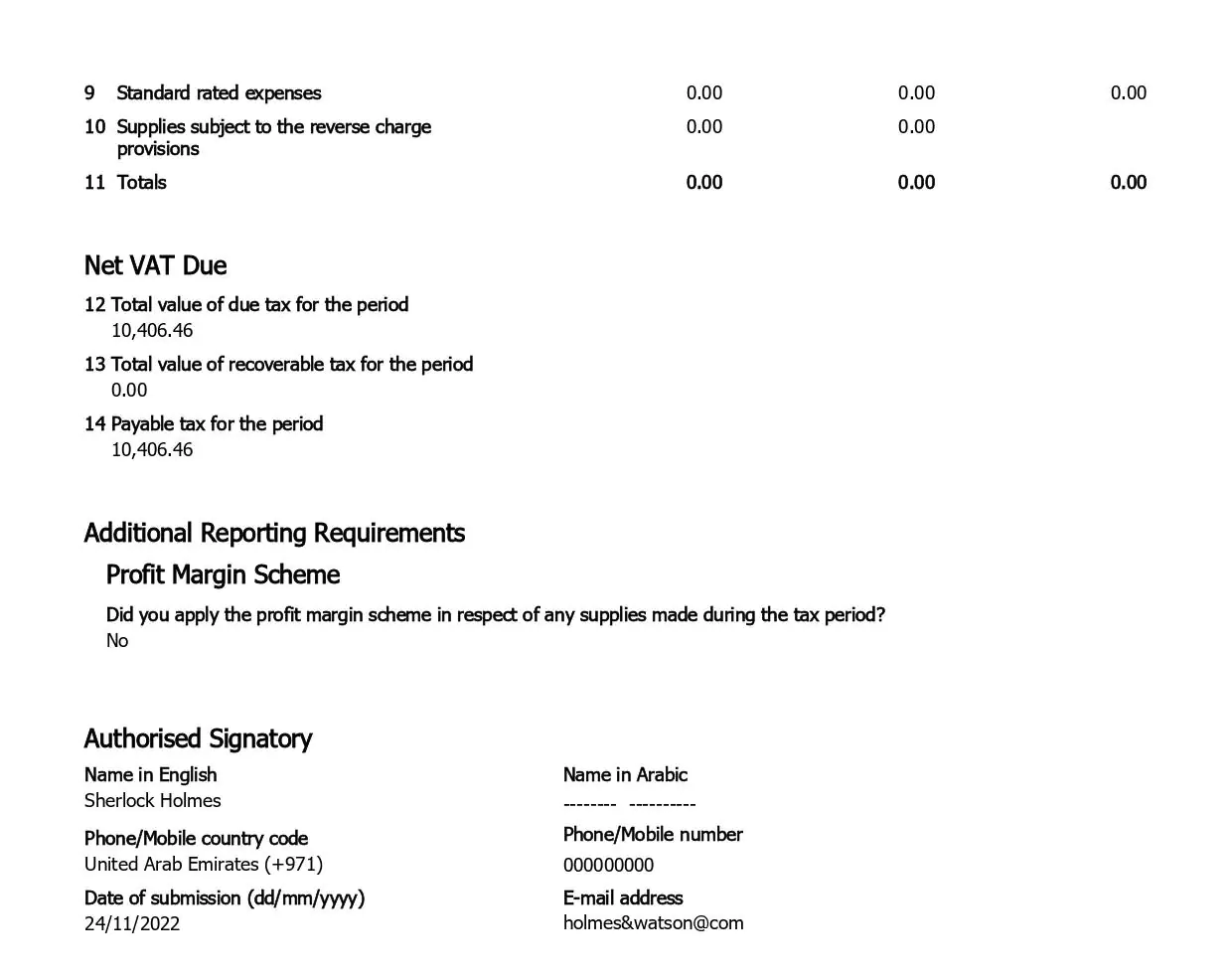

Образец НДС декларации

НДС декларация выглядит следующим образом:

Данные, необходимые для корректного учета

Чтобы корректно вести учет НДС, необходимо понимать в какой момент и от каких операций он возникает.

В отношении товаров в общих случаях НДС возникает при реализации товаров на территории ОАЭ и при экспорте товара из ОАЭ. При реализации на территории ОАЭ применяется ставка 5%, а в случае экспорта товаров - 0% НДС.

Моментом возникновения НДС является дата либо выставления инвойса, либо дата получения аванса.

Для услуг необходимо определить место их оказания. Согласно ст. 29 Федерального закона № 8 от 2017 года о налоге на добавленную стоимость с поправками, внесенными Федеральным законом № 18 от 2022 года, местом оказания услуг признается местонахождение исполнителя. Таким образом, все услуги, которые будет оказывать компания, подлежат учету НДС.

В случае, если услуги оказаны контрагенту, расположенному на территории ОАЭ, к ним будет применим 5% НДС. Если услуги оказаны иностранному контрагенту, то это будет признано экспортом услуг, и к таким услугам будет применим 0% НДС.

Базовым налоговым моментом для услуг является дата завершения оказания услуги [Статья 23 (2d); Соглашение об НДС GCC].

Если какое-либо из следующих событий произойдет до базового налогового момента, оно будет считаться налоговой точкой (tax point) для учета НДС [Статья 23(1) Соглашения GCC по НДС]:

- Оплата получена;

- Выставлен налоговый инвойс.

В случае непрерывных услуг в течение нескольких месяцев или лет сроком поставки будет более ранний из [Статья 23 (3); Соглашение об НДС GCC]:

- Квитанции об оплате;

- Налогового инвойса.

Какие инвойсы Вы не можете принимать для возмещения НДС

По расходам, чтобы компания могла принять НДС к вычету, потребуются корректно оформленные документы.

Инвойс от контрагента должен содержать в себе следующую информацию:

- Слово «Tax Invoice» в названии документа;

- Наименование организации и номер НДС (TRN) – при этом НДС номер должен быть валидным (можно проверить на сайте, выбрав TRN verification на панели в правой части страницы);

- Наименование организации, на которую выставлен налоговый инвойс;

- Дата выставления налогового инвойса;

- Описание товаров/услуг;

- Общая сумма инвойса и сумма начисленного НДС.

Если в инвойсе отсутствует хотя бы один из вышеуказанных параметров, учесть НДС к вычету будет нельзя.

Часто возникают вопросы можно ли принимать к учету инвойсы за проживание в отелях, выписанные на сотрудника, находящегося в командировке.

Такой инвойс принять нельзя, потому что он выписан на сотрудника, а не компанию. Необходимо отдельно просить выписать инвойс на компанию, чтобы была возможность учесть входящий НДС.

Заявление на возмещение НДС в ОАЭ

Форма на возмещение НДС может быть подана как самим налогоплательщиком, так и иным лицом, уполномоченным делать запросы от имени налогоплательщика (налоговый агент или представитель по доверенности).

Налогоплательщик вправе подать на возмещение, когда сумма входящего НДС превышает сумму исходящего. Запрос на возмещение может быть подан сразу после подачи НДС декларации или в любой поздний момент.

Для подачи заявления на портале потребуется загрузить следующие документы:

- Если банк заявителя является международным, в налоговую службу необходимо предоставить письмо/сертификат о подтверждении банковского счета. Это письмо должно быть выдано банком и должно содержать информацию об имени владельца счета, названии банка, адресе банка, SWIFT/BIC и IBAN;

- Пять самых крупных налоговых инвойсов на покупку с применимой ставкой НДС 5%;

- Пять самых крупных налоговых инвойсов на продажу с применимой ставкой НДС 5%;

- Пять самых крупных налоговых инвойсов на продажу, которые вне учета по НДС или с иной применимой ставкой;

- Таблицу с покупками и продажами в рамках квартала, по которому возникает требование на возмещение (таблицу можно будет скачать из личного кабинета на портале налоговой службы).

В течение 20 дней с момента подачи заявления Федеральная налоговая служба изучает документы и уведомляет налогоплательщика о своем решении.

Также налоговая служба может уведомить заявителя о продлении срока рассмотрения заявления с указанием причины, по которой им требуется больше времени на рассмотрение заявления.

Если заявление одобрено, возмещение средств производится в течение 5 рабочих дней.

Добавить комментарий