Содержание

- Преимущества регистрации компании в Дании

- Коротко о налогах Дании

- Налоговое резидентство компании в Дании

- Процесс регистрации частной компании с ограниченной ответственностью

- Идентификационный номер MitID в Дании

- Структура частной компании с ограниченной ответственностью в Дании

- Коммандитное партнерство (Kommanditselskab, K/S) в Дании

- Регистрация партнерства с ограниченной ответственностью (Kommanditselskab) в Дании

Преимущества регистрации компании в Дании

Среди преимуществ регистрации компании в Дании можно выделить следующие:

Коротко о налогах Дании

Стандартная ставка НДС в Дании составляет 25%. Интересно, что Дания стала одной из первых стран, которая ввела систему НДС. С тех пор законодательство в части НДС претерпело неоднократные изменения.

Некоторые виды услуг освобождены от НДС (к примеру, образовательные услуги, благотворительная деятельность, услуги в сфере здравоохранения).

Продажа товаров и услуг в благотворительных целях или без цели извлечения прибыли также освобождается от НДС.

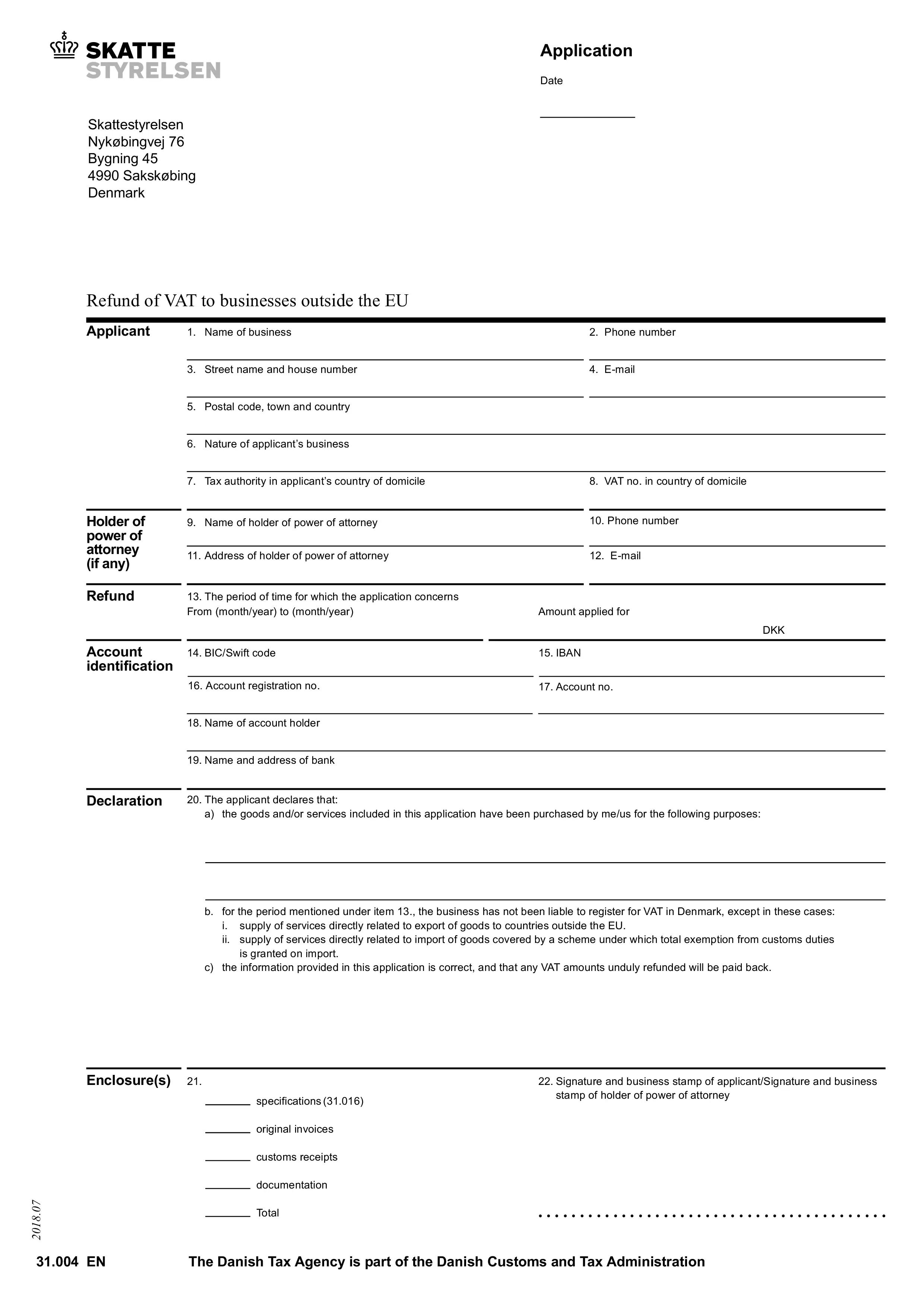

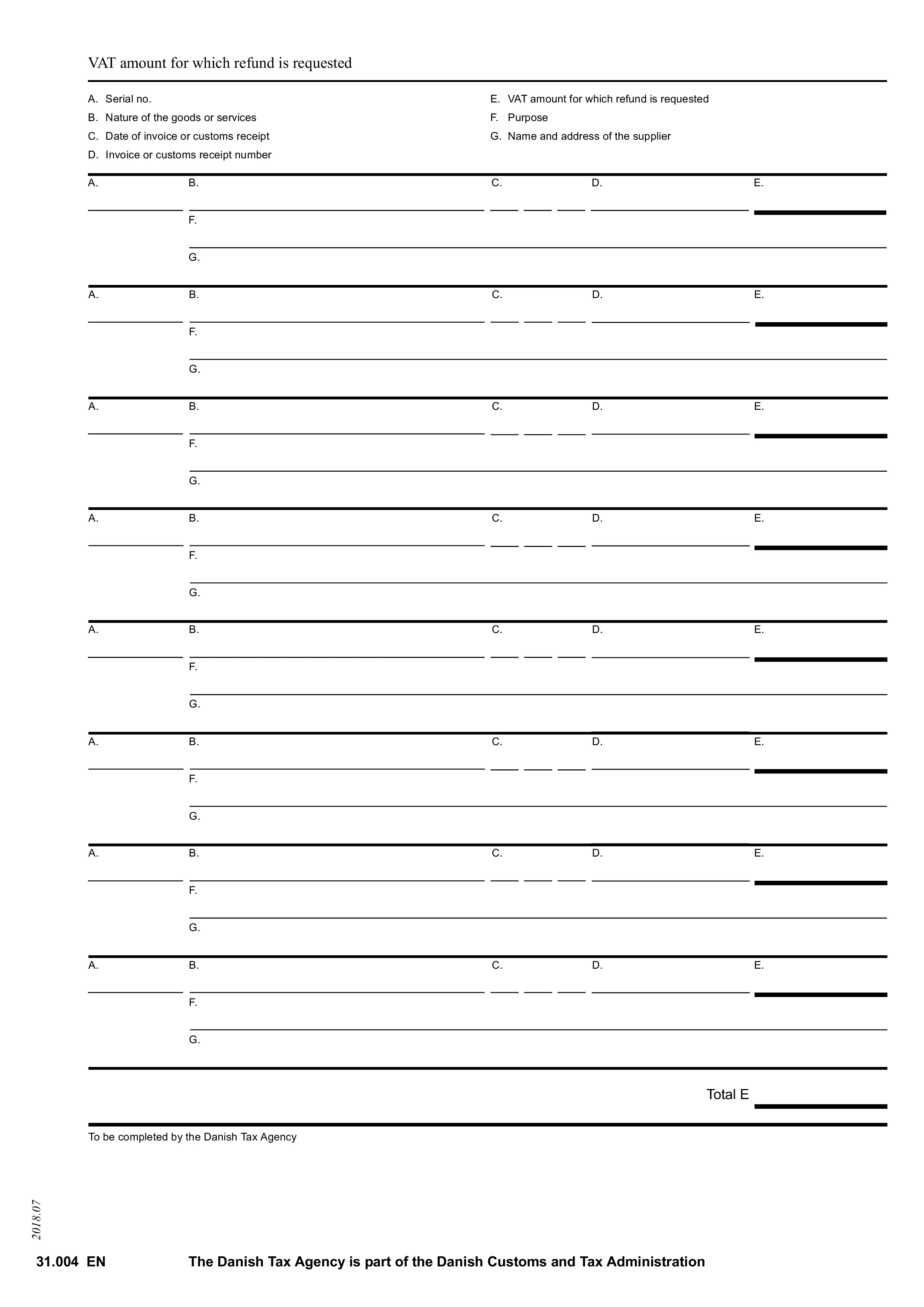

Компания из страны за пределами ЕС может получить возврат НДС за товары и услуги, приобретенные в Дании.

Налог на дивиденды

Ставка налога на дивиденды варьируется в зависимости от того, кому они выплачиваются. К примеру, дивиденды, выплачиваемые датской компанией иностранному корпоративному акционеру, облагаются по ставке 22%. Если дивиденды выплачиваются физическому лицу – резиденту, то первые 61 000 датских крон облагаются по ставке 27%, сумма свыше 61 000 DKK – по ставке 42%.

Не уплачивается налог на дивиденды, если материнская компания владеет менее 10% капитала компании, распределяющей дивиденды, при условии если:

- компания, получающая дивиденды, является резидентом ЕС/ЕЭЗ;

- компания, распределяющая дивиденды, и компания-получатель дивидендов являются аффилированными организациями (компании группы);

- Дания обязана снизить сумму налога или отменить его в соответствии с Директивой ЕС о материнских и дочерних компаниях или с СОИДН.

Налог на проценты

Проценты, как правило, не облагаются налогом у источника, за исключением случаем, если они выплачиваются иностранной компании, входящей в группу компаний, являющейся налоговым резидентом государства, не входящего в ЕС, или государства, с которым у Дании отсутствует соглашение об избежании двойного налогообложения. В таком случае проценты облагаются налогом по ставке 22%. Ставка может быть снижена в соответствии с применимым СОИДН.

Налог на роялти

Роялти, как правило, облагаются налогом по ставке 22%. В большинстве случаев эта ставка может быть снижена в соответствии с применимым соглашением об избежании двойного налогообложения.

Корпоративный налог

Стандартная ставка корпоративного налога на прибыль составляет 22%.

В отдельных отраслях применяются иные ставки: к примеру, доход финансовых компаний* облагается повышенной ставкой (26% - в 2024 году, 25,2% - в 2023 году).

*Под финансовыми компаниями имеются в виду ипотечные кредитные организации, банки, компании по управлению инвестициями, страховые компании.

Компании, занимающиеся добычей нефти и газа, также облагаются налогом по повышенной ставке.

Налог final gross tax

Физические лица и организации, являющиеся налоговыми резидентами страны и территории, входящей в черный список ЕС, для которых ограничивается налогообложение дивидендов по контрольному пакету акций, акциям дочерних компаний или акций компаний группы, должны платить налог final gross tax на такие дивиденды по ставке 44%, если указанное лицо или компания является конечным получателем дивидендов. Россия включена в черный список ЕС с февраля 2023 года.

Однако есть и исключения. Ставка в размере 44% не применяется и действуют стандартные нормы о налоге на дивиденды, если конечный получатель дивидендов является налоговым резидентом страны ЕС/ЕЭЗ или государства, с которым у Дании заключен СОИДН (в том числе и для случаев, если организация зарегистрирована в одной из стран из черного списка ЕС, но является налоговым резидентом страны ЕС/ЕЭЗ или страны, с которой Дания заключила СОИДН).

Если дивиденды получает акционер - резидент одной из стран из черного списка ЕС, но далее эти дивиденды перечисляются физическому или юридическому лицу – налоговому резиденту страны ЕС/ЕЭЗ или страны, с которой Дания заключила СОИДН, также применяют стандартные правила.

С 1 января 2024 года по инициативе Дании денонсировано соглашение об избежании двойного налогообложения между Россией и Данией. Это затрагивает доходы лиц, которые являются налоговыми резидентами Российской Федерации и ведут деятельность на территории страны. Налог, уплачиваемый в России, не будет учитываться в Дании, то же действует и в обратном порядке. В отношении доходов, полученных до 1 января 2024 года, налогообложение происходит в прежнем порядке.

В декабре 2023 года парламент Дании одобрил законопроект по включению Pillar II в свое национальное законодательство.

Закон (Minimum Taxation Act) вводит в действие Директиву ЕС от 15 декабря 2022 года и Глобальные модельные правила ОЭСР по противодействию размывания налоговой базы для достижения общей минимальной эффективной ставки налогообложения в размере 15%.

Эти правила применяются к организациям, являющимся частью транснациональной группы или крупной национальной группы, при условии, если годовой доход группы компаний составил, как минимум, 750 миллионов евро за два из четырех предшествующих налоговых лет.

Закон вступил в силу 31.12.2023 года.

Налоговое резидентство компании в Дании

Компания признается резидентом Дании для целей налогообложения, если она зарегистрирована в Дании и внесена в Реестр компаний как ведущая бизнес в Дании.

Также признается налоговым резидентом Дании иностранная компания с местом эффективного управления в Дании. Как правило, под местом эффективного управления подразумевается место, где принимаются управленческие решения касательно повседневной деятельности компании.

В соответствии с налоговым законодательством Дании, к постоянным представительствам и недвижимости, расположенной за границей, применяется территориальный принцип налогообложения.

Доход нерезидентной компании подлежит налогообложению в Дании, если он получен от деятельности постоянного представительства компании в Дании. Нерезидентные компании платят налог с прибыли от источника в Дании.

Если нерезидентная компания получает доход от недвижимости на территории Дании, такой доход облагается налогом.

Процесс регистрации частной компании с ограниченной ответственностью

Частная компания с ограниченной ответственностью (Anpartsselskab, или ApS) является удобной формой для малого и среднего бизнеса, а также в качестве дочерней компании в Дании для международных групп компаний. Кроме того, этот тип юридического лица зачастую выбирают для регистрации холдинга (датская холдинговая компания с доходом исключительно от холдинговой деятельности получает эффективную ставку налога 0%, однако следует помнить о положениях Pillar II).

Процедуру регистрации компании с ограниченной ответственностью можно разделить на несколько этапов:

1) получение подписи MitID (возможно получение в режиме онлайн)

2) подготовка устава и учредительного договора

Компания с ограниченной ответственностью должна быть зарегистрирована в IT системе Датского управления бизнеса и коммерции (Danish Business Authority, или DBA) (или подать заявку на регистрацию, если компания будет регистрироваться не через электронную систему DBA) в течение двух недель с даты подписания учредительного договора. Если срок пропущен, процесс регистрации не запускается.

3) взнос первоначального капитала в банк

Согласно Consolidating Act on Public Limited Liability Companies and Private Limited Liability Companies (the Companies Act), минимальный размер капитала компании с ограниченной ответственностью с 01.01.2025 года составляет 20 000 датских крон; необходимо оплатить 25% (но не менее 20 000DKK). Как правило, компании с ограниченной ответственностью регистрируют с уставным капиталом в размере 20 000 датских крон с номинальной стоимостью 100 датских крон за акцию. Подтверждение уплаты необходимо будет предоставить не позднее момента регистрации компании (или подачи заявки на регистрацию).

4) регистрация компании в Датском управлении бизнеса и коммерции и получение идентификационного номера компании (CVR number)

Компанию можно зарегистрировать как через информационную систему DBA, так и путем очной подачи заявки на регистрацию в Управление.

Возможность дистанционной регистрации компании через систему Webreg позволяет сократить сроки регистрации и упростить процедуру: процесс регистрации проходит в режиме онлайн и не требует привлечения сотрудников Управления.

5) постановка сотрудников компании на учет для целей страхования

В зависимости от вида деятельности компании может потребоваться постановка на учет по НДС в налоговой службе Дании.

Идентификационный номер MitID в Дании

MitId представляет собой удостоверение в цифровом формате, предоставляемое владельцами индивидуального идентификационного номера CPR (Det Centrale Person RegisterNumber), с помощью которого обладатель такого удостоверения получает доступ к государственным и банковским услугам в Дании.

Получить MitID можно как при личном посещении Citizen Service Center в Дании, так и в режиме онлайн.

До 31 октября 2023 года применялся NemID, представляющий собой кодовую карту, позволяющую ее обладателю подключаться ко всем электронным правительственным порталам Дании, включая онлайн-банкинг.

Структура частной компании с ограниченной ответственностью в Дании

Коммандитное партнерство (Kommanditselskab, K/S) в Дании

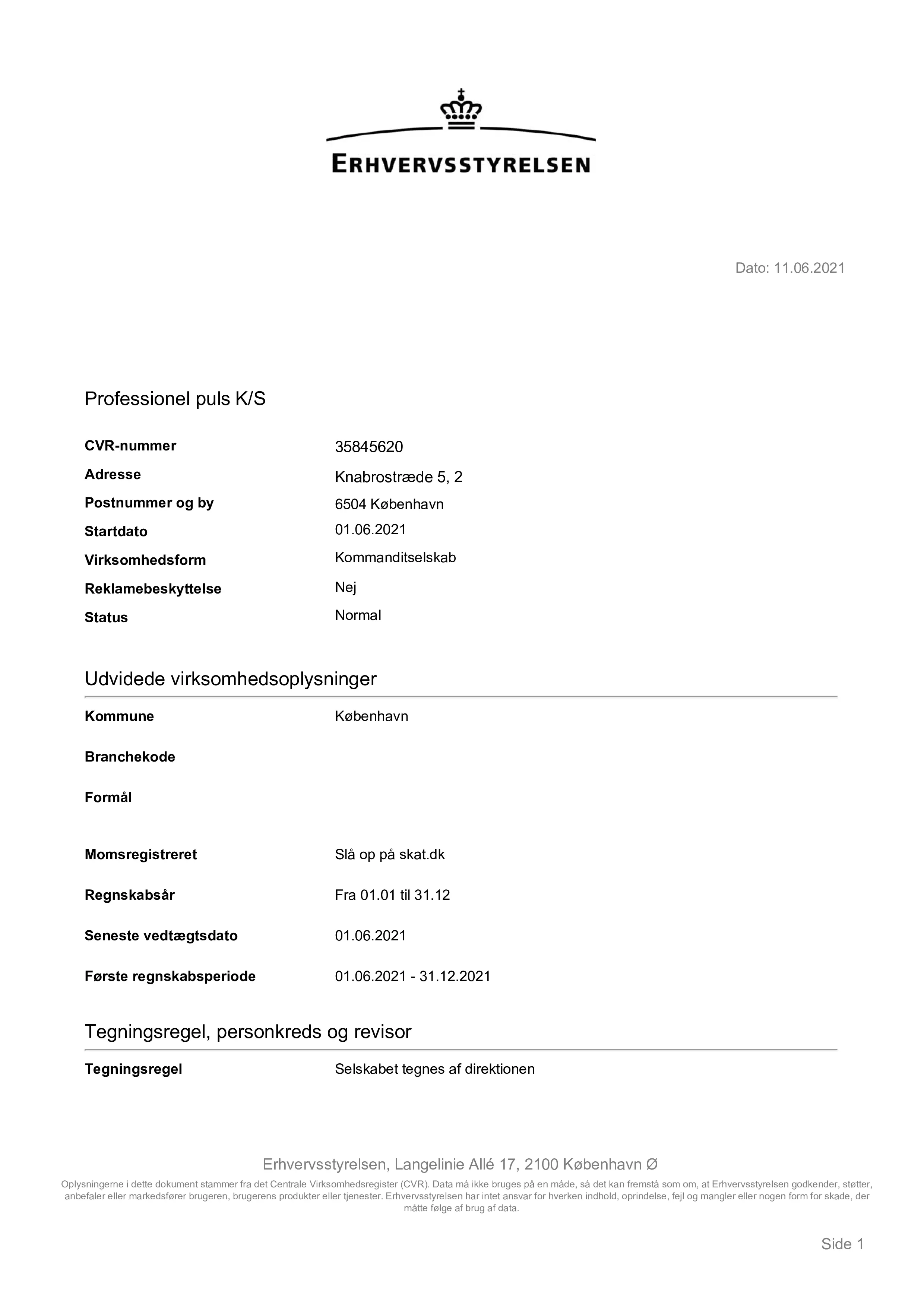

Для регистрации коммандитного партнерства (партнерства с ограниченной ответственностью) в Дании требуются, как минимум, два партнера (из которых один является генеральным партнером, второй – партнером с ограниченной ответственностью).

В качестве генерального партнера может быть назначено как физическое, так и юридическое лицо (в том числе, компания с ограниченной ответственностью). Он несет неограниченную личную ответственность по обязательствам и долгам партнерства.

Ответственность партнера с ограниченной ответственностью находится в пределах первоначального капитала, внесенного им. Ответственность партнера распространяется на задолженность, существовавшую на тот момент, когда лицо стало партнером.

В договоре об учреждении партнерства должно быть четко прописано, каким образом партнерство будет вести свою деятельность.

Нет требований к первоначальному капиталу, но есть минимальное требование по взносу в капитал для каждого партнера с ограниченной ответственностью – 1 датская крона. Партнерство с ограниченной ответственностью должно ежегодно подавать Annual Report и финансовую отчетность.

Доход коммандитного партнерства не облагается налогом при соблюдении двух основных требований:

- партнеры компании являются резидентами другого государства (не являются резидентами Дании);

- доход генерируется за пределами Дании (на территории Дании компания доход не получает).

Регистрация партнерства с ограниченной ответственностью (Kommanditselskab) в Дании

Регистрация партнерства с ограниченной ответственностью также производится в информационной системе Датского управления бизнеса и коммерции.

Партнерство должно быть зарегистрировано в течение 2 недель с момента учреждения.

Название партнерства должно включать в себя указание «"kommanditaktieselskab" (limited partnership)» и как минимум имя одного из генеральных партнеров.

Kommanditselskab (K/S) представляет собой партнерство с ограниченной ответственностью, количество партнеров должно быть не менее двух, один из которых выступает в качестве генерального партнера с неограниченной ответственностью, второй – партнер с ограниченной ответственностью.

На наш взгляд, Дания весьма удачно сочетает имидж скандинавского государства, соблюдающего требования законодательства в части прозрачности структуры, в то же время предоставляя определенные налоговые льготы при соблюдении ряда условий.

Добавить комментарий