Содержание

Что же такое VIES?

Как известно, с 1 января 1993 г. были устранены границы и таможенные формальности между государствами Евросоюза. В результате чего был сформирован единый рынок стран Евросоюза и новая система контроля НДС для торговли внутри данного рынка.

Новое законодательство в рамках НДС для операций внутри Евросоюза подразумевает следующее: если компания-поставщик с валидным (действующим) НДС номером, зарегистрированная в одной стране Евросоюза, осуществляет реализацию на компанию-покупателя с валидным НДС номером, зарегистрированную в другой стране Евросоюза, то компания-поставщик освобождается от уплаты НДС с данной реализации и имеет право выставить НДС-ный инвойс с 0% НДС.

С этой целью и была создана общеевропейская система обмена информацией по валидности (действительности) НДС (VAT) номеров компаний, зарегистрированных в Евросоюзе – VAT Information Exchange System или сокращенно VIES.

Каким образом работает данная система?

Для того, чтобы компания могла проверить валидность НДС номера контрагента, ей нужно зайти на официальный сайт Евросоюза, указать в соответствующих боксах НДС номер контрагента, страну, где контрагент был зарегистрирован на НДС, нажать «Verify» и получить ответ.

Система может выдать как краткую информацию – «ДА/НЕТ» (т.е. является ли НДС номер действующим или нет), так и дополнительную (название компании и ее регистрационный адрес), если эта информация была предоставлена государством-членом Евросоюза.

Зачем еще нужен VIES?

Помимо проверки НДС номеров на валидность, система VIES является также централизованной информационной системой, благодаря которой налоговые органы стран Евросоюза обмениваются между собой информацией о НДС.

Обмен информацией происходит через декларации (VIES Return/Sales List), которые компании, зарегистрированные в качестве плательщика НДС в Евросоюзе, должны заполнять и подавать при реализации товаров или услуг контрагентам, зарегистрированным в качестве плательщика НДС в другой стране Евросоюза.

Правила регистрации в системе VIES

Для регистрации в системе VIES и подачи VIES отчетов никаких пороговых значений не установлено. Таким образом, как только компания-налогоплательщик, зарегистрированная в Евросоюзе, осуществила реализацию товаров и(или) услуг лицу, которое зарегистрировано или было зарегистрировано в другом государстве Евросоюза, она должна встать на учет по НДС (если еще не имеет НДС номера), а затем зарегистрироваться в системе VIES и подать соответствующий Отчет.

Отчеты VIES подаются в электронном виде, обычно на ежемесячной основе (или поквартально, в зависимости от страны регистрации).

Если в каком-то месяце у компании не было реализации внутри Евросоюза, она обязана подать нулевой Отчет VIES.

Какие данные необходимо указывать в VIES отчете?

Рассмотрим более подробно подачу VIES Отчета на примере Кипра.

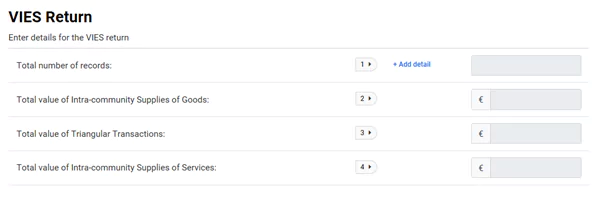

Ниже предоставлен скрин VIES Отчета с сайта кипрской налоговой:

Как видно из проекта Отчета выше VIES содержит в себе следующую информацию:

Бокс 1 «Total number of records» включает в себя данные по контрагентам, в отношении которых в течение данного отчетного периода была совершена реализация, а именно:

- Соответствующий код страны, где данная компания была зарегистрирована на НДС. Существующие коды: Austria (AT), Belgium (BE), Bulgaria (BG), Croatia (HR), Cyprus (CY), Czech Rep (CZ), Denmark (DK), Estonia (EE), Finland (FI), France (FR), Germany (DE), Greece (EL), Hungary (HU), Ireland (IE), Italy (IT), Latvia (LV), Lithuania (LT), Luxembourg (LU), Malta (MT), Netherlands (NL), Northern Ireland (XI), Poland (PO), Portugal (PT), Romania (RO), Slovakia (SK), Slovenia (SI), Spain (ES), Sweden (SE);

- НДС номер контрагента;

- Общая совокупная стоимость реализации, которая была осуществлена на данного контрагента в течение отчетного периода.

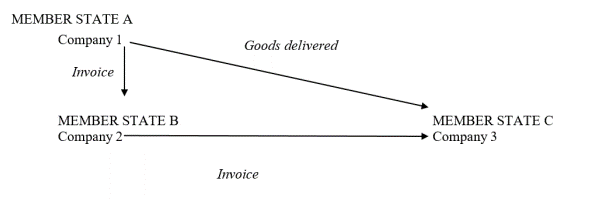

Выше приведен самый простой пример сделки в рамках «Триангуляции», когда Компания 1, зарегистрированная в стране Евросоюза «A», продает товары Компании 2, зарегистрированной в стране Евросоюза «B», а Компания 2 в свою очередь перепродает данный товар Компании 3, зарегистрированной в стране Евросоюза «С», при этом товар поставляется напрямую от Компании 1 в Компанию 3.

Сроки подачи VIES отчетов. Штрафы. Когда обязательство по подаче отчетов перестает существовать?

Для VIES отчета также существуют фиксированные сроки его подачи. Например, на Кипре VIES должен быть подан не позднее, чем в течение 15 дней после окончания месяца, в котором была осуществлена подобная реализация. Если крайний 15-й день подачи выпадает на выходной или официальный праздничный день, срок подачи переносится на ближайший рабочий день.

За несвоевременную подачу VIES отчета в каждой стране Евросоюза предусмотрен свой размер штрафов, Так на Кипре за каждый просроченный VIES отчет на компанию налагается штраф в размере 50 евро.

На Кипре, к примеру, если установлено, что поданный отчет VIES является неполным или неточным, и в течение 1 месяца после окончания месяца, к которому относится данный отчет VIES, подана корректирующая форма, то налоговая инспекция не налагает на компанию штрафы. Однако, если корректирующая форма была подана по истечению периода, указанного выше, на компанию налагается штраф в размере 15 евро.

Обязательство по предоставлению Отчета VIES обычно перестает существовать, начиная с месяца, который следует за месяцем, в течение которого налогоплательщик осуществил свою последнюю подобную реализацию товаров и(или) услуг, если:

- налоговая инспекция уверена, что налогоплательщик прекратил такую реализацию товаров и(или) услуг или

- налогоплательщик уведомил налоговую инспекцию о прекращении реализации товаров и(или) услуг лицам, зарегистрированным в других государствах-участниках.

Что хочется отметить в заключении?

В заключении хочется еще раз отметить важность информации, предоставляемой компанией-налогоплательщиком в своих VIES отчетах. Нужно помнить, что вся информация из отчетов VIES собирается каждым государством - членом Евросоюза и впоследствии становится доступной для налоговых органов других государств - членов Евросоюза для контроля за НДС.

В целях предотвращения, сдерживания и выявления нарушений в рамках НДС, налоговые органы стран Евросоюза на основании поданных Отчетов часто практикуют перекрестные проверки.

К примеру, в своей VIES декларации, кипрская компания указала реализацию услуг на компанию, зарегистрированную в Германии. Таким образом, в своей НДС декларации немецкая компания должна отразить покупку услуг у кипрской компании в соответствующем боксе. Если по результатам проверки деклараций немецкой и кипрских компаний данные в отчетах не будут коррелировать между собой – это повод для налоговых обеих стран начать более тщательную проверку компаний.

Со своей стороны мы советуем очень тщательно и внимательно подходить к вопросам заполнения и подачи VIES отчетов и НДС деклараций, а в случае необходимости привлекать для данных работ экспертов.

Добавить комментарий