Содержание

- Кто может получить сертификат налогового резидентства в Великобритании

- Налог на доходы от источников за пределами Великобритании

- Какие компании признаются налоговыми резидентами Великобритании

- Критерии резидентства для физического лица, установленные законом (Statutory residence test (SRT))

- Действия для определения статуса налогового резидента Великобритании

- Automatic overseas tests (тест резидентства в иностранном государстве)

- Automatic UK residence test (автоматический тест на определение британского резидентства)

- Тест на наличие достаточных связей с Великобританией

- Применение теста к умершим лицам

- Как получить сертификат налогового резидентства по компании?

- Какая информация нужна HMRC для подачи заявления по физическому лицу?

- Сколько времени занимает получение сертификата налогового резидентства Великобритании?

- Как подать заявку на получение сертификата?

- Заключение

Каждая страна устанавливает свои критерии, как определить будет ли указанное в заявлении лицо являться налоговым резидентом данного государства или нет. Следует помнить, что статус налогового резидента может вовсе не совпадать с гражданством физического лица или страной регистрации для юридического лица.

В зависимости от критериев, установленных местным законодательством страны, которая его выдаёт, документ о налоговом резидентстве может несколько отличаться в наименовании, в форме и содержании. Это надо учитывать, если какие-то формулировки являются критичными для Ваших целей использования данного сертификата.

Как правило, получение сертификата требуется в целях применения льготных условий в соответствии с международными договорами об устранении двойного налогообложения между странами. Также сертификат нередко запрашивают банковские служащие при прохождении процедуры комплаенс в рамках открытия счёта или ежегодной проверки, а также чтобы идентифицировать статус лица для целей автоматического обмена финансовой информацией.

В данной статье будут рассмотрены критерии получения сертификата налогового резидентства в Соединённом Королевстве Великобритании и Северной Ирландии.

Кто может получить сертификат налогового резидентства в Великобритании

Физическое или юридическое лицо может подать заявку на получение сертификата налогового резидентства, если:

- оно классифицирует себя как налогового резидента Великобритании;

- с соответствующей страной существует Соглашение об избежании двойного налогообложения.

HMRC (Налоговая и таможенную службу Его Величества) не выпустит сертификат, если вы не имеете права на применение льгот по Соглашению об избежании двойного налогообложения.

Также соответствующий зарубежный орган решает, можно ли предоставить льготу на иностранный доход.

Сертификат может быть получен и за предыдущие годы. То есть, если вы уже заплатили налог, вы можете получить полный или частичный возврат, или его зачёт. Рассмотрим на примерах.

Налог на доходы от источников за пределами Великобритании

Ваш зарубежный доход может облагаться налогом как в Соединённом королевстве, так и в стране, в которой фактически данный доход возник (проценты, роялти, дивиденды).

Обычно вы можете потребовать налоговую льготу, чтобы вернуть часть или всю сумму налога. Действия, требуемые для этого, будут зависеть от того, заплатили ли вы уже налог с вашего иностранного дохода или нет.

Если вы ещё не заплатили налог на иностранный доход, вам необходимо подать заявление на получение налоговых льгот в стране, откуда вы получаете доход, если:

- доход освобожден от иностранного налога, но является налогооблагаемым в Великобритании;

- это требуется в соответствии с Соглашением об избежании двойного налогообложения с этой страной.

Попросите форму в иностранном налоговом органе или подайте заявку письмом, если у них ее нет.

Прежде чем подать заявление, вы должны доказать, что имеете право на налоговые льготы, одним из следующих способов:

- заполнить форму и отправить ее в Налоговую и таможенную службу Его Величества (HMRC) — они подтвердят, являетесь ли вы резидентом, и отправят вам форму обратно;

- включить сертификат налогового резидента Великобритании, если вы подаете заявление письмом.

Получив подтверждение, отправьте форму или письмо в иностранный налоговый орган.

Если вы уже заплатили налог на иностранный доход, то у вас есть право подать заявление на получение льготы (Foreign Tax Credit Relief ) при заполнении своей налоговой декларации в Великобритании, указав свой доход за границей.

Размер льготы зависит от условий «Соглашения об избежании двойного налогообложения» между Великобританией и страной, в которой возникли ваши доходы.

В большинстве случаев вы можете получить льготу даже если Соглашение отсутствует, за исключением случаев, когда иностранный налог не соответствует подоходному налогу Великобритании или налогу на прирост капитала.

Возврат может быть произведён не на всю сумму уплаченного иностранного налога, сумма возврата будет меньше, если:

- меньшая сумма установлена Соглашением об избежании двойного налогообложения;

- доход облагался бы налогом по более низкой ставке в Великобритании.

Какие компании признаются налоговыми резидентами Великобритании

Компании-резиденты

Компания является резидентом Великобритании для целей Закона о налогах, если

- она зарегистрирована в Великобритании (за некоторыми исключениями) или

- центральное управление и контроль ее бизнеса находится в Великобритании.

Правило регистрации в CTA09/S14 гласит, что, за некоторыми исключениями, компания, зарегистрированная в Великобритании, является резидентом Великобритании для целей налогообложения. Первоначально это правило было представлено как FA88/S66 и FA88/SCH7.

Место центрального управления и контроля, как критерий резидентства, актуален только для:

- компаний, которые не зарегистрированы в Великобритании и

- компаний, зарегистрированных в Великобритании, которые имеют право на исключение из правила регистрации при условии, что их место центрального управления и контроля находится за пределами Великобритании.

Правило прецедентного права

Правило прецедентного права для определения местонахождения компании авторитетно выражено в речи лорда Лорберна по делу De Beers Consolidated Mines Ltd v Howe, 5TC213:

«Компания находится… там, где ведется ее реальный бизнес… и реальный бизнес ведется там, где фактически находится центральное управление и контроль».

Решения по делам De Beers и Unit Construction ясно показывают, что место центрального управления и контроля – это прежде всего вопрос факта. Оба случая также демонстрируют, что важен самый высокий уровень контроля над бизнесом. Этот контроль может осуществляться советом директоров в соответствии с Уставом компании, как в De Beers, или каким-либо другим лицом, например, материнской компанией или индивидуальным акционером, который фактически взял на себя управление и контроль над бизнесом, как в Unit Construction.

Кейс с множественным резидентством

Тест De Beers указывает на единственную страну резиденства. Но суды признали, что в исключительных случаях компания может иметь двойное или многократное место резиденства. Речь лорда Рэдклиффа по делу Unit Construction, 38TC739, является полезным комментарием по этому вопросу.

Есть компании, для которых невозможно определить какую-либо одну страну в качестве места центрального управления и контроля. Управление и контроль могут быть разделены или даже меняться от места к месту, и тест De Beers как таковой не может быть применен.

Общего правила определения местонахождения этих компаний не установлено. Но если в контексте деятельности компании та часть, что происходит в Великобритании, представляет собой часть управления и контроля, компания, возможно, будет признана в ней резидентом.

Компании с двойным резидентством

С 30 ноября 1993 года действуют дополнительные требования к компаниям с двойным резидентством.

Если компания является резидентом Великобритании по любому из критериев (регистрация или место управления), но также является резидентом страны-партнера по международному договору, то необходимо учитывать условия резидентства компании в соответствии с договором.

Если резидентство было или будет предоставлено стране - партнеру по договору, компания называется «договорным нерезидентом» (TNR). CTA09/S18 предусматривает, что компания TNR не является резидентом Великобритании для целей налогообложения.

Критерии резидентства для физического лица, установленные законом (Statutory residence test (SRT))

Тест (далее SRT) на определение статуса физического лица как резидента или нерезидента Великобритании начал применяться с 6 апреля 2013 года.

С помощью теста вы можете определить, являетесь ли вы налоговым резидентом Великобритании или нет за конкретный налоговый год, который в Великобритании не совпадает с привычным календарным годом, а длится с 6 апреля по 5 апреля.

Далее по тексту будем использовать термин "налоговый период" (подразумевая 05.04.202Х–06.04.202Х+1), чтобы не путать с привычным календарным годом.

Каждый налоговый период рассматривается отдельно и ваш статус как резидента может соответственно меняться из года в год.

Тест учитывает:

- количество времени, которое вы проводите или работаете в Великобритании, и

- какие иные связи у вас есть с Великобританией.

Тест разделен на следующие части:

- тесты, автоматически подтверждающие, что вы являетесь резидентом иностранного государства (Automatic overseas tests);

- тесты, автоматически подтверждающие что вы являетесь резидентом Великобритании (Automatic UK residence test);

- тест на наличие достаточных связей с Великобританией (Sufficient ties tests).

Также тест включает:

- правила определения статуса резидента к умершим лицам;

- правило разделения периода, когда вы будете резидентом Великобритании в течение всего налогового года, но этот год может быть разделен на часть в Великобритании и за рубежом (не рассматривается в данной статье).

Если вы находитесь 183 или более дней в Великобритании, вы будете автоматически считаться налоговым резидентом Великобритании, и вам не надо рассматривать оставшиеся тесты.

У вас будет статус налогового резидента Великобритании на протяжении всего налогового периода, если:

- вы не соответствуете ни одному из положений теста, автоматически подтверждающего, что Вы являетесь резидентом иностранного государства;

- вы соответствуете одному из критериев теста, автоматически подтверждающего, что вы - резидент Великобритании или согласно тесту, у вас нужное количество связей с Великобританией.

Действия для определения статуса налогового резидента Великобритании

Для того чтобы определить являетесь ли вы резидентом Великобритании, выполните следующие действия:

- Если вы пребывали в Великобритании менее 183 дней в налоговом периоде, перейдите к шагу 2.

- Если вы соответствуете любому из положений теста, автоматически подтверждающего, что вы - резидент иностранного государства, вы соответственно не можете быть одновременно резидентом Великобритании в этом налоговом периоде. Если вы не соответствуете ни одному из положений теста, перейдите к шагу 3.

- Если вы соответствуете любому из положений теста, автоматически подтверждающего, что вы являетесь резидентом Великобритании или у вас достаточно связей со страной исходя из количества дней пребывания, вы будете резидентом Великобритании в этом налоговом году, в противном случае в данном налоговом периоде ваш статус будет определяться как нерезидент.

Далее подробно о каждом тесте.

Automatic overseas tests (тест резидентства в иностранном государстве)

Необходимо рассмотреть три положения.

1. Первый автоматический тест, позволяющий определить ваш статус как резидента иностранного государства.

Вы - нерезидент Великобритании в течение налогового периода, если вы провели в стране менее 16 дней в данном периоде, даже если вы были резидентом Великобритании на протяжении одного или более из трёх предшествующих налоговых периодов.

2. Второй автоматический тест, позволяющий определить ваш статус как резидента иностранного государства.

Вы - нерезидент Великобритании в течение налогового периода, если вы не являлись резидентом ни в одном из трёх предшествующих налоговых периодов, и провели в стране менее 46 дней в рассматриваемом налоговом периоде.

3. Третий автоматический тест, позволяющий определить ваш статус как резидента иностранного государства.

Вы - нерезидент Великобритании в течение налогового периода, если в течение данного периода вы будете работать полный рабочий день за границей и:

- вы находитесь на территории Великобритании менее 91 дня в рассматриваемом периоде;

- количество дней, в которые вы работаете в Великобритании более 3 часов, составляет менее 31;

- нет существенного перерыва в вашей работе за границей.

Существенный перерыв – это когда проходит как минимум 31 день и ни один из этих дней не является днем, когда вы:

- работали более 3 часов за границей;

- проработали бы более 3 часов за границей, но вы не сделали этого, потому что находились в ежегодном отпуске, отпуске по болезни или отпуске по уходу за ребенком.

Если у вас есть значительный перерыв в работе за границей, ваша работа не может быть классифицирована как работа на полный рабочий день.

Automatic UK residence test (автоматический тест на определение британского резидентства)

Так же, как и в п. 2 выше, здесь необходимо рассмотреть три ситуации.

1. Первый тест, согласно которому вы можете быть автоматически признаны резидентом Великобритании.

Вы - резидент Великобритании в течение рассматриваемого налогового периода, если вы проведете в Великобритании 183 или более дней в данном периоде.

2. Второй тест, согласно которому вы можете быть автоматически признаны резидентом Великобритании.

Вы - резидент Великобритании в течение рассматриваемого налогового периода, если у вас есть или было жильё в стране на протяжении всего или части данного периода, и применяются все следующие условия:

- был по крайней мере один промежуток времени продолжительностью 91 день подряд, когда у вас было жильё в Великобритании;

- по меньшей мере 30 из этих 91 дней приходятся на рассматриваемый налоговый период, и вы проживали в нем не менее 30 дней в любое время в течение данного периода;

- на тот момент у вас не было иного жилья за границей или, если у вас было такое жильё, вы находились в нем менее 30 дней в налоговом периоде.

Если у вас более одного жилья в Великобритании, вам следует рассмотреть каждое из этих условий отдельно, чтобы проверить, соответствуете ли вы тесту. Вам нужно пройти этот тест только в отношении одного из ваших мест для жительства в Великобритании.

3. Третий тест, согласно которому вы можете быть автоматически признаны резидентом Великобритании.

Вы - резидент Соединённого Королевства в течение рассматриваемого налогового периода, если применимы все следующие условия:

- вы работаете Великобритании полный рабочий день в течение любого периода в 365 дней, который попадает в рассматриваемый налоговый период;

- более 75% из этих 365 дней, когда вы работаете более 3 часов, — это дни, когда вы работаете более 3 часов именно в Великобритании;

- по крайней мере один день, который должен приходиться как на 365-дневный период, так и на рассматриваемый налоговый период, — это день, в который вы работаете более 3 часов в Великобритании.

Тест на наличие достаточных связей с Великобританией

Используйте данный тест на определение достаточности связей со страной, если вы не прошли 2 предыдущих теста:

- теста, автоматически определяющего вас как резидента иностранного государства, и

- теста, автоматически определяющего вас как резидента Великобритании.

В данном тесте Вам нужно будет учитывать ваши связи с Великобританией, чтобы определить, позволят ли ваши связи, вместе с количеством дней, которые вы проводите в Великобритании, сделать вас резидентом Великобритании в рассматриваемом налоговом периоде.

Если вы не являлись резидентом Великобритании ни в один из трех налоговых периодов, предшествующих тому, который вы рассматриваете, вам необходимо проверить, есть ли у вас что-либо из следующего:

- семейные узы

- жильё

- работа

- правило 90 дней

Если вы являлись резидентом Великобритании в течение одного или нескольких из трех налоговых периодов, предшествующих тому, который вы рассматриваете, вам также необходимо будет проверить, есть ли у вас связи со страной.

Каждая из связей имеет свой собственный набор условий или квалификационных критериев.

Семейные узы

Считается, что вы будете иметь данный вид связи в течение рассматриваемого налогового периода, если кто-либо из следующих лиц является резидентом Великобритании для целей налогообложения в рассматриваемом вами периоде:

- муж, жена или гражданский партнер (если они не проживают отдельно);

- партнер, если они живут вместе как муж и жена или как гражданские партнеры;

- его ребенок, если ему меньше 18 лет.

Для целей теста HMRC будет использовать те же принципы, которые применяются к налоговым льготам, чтобы определить, живут ли люди вместе как муж и жена или как гражданские партнеры.

Лицо не будет иметь семейных связей с ребенком в возрасте до 18 лет, если оно лично проводит время с этим ребенком в Великобритании менее 61 дня в соответствующем налоговом периоде. Если ребенку исполнилось 18 лет в течение рассматриваемого налогового периода, у человека не будет «семейной связи» для данного теста в отношении этого ребенка, если он видел его менее 61 дня в Великобритании в ту часть года, которая предшествует дню рождения ребенка. Любой день или неполный день, когда человек лично видит своего ребенка в Великобритании, считается днем, когда он видит своего ребенка в Великобритании.

Жильё

У физического лица будет данный вид связи для целей теста, если у него есть место для проживания в Великобритании и:

- жильё находится в его распоряжении в течение непрерывного периода в 91 день или более в течение рассматриваемого налогового периода, и

- он проводит там 1 или более ночей в течение этого периода, или

- если это дом близкого родственника, и он проводит там 16 и более ночей в течение периода.

Для целей проживания близким родственником считается:

- родители или бабушка и дедушка;

- брат или сестра;

- ребенок или внук в возрасте 18 лет и старше.

Близким родственником может быть кровный или полукровный родственник, а также лицо, связанное браком или гражданским партнерством. Для этих целей усыновленные дети считаются детьми данного лица.

Пропуски менее 16 дней в наличии жилья будут считаться, как если бы этих перерывов не было.

Работа

Лицо будет иметь трудовую связь в течение налогового периода, если оно будет работать более 3 часов в день в Великобритании в течение как минимум 40 дней в этом периоде. Не имеет значения, будут ли дни непрерывными или будут промежутки.

Правило 90 дней

Лицо будет иметь данный вид связи, если оно провело более 90 дней в Великобритании в одном или двух предыдущих налоговых периодах, непосредственно перед рассматриваемым.

День обычно считается «днем в Великобритании», когда человек находится в Великобритании в полночь, за некоторыми исключениями (в том числе, когда физические лица следуют транзитом через Великобританию). Дни отъезда обычно не включаются в подсчет дней в Великобритании.

Связь со страной

Данный вид связи является дополнительным, для тех, кто в течение одного или нескольких из трех налоговых периодов, предшествующих рассматриваемому, был налоговым резидентом Великобритании.

У физического лица будет данный вид связи в течение налогового периода, если именно Великобритания является страной, в которой он находился в течение наибольшего количества дней в этом налоговом периоде.

Если наибольшее количество дней, в течение которых физическое лицо находилось в стране, одинаково для двух или более стран, и одной из этих стран является Великобритания, то будет считаться, что физическое лицо соответствует критериям данного теста для этого налогового периода.

Проверка достаточных связей

Чем больше у вас связей с Великобританией, тем меньше дней вы сможете провести в стране, прежде чем станете резидентом Великобритании.

Таблица A: Наличие связей с Великобританией, если вы были налоговым резидентом Великобритании в течение одного или нескольких из трех налоговых лет, предшествующих рассматриваемому налоговому периоду

Количество дней в Великобритании | Количество требуемых связей |

<16 | Вы не резидент |

16-45 | Как минимум 4 |

46-90 | Как минимум 3 |

91-120 | Как минимум 2 |

Более 120 | Как минимум 1 |

Таблица B: Наличие связей с Великобританией, если вы не были резидентом Великобритании ни в одном из трех налоговых лет, предшествующих рассматриваемому налоговому году

Количество дней в Великобритании | Количество требуемых связей |

<46 | Вы не резидент |

46-90 | Все 4 |

91-120 | Как минимум 3 |

Более 120 | Как минимум 2 |

Применение теста к умершим лицам

Первый автоматический тест за границей не может применяться к умершему человеку, но могут применяться другие автоматические тесты за границей.

Есть еще два автоматических теста за границей, которые применяются только к умершим лицам. Каждый из них имеет набор условий, которые должны быть выполнены для применения этого теста.

Все автоматические тесты Великобритании могут применяться к умершему человеку. Существует также еще один автоматический тест в Великобритании – четвертый тест. Это касается только умершего человека. Этот тест имеет свой собственный набор условий, которые должны быть выполнены для его применения.

В отношении умершего человека также вероятно потребуется рассмотреть возможность проведения теста на связи в Великобритании. Для умершего лица, которое проживало в стране один или несколько из трех предыдущих налоговых лет, количество дней, указанное в «Таблице А», должно быть пропорционально уменьшено.

Для умершего лица, которое не было резидентом ни в один из 3 предыдущих налоговых лет, количество дней, указанное в «Таблице B», также должно быть пропорционально уменьшено.

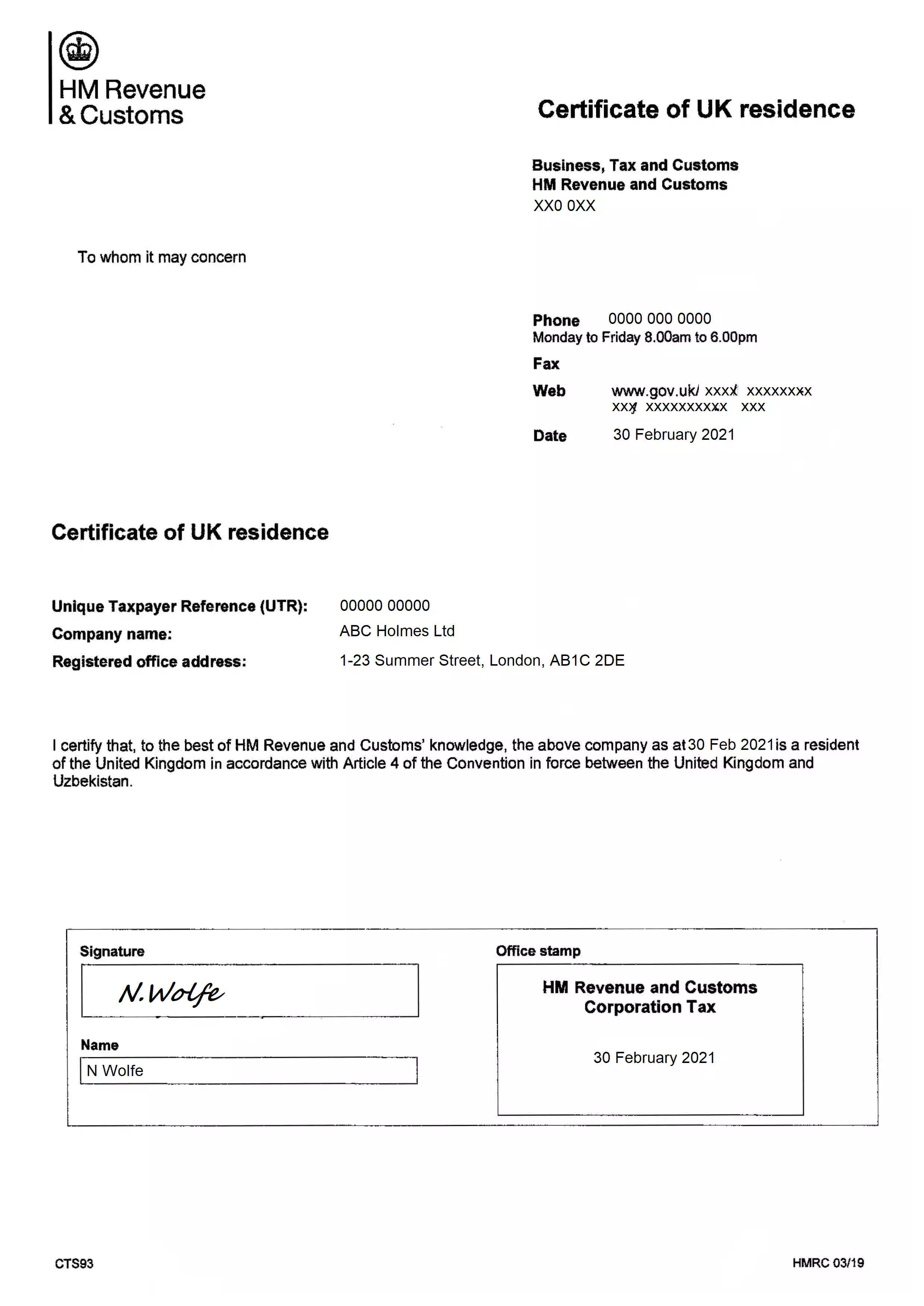

Как получить сертификат налогового резидентства по компании?

Когда вы подаете заявление на сертификат резидентства по компании, вы должны сообщить HMRC:

- название компании;

- налоговый номер;

- информацию (имя, должность, контактные данные) об авторизованном лице, кто подаёт заявление на получение сертификата;

- является ли компания недавно зарегистрированной (то есть ещё ни разу не подавала декларацию по налогу на прибыль);

- для каких целей вам нужен сертификат;

- Соглашение об избежании двойного налогообложения, в соответствии с которым вы хотите получить льготу;

- предоставляли ли вам иностранные налоговые органы специальную форму для подтверждения резидентства;

- тип дохода, который компания получит за рубежом и на который вы претендуете получить освобождение от двойного налогообложения;

- период, за который вам нужен сертификат, если он отличается от даты выдачи;

- если этого требует Соглашение об избежании двойного налогообложения, подтверждение того, что компания:

- является фактическим (бенефициарным) получателем дохода, в отношении которого подаётся заявление;

- облагается налогом в Великобритании на весь доход, в отношении которого подаётся заявление.

Недавно зарегистрированные компании, которые еще не подали налоговую декларацию по корпоративному налогу, должны сообщить HMRC также следующие данные:

- имя и адрес каждого директора и акционера;

- причину, по которой компания считает, что она является резидентом Великобритании.

Какая информация нужна HMRC для подачи заявления по физическому лицу?

Если вам, как физическому лицу, нужен сертификат, то как и в случае с компанией вы должны сообщить следующие данные:

- для каких целей вам нужен сертификат;

- Соглашение об избежании двойного налогообложения, в соответствии с которым вы хотите получить льготу;

- тип дохода, который компания получит за рубежом и на который вы претендуете получить освобождение от двойного налогообложения;

- период, за который вам нужен сертификат, если он отличается от даты выдачи;

- если этого требует Соглашение об избежании двойного налогообложения, подтверждение того, что компания:

- является фактическим (бенефициарным) получателем дохода, в отношении которого подаётся заявление;

- облагается налогом в Великобритании на весь доход, в отношении которого подаётся заявление.

Если вы еще не подали персональную налоговую декларацию за период, в отношении которого вам нужен сертификат, то вы также должны сообщить HMRC:

- количество дней, которые вы провели в Великобритании в течение налогового года, за который вам нужен сертификат;

- если вы провели в Великобритании менее 183 дней в течение налогового года и вам нужен сертификат, почему вы считаете, что являетесь резидентом согласно установленному законом тесту (SRT);

- дату, когда вы прибыли или покинули Великобританию;

- если вы прибыли в Великобританию или покинули ее в течение налогового года, за который вам нужен сертфикат — дату, когда вы начали или перестали быть резидентом в соответствии с правилами разделения года SRT.

Сколько времени занимает получение сертификата налогового резидентства Великобритании?

Время обработки вашего заявления на получение сертификата налогового резидентства в Великобритании может варьироваться в зависимости от различных факторов, таких как сложность заявления и загруженность налогового органа. Однако в большинстве случаев можно рассчитывать на получение ответа в течение 4–8 недель с момента подачи заявления. Налоговые органы оставляют за собой право задать дополнительные вопросы.

Для использования льготы по международным Соглашениям подтверждение вашего статуса налогового резидентства Великобритании нужно ежегодно обновлять.

Как подать заявку на получение сертификата?

Физические лица и индивидуальные предприниматели

Чтобы подать заявку на CoR:

- вы можете воспользоваться онлайн-сервисом;

- отправьте форму по электронной почте (вам не нужно будет входить в онлайн-аккаунт);

- если вы являетесь агентом, подающим заявку от имени физического лица или индивидуального предпринимателя, вы можете подать заявку онлайн.

Чтобы использовать онлайн-сервис, вам понадобится идентификатор пользователя и пароль. Если у вас нет идентификатора пользователя, вы можете создать его при использовании службы.

Если другая страна предоставит вам специальную форму для подтверждения вашего резидентства, вам необходимо отправить ее по адресу:

Pay As You Earn and Self Assessment

HM Revenue and Customs

BX9 1AS

Компании

Компании, налоговыми делами которых занимается Служба крупного бизнеса, должны отправлять запросы с помощью онлайн-сервиса RES1.

В отношении предзаказов сертификата Служба крупного бизнеса принимает заявки раньше окончания отчетного периода, поскольку у большого количества компаний отчетные периоды заканчиваются в декабре. Например, запрос, сделанный в ноябре для отчетного периода, заканчивающегося в декабре, приведет к созданию сертификата в январе. Это называется предзаказом.

Компании, которым необходим предварительный заказ, должны отправлять запросы по электронной почте по адресу: contactus.largebusinesslondon@hmrc.gov.uk. Данная услуга доступна только для компаний, у которых отчётный период заканчивается в декабре.

Другие компании, налоговыми делами которых занимается отдел местного контроля, должны отправлять запросы с помощью онлайн-сервиса RES1.

Если вам необходимо отправить в HMRC физический документ, подготовленный иностранным налоговым органом, вы можете отправить его по почте по следующему адресу:

Corporation Tax Services

HM Revenue and Customs

BX91AX United Kingdom

Партнерства

Для запросов используйте онлайн-форму RES1 как указано выше. В противном случае отправьте запросы по адресу:

Pay As You Earn and Self Assessment

HM Revenue and Customs

BX9 1AS

Обратите внимание, что так как партнёрства типа LLP и LP являются прозрачными для целей налогообложения, то есть само партнерство не облагается налогом на прибыль (вместо этого партнеры уплачивают налог в отношении прибыли партнерства в соответствующих долях), то партнёрство может получить сертификат только в случае, если все партнеры являются английскими LTD компаниями.

Заключение

Если вы являетесь налогоплательщиком в Великобритании и получаете доход из-за границы, вы обязаны соблюдать налоговое законодательство обеих стран.

В результате ваш зарубежный доход может быть обложен двойным налогом.

Сертификат налогового резидентства Великобритании позволяет вам претендовать на налоговые льготы за рубежом.

После того, как HMRC подтвердит, что вы являетесь резидентом Великобритании для целей налогообложения, вы получите сертификат налогового резидентства Великобритании и будете иметь право на налоговые льготы по международному Соглашению.

Добавить комментарий