Tax Residency Certificate (Налоговый Сертификат)

Порядок и условия выдачи сертификата налоговой резидентности варьируются от юрисдикции к юрисдикции, но получить такой сертификат для вашей компании – это вполне реализуемая задача в любой стране.

Содержание

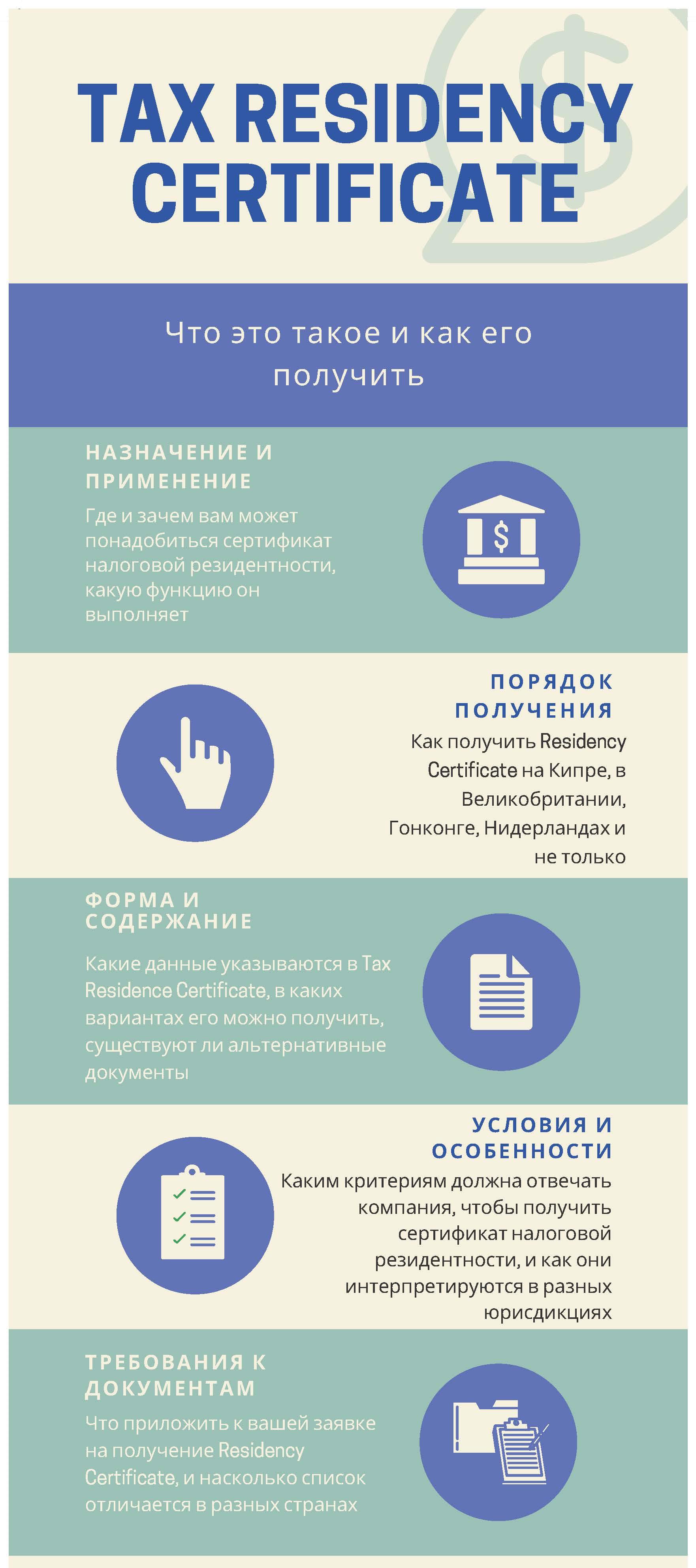

- Как получить налоговый сертификат на БВО / Tax Residency Certififcate BVI

- Как получить налоговый сертификат на Сейшельских островах / Tax Residency Certififcate Seychelles

- Как получить налоговый сертификат в Великобритании / Tax Residency Certififcate UK

- Как получить налоговый сертификат на Кипре / Tax Residency Certififcate Cyprus

- Как получить налоговый сертификат в Нидерландах / Tax Residency Certififcate Netherlands

- Как получить налоговый сертификат в ОАЭ / Tax Residency Certififcate UAE

- Как получить налоговый сертификат в Венгрии / Tax Residency Certififcate Hungary

- Как получить налоговый сертификат в Гонконге / Tax Residency Certififcate Hong Kong

Как несложно догадаться из названия, Residency Certificate – это справка из налоговой службы, подтверждающая, что та или иная компания состоит в ней на учете и является налоговым резидентом соответствующей страны. Такой сертификат может потребоваться для применения льгот, предусмотренных соглашением об избежании двойного налогообложения, или для прохождения Compliance в банке.

Когда наша компания только начинала свою деятельность, один из профильных специалистов вел своего рода коллекцию налоговых сертификатов, которая регулярно пополнялась образцами из новых юрисдикций.

Однако, поскольку формат этой статьи не позволяет подробно рассмотреть каждую из них, мы остановимся только на тех странах, которые наиболее популярны в нашей практике.

Как получить налоговый сертификат на БВО / Tax Residency Certififcate BVI

Строго говоря, на БВО нет Residency Certificate как такового: оффшорные компании освобождены от налогообложения в юрисдикции, поэтому единственный сертификат, который они могут получить из налоговой службы – это Tax Exemption Certificate, подтверждающий их освобождение от налогов. Вместе с тем, как минимум, он подтверждает, что налоговой службе на БВО известно о вашей компании и она подпадает под ее юрисдикцию, хотя и не обязана платить налоги.

С 2020 года, в связи со вступлением в силу Закона об экономическом присутствии, оффшорные компании на БВО получили возможность обращаться в налоговую службу для постановки на учет и получения налогового номера (Tax Identification Number, TIN). Этот номер, в дальнейшем, будет указываться в Tax Exemption Certificate. Однако следует понимать, что на оффшорные компании на БВО понятие налоговой резидентности не распространяется, и налоговый номер будет носить сугубо формальный характер.

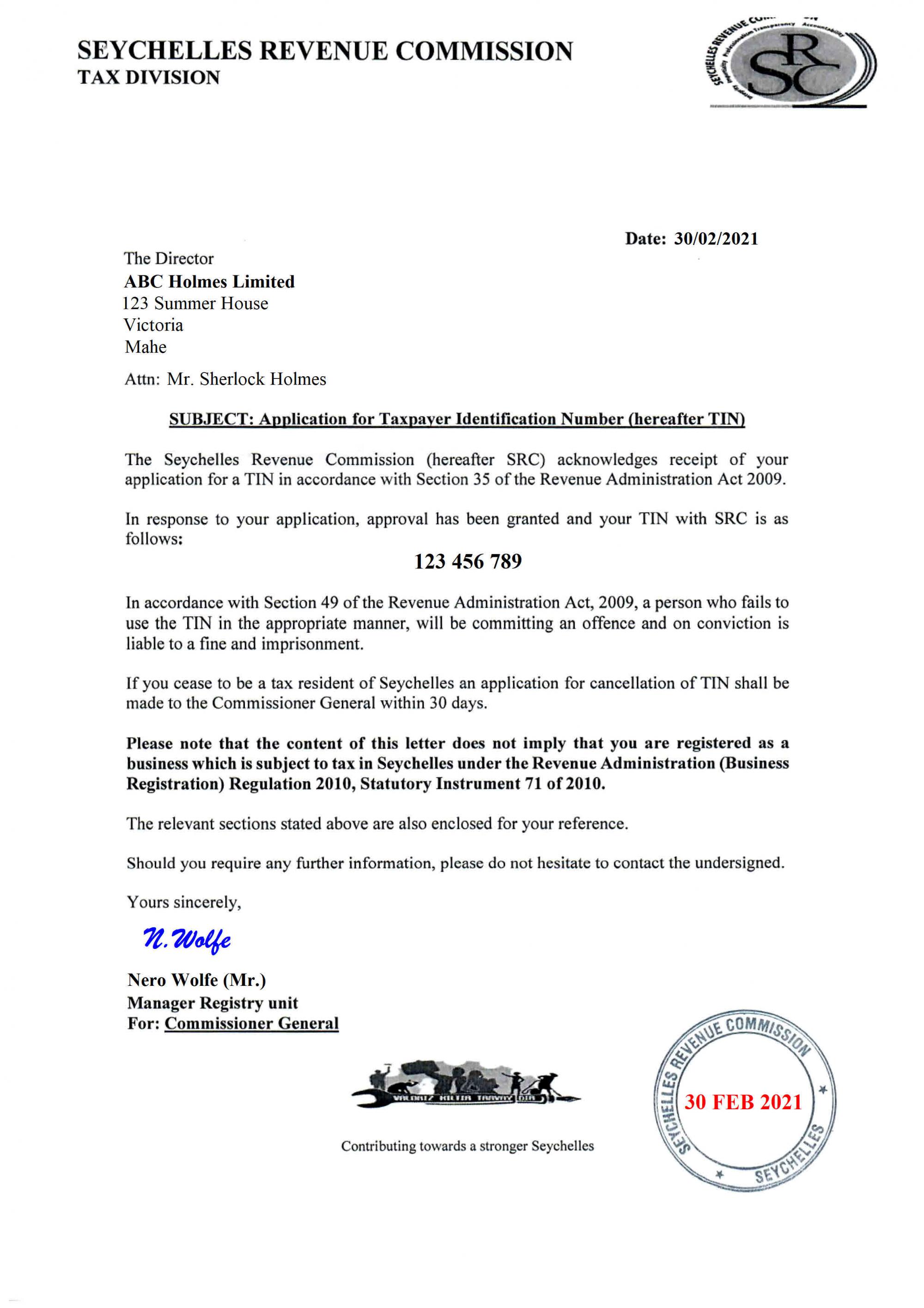

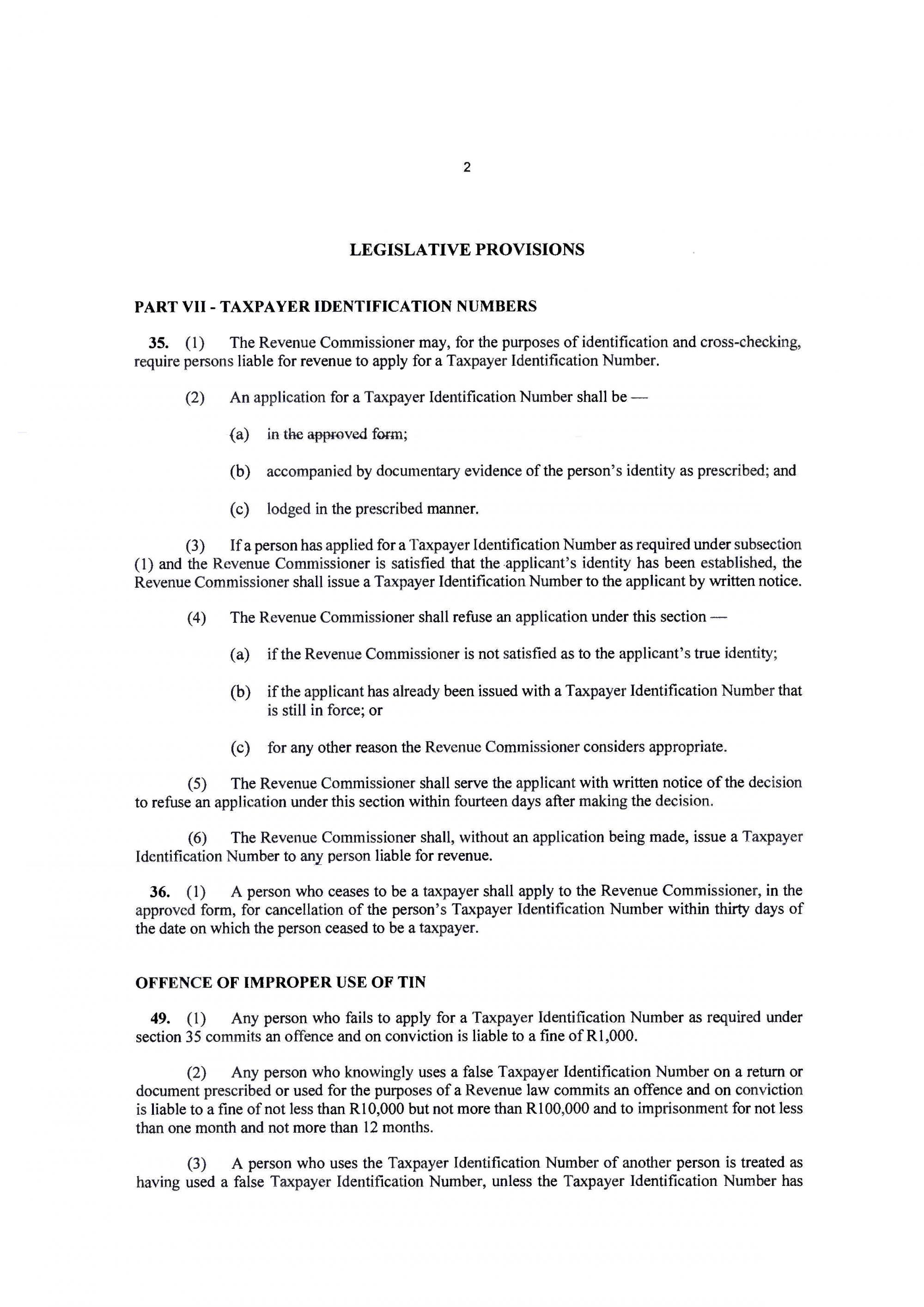

Как получить налоговый сертификат на Сейшельских островах / Tax Residency Certififcate Seychelles

До недавнего времени ситуация с Residency Certificate на Сейшелах была идентична той, что существует на БВО. Однако после внесения поправок к Закону о компаниях, которые отменили оффшорный статус International Business Companies и разрешили им вести деятельность на территории островов, сейшельским компаниям стали доступны два вида сертификата от налоговых органов:

- Тax Residency Certificate;

- TIN Certificate.

Tax Residency Certificate, строго говоря, не подтверждает налоговую резидентность компании: по своему содержанию он аналогичен Tax Exemption Certificate на БВО и говорит только о том, что компания не обязана уплачивать налог на прибыль на Сейшельских островах. Этот сертификат доступен тем компаниям, которые не ведут деятельности на территории Сейшел и не получали налоговый номер.

Для того, чтобы заказать такой сертификат, в налоговые органы будет необходимо представить:

- Memorandum & Articles of Association

- Register of Directors

- Register of Members

- Register of Officers

- Register of Beneficial Owner

- Certificate of Incumbency, выпущенный в течение последнего года

Все эти документы для компании может подготовить ее регистрационный агент.

Если компания встала на учет в сейшельской налоговой службе и получила налоговый номер (Tax Identification Number, TIN), она вправе запросить из налоговых органов соответствующий сертификат.

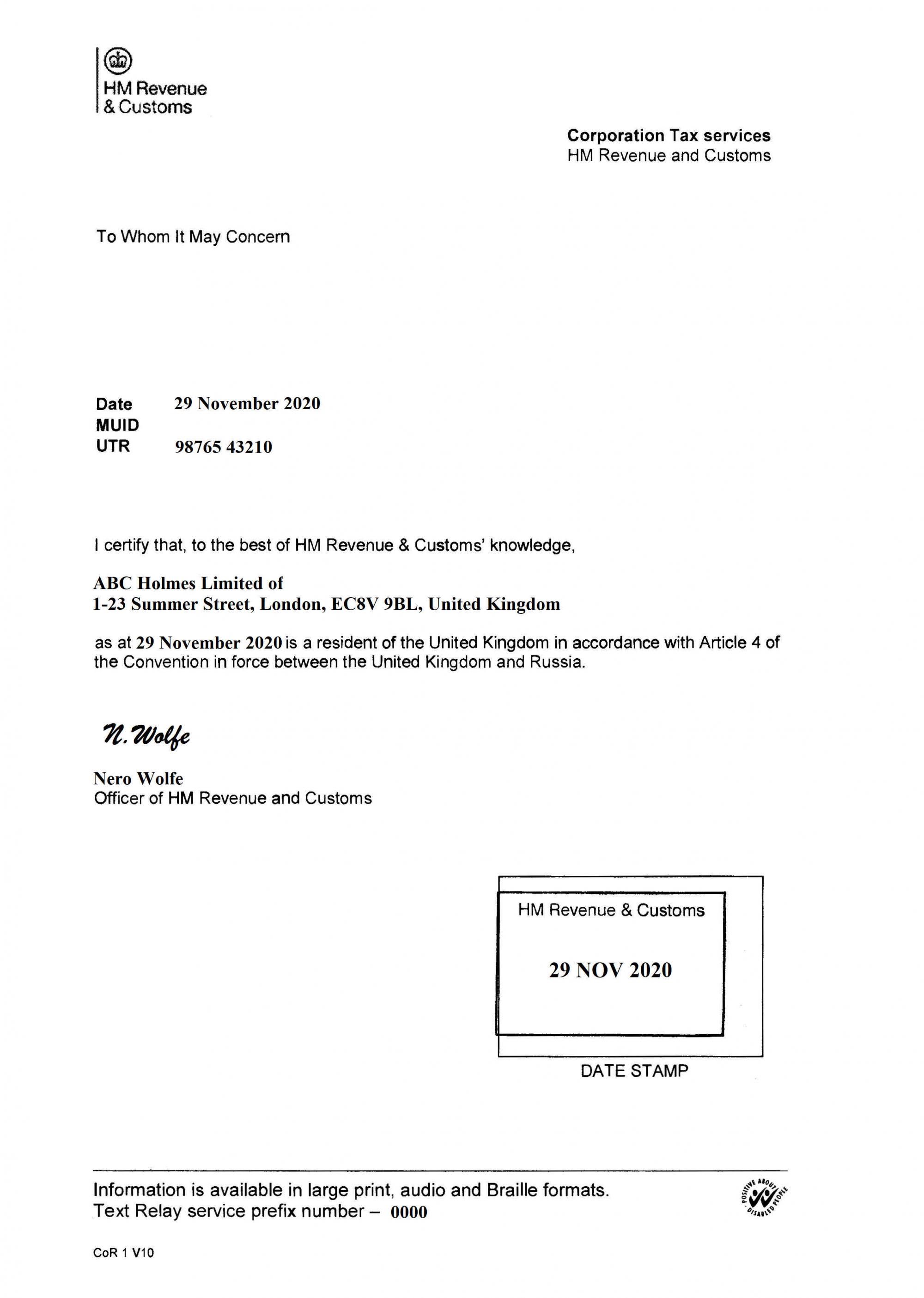

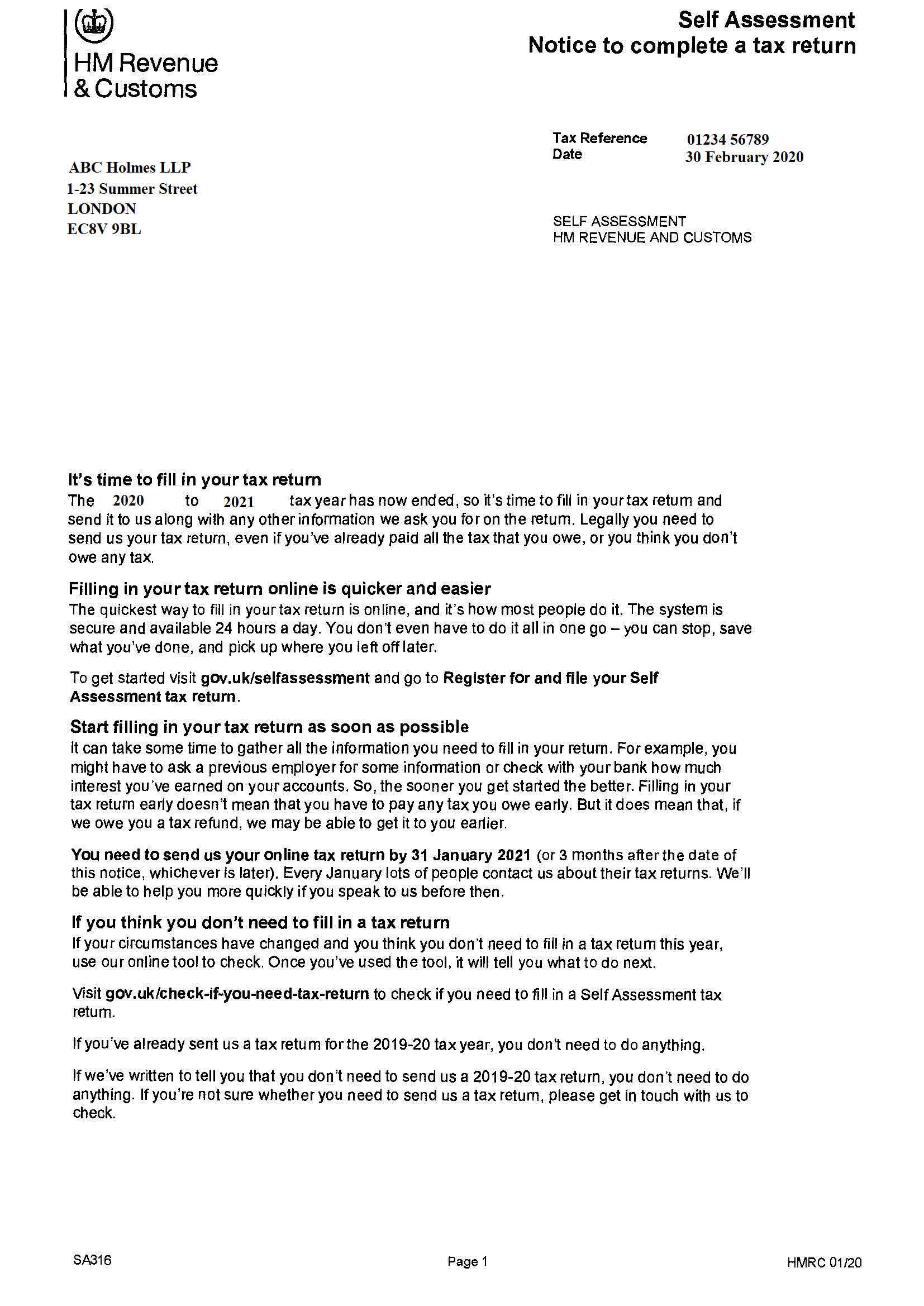

Как получить налоговый сертификат в Великобритании / Tax Residency Certififcate UK

Сертификат о налоговом резидентстве в UK выдается по письменному запросу директора в налоговую службу, без необходимости в представлении каких-либо дополнительных документов.

Со списком стран, с которыми у Великобритании заключены соглашения об избежании двойного налогообложения, можно ознакомиться здесь.

Если Вам не требуется подтверждать резидентность как таковую, а достаточно простого подтверждения налогового номера вашей компании, для этих целей подойдет уведомление из налоговой о необходимости подать декларацию для целей корпоративного налога на прибыль (corporate tax) за последний период.

Этот документ также может запросить директор, подав письменное заявление, либо административный провайдер вашей компании – в последнем случае будет достаточно телефонного звонка в налоговую службу.

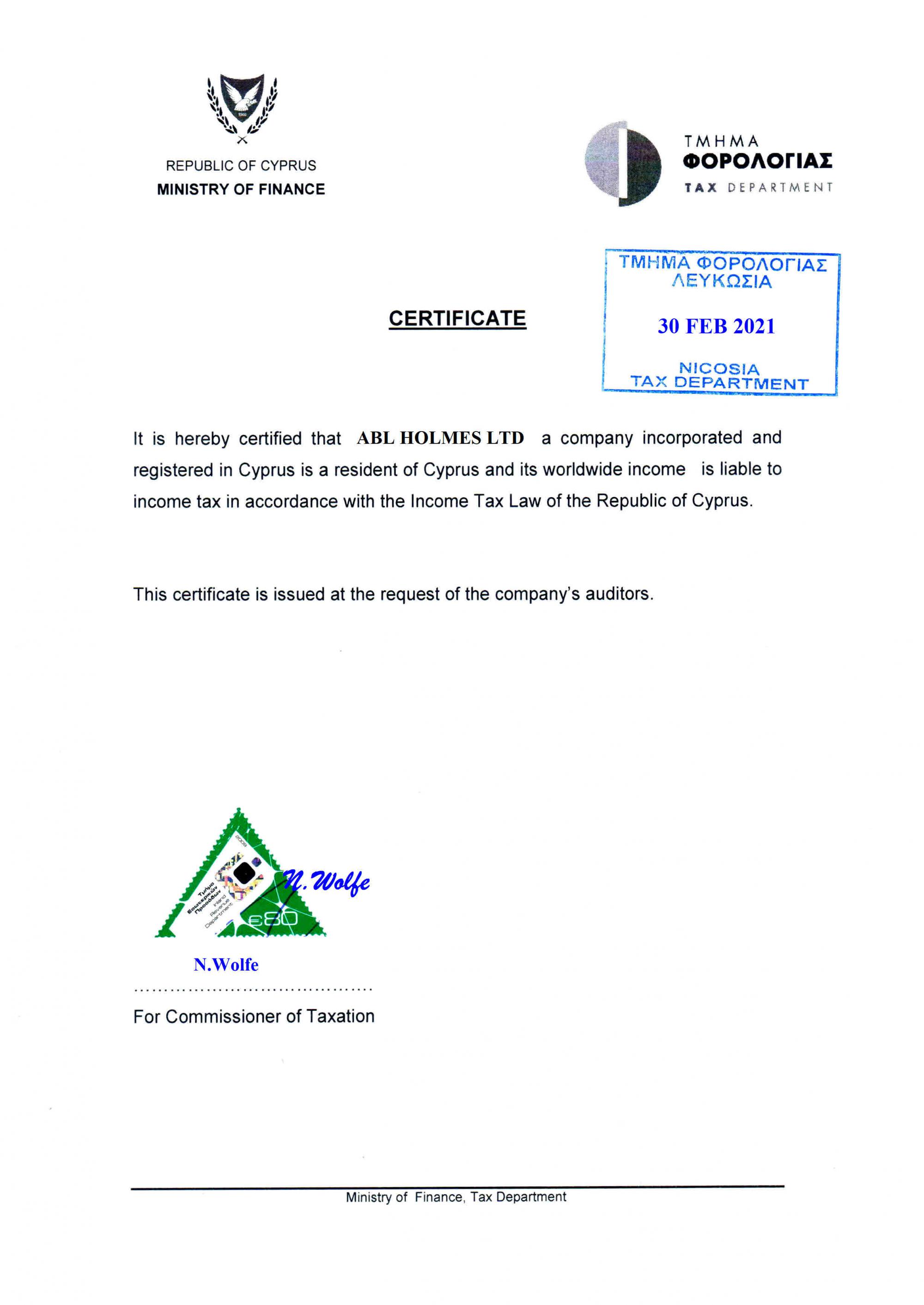

Как получить налоговый сертификат на Кипре / Tax Residency Certififcate Cyprus

Для начала отметим, что выпуск сертификата о налоговой резидентности на Кипре возможен в двух форматах: общем и специальном, для целей Соглашения об избежании двойного налогообложения между Кипром и Россией.

Сертификат о резидентности, выданный по общей форме, подтверждает только то, что компания является налоговым резидентом Республики Кипр и ее прибыль подлежит налогообложению в соответствии с Кипрским законодательством.

Residency Certificate для целей Соглашения о двойном налогообложении, в свою очередь, подтверждает, что компания является кипрским резидентом по смыслу Соглашения, и распространяет свое действие только на определенный год: т.е., например, ABC Limited является резидентом Кипра по смыслу Соглашения о двойном налогообложении с Россией, и ее прибыль за 2021 год облагается налогом на Кипре.

Со списком стран, с которыми у Кипра заключены соглашения об избежании двойного налогообложения, можно ознакомиться на сайте Министерства финансов.

Для того, чтобы кипрская налоговая служба выдала Residency Certificate – по первому варианту или второму – должны быть соблюдены два условия:

- Компания подала финансовую отчетность за последний период;

- Компания может подтвердить, что управление ей осуществляется на Кипре.

Если первое условие очевидно, то второе требует комментариев.

С формальной точки зрения, подтверждением места управления является сертификат о директорах, выданный из Registrar of Companies, с указанием местных кипрских директоров.

Однако налоговая служба имеет право – и в последнее время регулярно пользуется им – запрашивать дополнительную информацию: в частности, копии всех действующих доверенностей, выданных от имени компании.

Если доверенность носит генеральный характер, налоговая служба может сделать вывод о номинальном характере директора – и, как следствие, управления компанией с территории Кипра – и отказать в выдаче Residency Certificate.

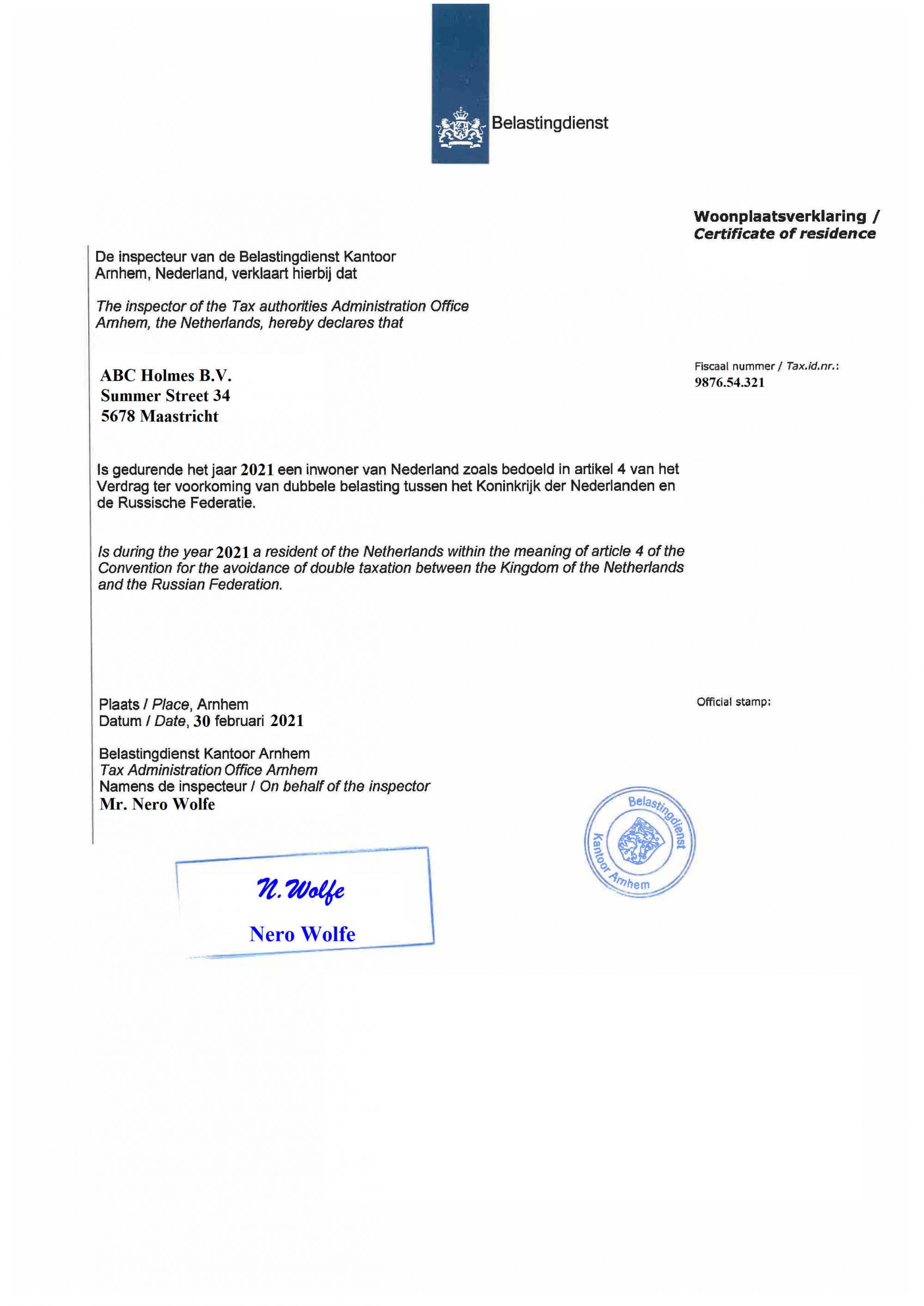

Как получить налоговый сертификат в Нидерландах / Tax Residency Certififcate Netherlands

Как и на Кипре, сертификат налоговой резидентности в Нидерландах может быть получен в стандартном формате или специально для применения соглашения о двойном налогообложении. Любопытно, что большинство компаний заказывают эти сертификаты в начале года, поэтому в январе его выпуск может занять две-три недели.

Ознакомиться со списком стран, с которыми у Нидерландов заключены налоговые соглашения, можно на сайте Налоговой службы (только на голландском языке).

Условием выдачи сертификата является способность компании подтвердить, что она управляется с территории Нидерландов: для этого в ней должен быть назначен местный директор, а также компании необходимо иметь в Нидерландах офис.

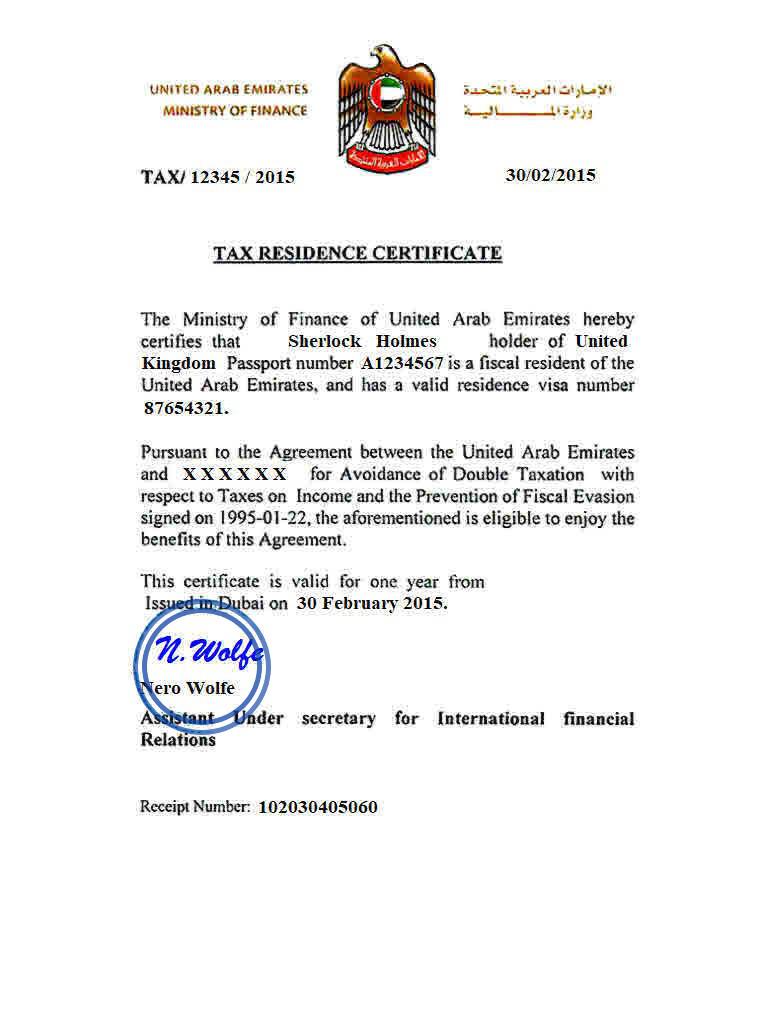

Как получить налоговый сертификат в ОАЭ / Tax Residency Certififcate UAE

До ноября 2020 года налоговые сертификаты в ОАЭ выдавались Министерством финансов, однако на настоящий момент их оформлением занимаются Федеральный налоговый орган (Federal Tax Authority). Запросить сертификат можно в формате электронной заявки, зарегистрировавшись на сайте этого органа.

Для того, чтобы получить Residency Certificate для эмиратской компании, в налоговый орган будет необходимо представить:

- Копию лицензии на осуществление деятельности (Trade License);

- Копию паспорта лица, уполномоченного подписывать документы от имени компании (Authorized Signatory);

- Копию Emirates ID уполномоченного лица;

- Аудированную финансовую отчетность за последний период;

- Выписку по банковскому счету компании;

- Проштампованный договор аренды офиса (tenancy contract);

- Копию устава или иного аналогичного документа.

С полным перечнем стран, с которыми у ОАЭ заключены соглашения об избежании двойного налогообложения, можно ознакомиться здесь.

Также в Федеральном налоговом органе можно получить Tax Residence Certificate для физического лица (например, если вы, как акционер эмиратской компании, имеете резидентную визу). Для этого нужно будет представить следующие документы:

- Копия Emirates ID физического лица;

- Копия паспорта;

- Копия резидентной визы;

- Подтверждение источника дохода;

- Выписка по личному счету в банке;

- Отчет миграционной службы о резидентном статусе (Immigration Report of Residency).

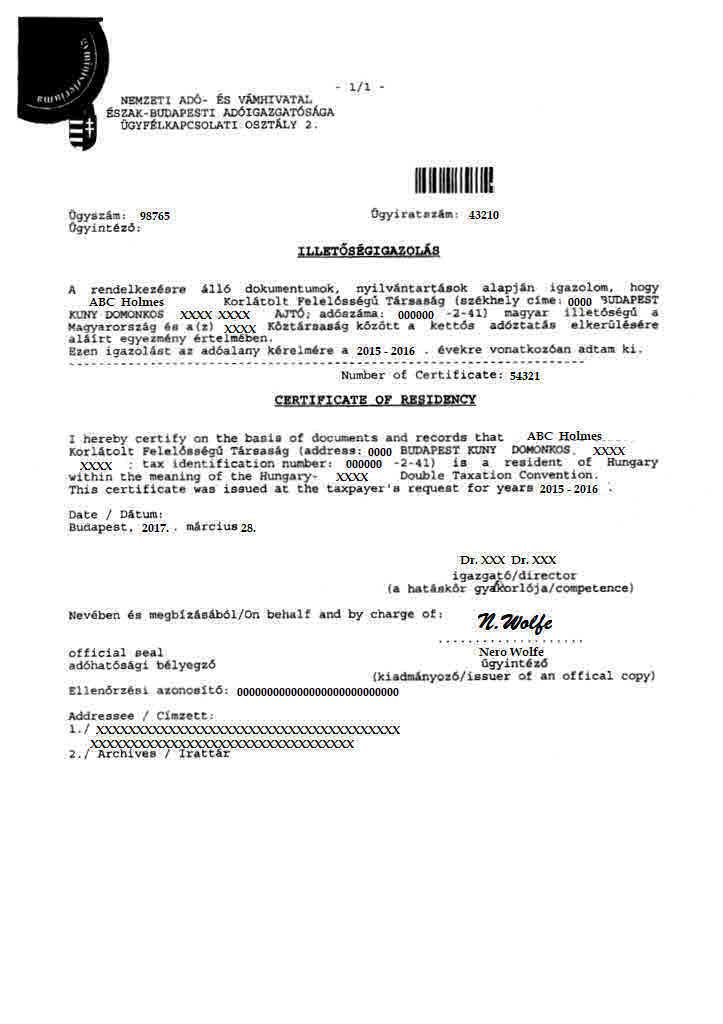

Как получить налоговый сертификат в Венгрии / Tax Residency Certififcate Hungary

Получение налогового сертификата в Венгрии – несложная и прямолинейная процедура. Заявление на выпуск сертификата подается в электронной форме, через единый государственный портал (каждая компания в Венгрии получает к нему доступ, поскольку через него же подаются налоговые декларации и другие заявления в государственные органы). Если сертификат необходим для применения соглашения об избежании двойного налогообложения, в форме заявления необходимо указать страну, с которой оно заключено, и годы, на которые необходимо подтвердить резидентный статус.

Ознакомиться со списком стран, с которыми Венгрия заключила соглашения об избежании двойного налогообложения, можно по следующей ссылке на сайте Налоговой и таможенной администрации

Сертификат содержит текст на венгерском и английском языках и выпускается в том количестве экземпляров, которое вы запросите. Также есть возможность получить электронный сертификат.

Также в сертификат всегда можно внести информацию о том, кем он будет использоваться и куда представляться.

Стандартный срок выдачи сертификата – 6 дней. Он может быть увеличен только один раз, до 30 дней, однако это исключение применимо только к особенным случаям, когда налоговой службе требуются дополнительные пояснения от компании.

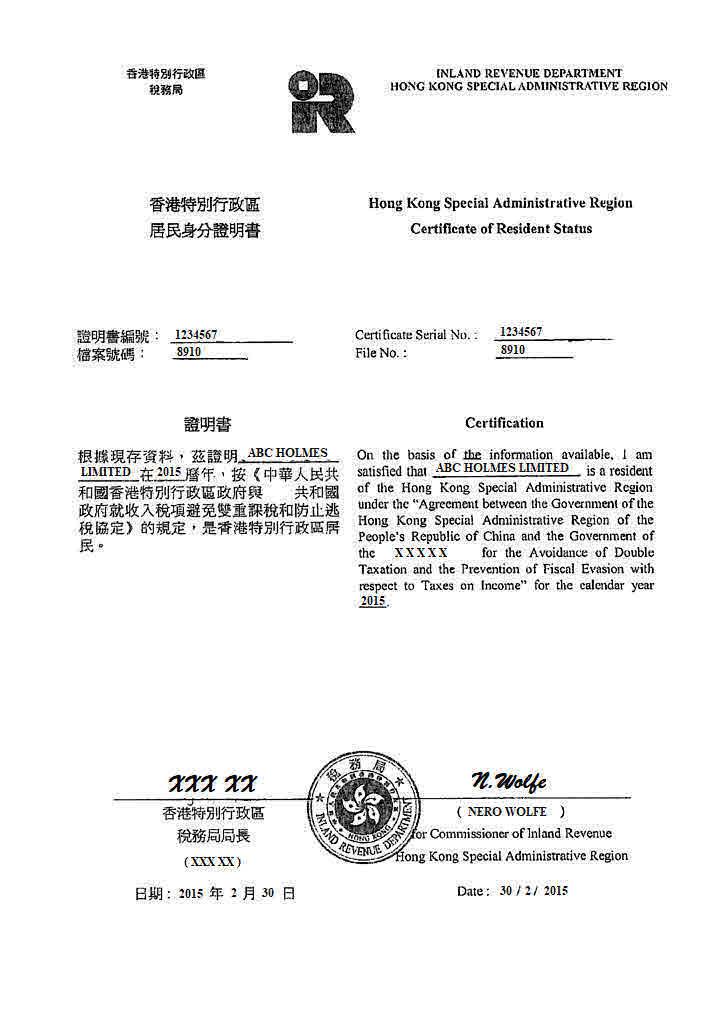

Как получить налоговый сертификат в Гонконге / Tax Residency Certififcate Hong Kong

В этой юрисдикции получение сертификата о резидентности представляет собой наиболее сложную процедуру из всех рассмотренных выше.

Дело в том, что в Гонконге действует территориальный принцип налогообложения, и резидентной признается только такая компания, которая имеет достаточную связь с Гонконгом: управление с его территории и наличие экономического присутствия в Гонконге (economic substance).

Анализироваться достаточность такой связи, существенность присутствия и реальность управления из Гонконга будет по ряду критериев, среди которых:

- Резидентом какой страны компания себя декларирует;

- Где находится головной офис и основные контрагенты;

- Арендует ли компания реальный офис в Гонконге;

- Имеет ли компания трудовые договоры с сотрудниками в Гонконге;

- Где проживает и выполняет свои обязанности директор;

- Откуда поступает основная часть дохода компании: от источников в Гонконге или за его пределами. Этот критерий является основным и наиболее важным;

- Есть ли у компании банковский счет в Гонконге;

- Есть ли у компании недвижимое имущество в Гонконге.

Очевидно, что выполнения только одного или двух условий из этого списка не будет достаточно: то есть, даже если вы арендовали офис и наняли сотрудника в Гонконге, но не проходите по остальным критериям, есть значительная вероятность отказа в признании резидентности.

Однако и строгое соответствие всем восьми критериям не требуется. Как показывает практика, для положительного решения достаточно некого убедительного большинства признаков, говорящих в пользу резидентности – однако каким именно оно будет (пять, шесть, семь признаков из восьми?), определяется в каждом случае индивидуально, исходя из конкретных особенностей вашей деятельности.

Список стран, с которыми у Гонконга заключены соглашения об избежании двойного налогообложения, можно найти здесь.

Корпоративные Новости GSL

-

С Новым годом!

02 января 2024

Дорогие наши клиенты, коллеги и друзья! Мы поздравляем вас всех с Новым годом!

Оффшорные Новости

-

У VASP на БВО есть 6 месяцев для подачи заявки на получение лицензии

26 апреля 2024

Комиссия БВО по финансовым услугам (Financial Services Commission, FSC) выпустила новое Руководство по действующему законодательству о виртуальных активах. Оно требует, чтобы все зарегистрированные или инкорпорированные на БВО организации имели лицензию или сертификат, если они выступают в качестве посредника или осуществляют регулируемую деятельность, связанную с виртуальными активами.

Новости бухгалтерского учета

-

Налоговая служба утвердила электронный формат банковской гарантии

22 апреля 2024

В Министерстве юстиции прошел регистрацию Приказ ФНС, которым утверждается электронный формат банковских гарантий для отправки в налоговые органы.

Новости российского права

-

Восстановление на работе в связи с беременностью

12 апреля 2024

Суд встал на сторону беременной работницы

Новости международного налогообложения

-

План налоговых проверок Венгрии на 2024 год

26 апреля 2024

Национальная налоговая и таможенная администрация Венгрии опубликовала план налоговых проверок (контроля) на 2024 год.

Добавить комментарий