Российский интернет-проект начинается с IT-разработчика, одного или с небольшой командой, с аккаунтами в платежной системе. У компании появляется сайт, более-менее постоянный круг клиентов, открывается ИП или ООО на упрощенной системе налогообложения, появляются первые крупные заказчики, но вот начинаются трудности. К примеру, не все иностранные контрагенты готовы перечислять деньги на российские счета. Поэтому разработчику приходится регистрировать компанию за рубежом. Рассмотрим, какие выгоды принесет российским IT-разработчикам иностранная компания.

Не все иностранные заказчики или поставщики готовы платить на российские банковские реквизиты

Счет за рубежом на физическое лицо

Можно было бы открыть счет физического лица в иностранном банке и принимать оплаты туда, но если человек постоянно проживает в РФ, то у него возникает обязанность подачи уведомления об открытии зарубежного счета и нужно будет ежегодно до 1 июня подавать отчеты о движении денежных средств по зарубежному счету за прошедший год.

Более того, существует закрытый перечень валютных операций, которые могут осуществлять налоговые резиденты РФ с использованием своих счетов в зарубежных банках. Несоблюдение требований закона может повлечь наложение штрафа от 75 до 100% от размера совершенных операций.

И если еще несколько лет назад эта норма не слишком пугала российских бизнесменов, то с сентября 2018 года Россия начала в автоматическом режиме обмениваться информацией о налогоплательщиках с иностранными государствами. Банки, зарегистрированные в государствах, присоединившихся к Конвенции ОЭСР 2014 г. собирают данные по всем клиентам - физическим лицам и направляют в местные налоговые органы. Те, в свою очередь, рассылают пакеты информации, собранные со всех банков за год, в страны, где клиенты банков являются налогоплательщиками.

То есть налоговая РФ узнает, что у конкретного лица имеется счет за рубежом, о котором оно не уведомило, выписывается штраф за неподачу уведомления, а далее – повод направить более детальный запрос и выяснить, что же скрывает налогоплательщик?

Счет за рубежом на компанию

Если иностранные контрагенты не готовы перечислять деньги на счета в российских банках, то можно учредить компанию за рубежом и открыть на нее счет. В этом случае ей придется уведомить инспекцию об открытии счета (п. 2 ст. 12 Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании в РФ»). Уведомление следует подать по форме, утвержденной приказом ФНС от 28.08.2018 № ММВ-7-14/507@.

Кроме того, компании придется ежеквартально уведомлять ИФНС о движении средств на счетах за рубежом (п. 7 ст. 12 Закона от 10.12.2003 № 173-ФЗ, п. 3, 4 Правил, утв. постановлением Правительства от 28.12.2005 № 819). Форма и правила представления отчета утверждены постановлением Правительства от 28.12.2005 № 819.

За нарушения в сфере валютного законодательства компаниям грозит административная, а их руководству еще и уголовная ответственность. К примеру, если компания вовсе не уведомит ИФНС об открытии (закрытии) счета за рубежом или изменении реквизитов счета, то инспекция оштрафует ее на сумму от 800 тыс. до 1 млн руб. (ч. 2.1 ст. 15.25, ч. 1 ст. 23.60 КоАП, п. 2 ст. 22 Закона от 10.12.2003 № 173-ФЗ). Совершение незаконных валютных операций грозит резиденту штрафом в 75–100 процентов от суммы операций (ч. 1 ст. 15.25 КоАП).

Ранее эти санкции не слишком пугали российских бизнесменов, но с 2018 года РФ присоединилась к автоматическому обмену налоговой информацией. Банки из стран, присоединившихся к Конвенции ОЭСР, собирают сведения обо всех иностранных клиентах и направляют в местные налоговые органы. Те в свою очередь рассылают пакеты информации своим коллегам из других стран.

Если налоговики узнают, что у компании есть счет за рубежом, то оштрафуют ее за непредставление уведомления. После чего они направят компании детальный запрос о ее деятельности. Им интересно узнать, что скрывает налогоплательщик. Чтобы избежать пристального внимания налоговиков, разработчику стоит зарегистрировать иностранную IT-компанию.

В отношении иностранных компаний обмен информацией также проводится, сведения по открытому счету направляются как в юрисдикцию регистрации компании, так и в страну налогового резидентства ее бенефициаров.

Но есть несколько важных уточнений:

- Информация по активным компаниям, извлекающим более 50% прибыли от активной деятельности (торговля, оказание услуг и т.п.), не связанной с получением процентов, дивидендов, роялти и т.п. не направляется в страну налогового резидентства собственников, а значит, к примеру, налоговые органы РФ могут узнать о наличии такой компании у российского резидента только в результате точечного запроса, когда заранее известны и наименование компании, и ее владельцы.

- Бенефициарами для целей автоматического обмена являются лица, владеющие более, чем 25% долей в компании, а значит, в отношении миноритариев обмен производиться не будет (при условии, что хотя бы одно лицо в компании владеет более, чем 25%).

Платежные системы

Большинство Платежных Системах (ПС), хотя формально являются платежными институциями, схожими по функционалу с банками в части осуществления денежных переводов, фактически не участвуют в автоматическом обмене информацией. Таким образом, если правильно подобрать платежную систему, которая открывает счета юрлицам, то можно получить высокий уровень конфиденциальности бизнеса, такой же, как до начала повсеместной деофшоризации.

Желательно, чтобы платежная система работала с офшорными и оншорными компаниями (в идеале – на оффшоные компании, но даже в случае с оншором выгода очевидна), предоставляла международный номер банковского счета (IBAN), участвовала в системах SWIFT или SEPA (в зависимости от того, что требуется конкретному бизнесу). На волне тотального ужесточения комплаенса банков большинства наиболее популярных юрисдикций за последние полтора года, особенно после фактического «закрытия» крупнейших латвийских банков для иностранного бизнеса, многие ПС достаточно оперативно поймали момент и стали широко предлагать свои услуги корпоративным структурам.

Основной недостаток платежных систем – высокие тарифы (правда, в зависимости от оборотов компании можно договариваться о значительных послаблениях в тарифном плане). У компании могут возникнуть сложности с поиском системы, готовой открыть счет на оффшор (здесь на помощь могут прийти крупные игроки рынка провайдеров оффшорных услуг, которые осуществляют постоянный мониторинг «платежек» и помогают с открытием счетов в наиболее зарекомендовавших себя).

Кроме того, некоторые крупные контрагенты не готовы перечислять средства через платежную систему (против этого недостатка можно использовать принцип диверсификации – если бизнесу настолько важен определенный контрагент, то под работу с ним заводится отдельная компания уже с полноценным банковским счетом. На сегодняшний день все еще можно найти банки, не участвующие в автоматическом обмене, хотя при работе с ними будет возникать ряд ограничений, которые нужно рассматривать уже более предметно, case by case).

Таким образом, варианты по открытию иностранной компании со счетом все еще остаются, однако требуют осознанного подхода и определенной подготовительной работой по поиску и взаимодействию с подходящей платежной институцией.

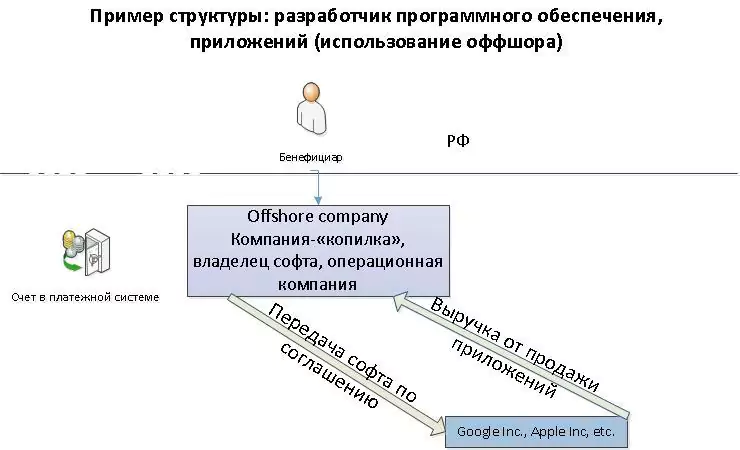

При работе с крупными интернет-холдингами (Apple, Google, Amazon и пр.) нужно учитывать следующие нюансы:

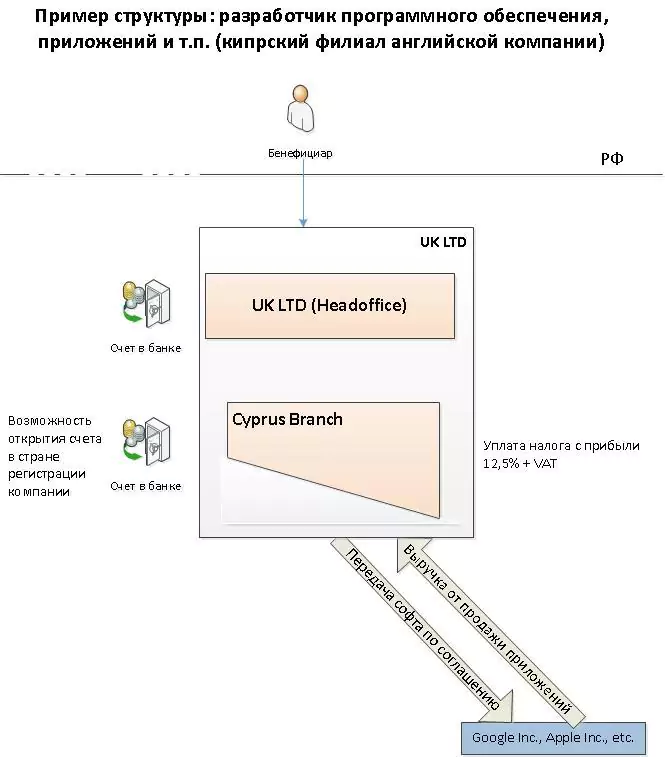

- Зачастую они не хотят работать с компанией из конкретной юрисдикции. В таком случае можно зарегистрировать, к примеру, компанию в Великобритании или иной высоконалоговой юрисдикции или открыть филиал в более удобном оншоре.

- Нередко контрагенты требуют, чтобы счет у иностранной компании был открыт в той же стране, где она зарегистрирована. Это не всегда возможно. Открыть счет в Гонконге на компанию с российским бенефициаром можно, только если вы готовы заморозить на счету 5-6 млн долл. США. В Сингапуре можно открыть и компанию, и счет. Однако возникает риск, что компанию признают резидентом Сингапура и ей придется платить налог на прибыль по ставке 17 процентов. Совпадение юрисдикции компании и счета в Европе возможно (при условии обеспечения определенного реального присутствия) при минимальных затратах на Кипре (ставка налога на прибыль 12,5%), в Венгрии (9%), Чехии (19%), Словении (19%).

- У контрагентов могут быть и специальные требования по конкретным юрисдикциям, с которыми они готовы работать. В таком случае можно зарегистрировать, к примеру, компанию в Великобритании или иной высоконалоговой юрисдикции и открыть филиал в более удобном оншоре. На примере ниже рассмотрен вариант с кипрским бранчем английской Ltd.

Несовершенство законодательства в России

Следующий фактор, усложняющий работу российским бизнесменам: законодательство РФ в сфере IT технологий продолжает оставаться несовершенным. Из-за этого встает важный вопрос, который одинаково присущ любому бизнесу - необходимость налогового планирования

В качестве примера можно привести хостинг и все, что с ним связано – согласно разъяснениям Роскомнадзора лицензирование не требуется, однако направление Роскомнадзором требований российским операторам связи об ограничении доступа в том числе и по сетевым адресам, внедрение законодательства о защите детей, антипиратского закона ver.2.0 с возможностью вечной блокировки сайтов, на фоне не останавливающихся повсеместных несистемных блокировок сайтов по требованию районных и городских прокуроров создали в целом неблагоприятную почву для размещения в российской юрисдикции посевных проектов, а также готовых b2b и b2c сервисов, форумов, блог-платформ и др. веб-приложений.

Еще пример - любой гэмблинг: лотереи, казино, букмекерские конторы, бинарные операции, форекс. Деятельность по организации и проведению азартных игр с сети Интернет по общему правилу запрещена (п. 3 ст. 5 ФЗ «О государственном регулировании деятельности по организации и проведению азартных игр и о внесении изменений в некоторые законодательные акты Российской Федерации»). Законодательное регулирование форекс-деятельности было принято в 2014 году, и вступило в силу в 2015. Для получения права осуществлять соответствующую деятельность форекс-дилер должен вступить в саморегулируемую организацию (СРО), получить лицензию профессионального участника рынка ценных бумаг. Размер собственных средств форекс-дилера должен составлять не менее 100 млн руб. и должен зависеть от принимаемых компанией рисков: чем выше риск, тем больше капитал.

Иностранные компании, осуществляющие регулируемую деятельность на финансовых рынках вправе оказывать услуги на территории РФ через представительства, но только после аккредитации в ЦБ РФ (п.9.1. ФЗ "О рынке ценных бумаг") , а процедура такой аккредитации пока не установлена. При этом ввиду отсутствия на данный момент нормативной базы, пока не ясно, смогут ли аккредитованные филиалы и представительства иностранных юридических лиц предлагать в РФ все виды услуг форекс-дилеров. В результате эти структуры, как правило, имеют на территории РФ представительства, либо компании на субподряде, которые занимаются только маркетингом, рекламой, техподдержкой клиентов, но сам бизнес формально вынесен за рубеж. Ведь технической возможности запретить российским клиентам работать с иностранным юридическим лицом через интернет пока не существует.

Необходимость налогового планирования

Бизнес растет, увеличиваются обороты и его владелец понимает, что вести, к примеру, торговлю на рынке ценных бумаг через интернет от имени физического лица с уплатой НДФЛ 13% становится не слишком выгодно. Сразу появляется интерес в регистрации зарубежной компании в безналоговой или низконалоговой юрисдикции.

Здесь нужно понимать, что ведение деятельности через интернет – слишком широкое понятие, а универсальной таблетки от налогов нет. Нужно отталкиваться от конкретного проекта и крайне желательно перед регистрацией проконсультироваться у специалиста по налоговому планированию.

Выделим несколько категорий интернет-бизнеса, исходя из видов уплачиваемых ими налогов, и поговорим об их особенностях:

Выплата роялти и дивидендов

Для работы с IP rights (правами на интеллектуальную собственность) имеет смысл использовать компанию из юрисдикции, с которой у страны конечного покупателя есть соглашение об избежании двойного налогообложения (далее СОИДН). Так классическая модель предполагает, что иностранная компания из оффшорной юрисдикции владеет интеллектуальными правами, выдает лицензию на их использование компании, у которой с Россией имеется СОИДН, а та уже по сублицензии передает права в Россию или в США, взамен получая роялти, которые за вычетом минимальной дельты переводятся на оффшорную компанию-владельца софта.

Пример

Офшорная компания владеет интеллектуальной собственностью. Она передает права на ее использование кипрской компании. Последняя передает права по сублицензионному соглашению компании из России. Следовательно, российский налоговый агент при перечислении роялти в адрес промежуточной компании удерживает налог по льготной ставке (ст. 12 Российско-кипрского соглашения от 05.12.1998). После чего в безналоговом режиме роялти получает офшорная компания – владелец софта.

Чтобы применить льготную ставку, российский налоговый агент также должен иметь на руках документы, подтверждающие, что иностранная компания имеет фактическое право на доход в виде роялти (подп. 4 п. 2 ст. 310, п. 1.2 ст. 312 НК). Иностранная компания, получающая роялти, должна реально присутствовать в стране регистрации (письмо ФНС от 17.05.2017 № СА-4-7/9270@).

Такая модель на сегодняшний день широко известна налоговым органам, и требует значительных доработок:

А) Для начала нужно учитывать общепринятый в Европе «Modified Nexus Approach», сформулированный в числе 15 пунктов плана BEPS. Чтобы претендовать на льготы, европейская компания должна доказать, что она внесла вклад в бизнес-процессы, имеет собственные ресурсы и не является прослойкой. К тому же многие европейские банки требуют, чтобы клиенты представляли им копии отчетности, а также платежки, подтверждающие, что компания погашает коммунальные услуги по офисному помещению.

В этой связи среди российский IT разработчиков стала достаточно популярной идея смены налогового резидентства физического лица путем получения вида на жительство (ВНЖ) в иностранном государстве. На сегодняшний день существуют программы связанные с получением иностранного гражданства, ВНЖ или ПМЖ на основании произведенных инвестиций либо трудоустройства в местную компанию.

Б) В России похожее содержание имеет концепция Фактического Получателя дохода (ФПД), отраженная как в национальном законодательстве, так и в большинстве заключенных СОИДН. Суть концепции: иностранная организация должна представить налоговому агенту, выплачивающему доход, подтверждение, что эта организация имеет фактическое право на получение соответствующего дохода (пп.4 п.2 ст.310, 312 НК РФ).

Основные критерии концепции ФПД зафиксированы в письме ФНС от 17.05.2017 № СА-4-7/9270@. В качестве основных (или наиболее доступных для реальной проверки, а значит, проверяемых в первую очередь) можно назвать:

- наличие трудоустроенного персонала,

- реального офиса,

- несение общехозяйственных затрат на поддержание структуры,

- отсутствие транзитных перечислений в иные, как правило, низконалоговые юрисдикции.

В) Исходя из нормы о реальном присутствии, и если компания занимается разработкой интеллектуальной собственности, а команда ее разработчиков достаточно мобильна, стоит рассмотреть юрисдикции со специальными налоговыми режимами IP Box, к примеру: Кипр (минимальная ставка по данному режиму - 2,5%, под действие закона подпадают не все виды интеллектуальной собственности), Люксембург (5,2%), Нидерланды (7%), Венгрию (4,5%), Бельгию (5,1%).

Г) Игнорировать данную норму не получится еще и потому, что вслед за налоговыми службами подтягивается и большинство иностранных банков, требуя от компаний подтверждения оплаты счетов за коммунальные услуги по месту нахождения офиса, а также отчетности (вне зависимости от того, предполагает ли юрисдикция регистрации ее обязательное составление).

Д) В отдельных случаях, в частности, при работе с США, Великобританией, а с 1 января 2019 года и с Российской Федерацией, необходимо учитывать особенности так называемого "сквозного" подхода к налогообложению при выплате доходов за границу. Так, по п. 1.1 и п. 1.6 ст. 312 НК РФ, если конечный бенефициар (фактический получатель дохода – ФПД) - резидент Российской Федерации, то российской организацией, выплачивающей доход, не удерживается налог с иностранного лица, не имеющего фактического права на выплачиваемые доходы (их часть), однако она будет выступать налоговым агентом в отношении дохода, получаемого российским резидентом – ФПД. При этом удержание налога осуществляется по следующим ставкам:

- по ставке 0% для российских организаций, если доля косвенного участия юридического лица-ФПД в уставном капитале российского источника выплаты дивидендов составляет не менее 50% и сумма дивидендов, фактическое право на которые имеет налоговый резидент РФ, составляет не менее 50% от общей суммы распределяемых дивидендов;

- по ставке 13% для физических лиц, а также для российских организаций, не имеющих право на применение "нулевой" ставки.

Е) Тем не менее, в большинстве юрисдикций, с которыми у РФ имеется СОИДН, существует механизм привязки оффшорной компании-копилки к оншору, несмотря на концепцию ФПД. Заключается он в выпуске специального вида погашаемых акций – redeemable shares.

Выпуск и передача таких акций оффшорному акционеру, к примеру, кипрской компании, не препятствует тому, чтобы кипрская компания признавалась ФПД для целей СОИДН, скажем, с Россией. Ведь до принятия решения о погашении акций у кипрской компании формально отсутствуют незакрытые задолженности перед оффшорным собственником, а значит, ее нельзя признать транзитной. При этом стоимость погашения таких акций ограничивается только размерами прибыли кипрской компании или размером поступлений от нового выпуска акций.

Таким образом, использование иностранных компаний с применением СОИДН не утратило в полной мере своей актуальности, хотя применение данного инструмента усложнилось. Налоговые консультанты рекомендуют использовать сразу комплекс мер при структурировании такого проекта, что, конечно, удорожает структуру, но позволяет поддерживать уровень конфиденциальности и безопасности на достаточно высоком уровне.

Выбор оптимальной юрисдикции для оффшорной компании

Дело в том, что в конце 2018 – начале 2019 года ряд наиболее популярных безналоговых юрисдикций приняли обязательные требования о наличии реального присутствия (substance).

При этом необходимо документально подтвердить как наличие полноценного офиса (не путать с регистрационным адресом компании, который может быть массовым, предоставляемым регистрационным агентом, и не предполагаем наличия обособленного помещения в личном распоряжении компании), так и достаточного для ведения заявленного бизнеса числа нанятых сотрудников. Правда, не обязательно доказывать наличие substance именно в стране регистрации, вполне можно раскрыть информацию о зарубежном филиале юридического лица.

В этой связи наметилась определенная тенденция по редомицилированию оффшорных компаний из юрисдикций, где новые требования были введены в наиболее жесткой форме (как например, BVI и Белиз), в страны, где положение вещей пока не изменилось (как, например, Сейшельские острова, Сингапур, Сент-Винсент, Сент-Лючия, ОАЭ).

Введение реестров бенефициаров

Еще одна важная тенденция при выборе оффшорной (и не только) компании – это введение открытых реестров бенефициаров.

На Европейском уровне о принятии повсеместных открытых реестров бенефициаров заговорили после принятия 20 мая 2015 года Forth EU Anti-Money Laundering Directive. Флагманом по введению стала Великобритания. В результате сегодня достаточно вбить название любой британской компании в Гугле – и первой же ссылкой выскочит страничка государственного реестра Великобритании с полной информацией по структуре, владельцам, отчетности.

Следом подтягиваются и остальные европейские юрисдикции.

В Голландии реестры бенефициаров вводятся с 10 января 2020 года (уже существующим компаниям нужно будет завести такие реестры до 10 июля 2021 года).

В Ирландии Центральный регистр на протяжении 5 месяцев будет принимать онлайн данные по бенефициарам начиная с 22 июня 2019 года, после чего будет сформирована открытая база данных.

В Словакии все ныне существующие компании должны подать в гос. орган сведения о бенефициарах до 31 декабря 2019.

За Европой следуют и подконтрольные территории (на данный момент в список заморских территорий Великобритании входят, в частности, Ангилья, Британские Виргинские острова, Бермудские острова, Каймановы острова, Багамские острова, острова Теркс и Кайкос и Гибралтар). На BVI введены реестры бенефициаров, но пока что они «открыты» только для правительственных органов Великобритании. Недавно сменившееся правительство BVI пока не давало своих комментариев относительно перспектив полного раскрытия данного реестра, однако риторика последних лет свидетельствует о том, что острова будут откладывать принятие закона об открытых реестрах настолько, насколько это возможно.

На Сейшельских островах реестры бенефициаров пока хранятся в закрытом доступе, у регистрационных агентов.

За нарушение требований о раскрытии конечных собственников на компании налагаются значительные штрафы в несколько десятков и сотен тысяч долларов (в зависимости от юрисдикции).

Информация о повсеместном введении открытых реестров приходит из все новых стран с завидной регулярностью, в связи с чем перед созданием нового юридического лица имеет смысл обновить информацию о статусе введения реестров бенефициаров в конкретной юрисдикции.

НДС

При создании интернет-магазина важно учесть, в каких юрисдикциях зарегистрированы поставщики и покупатели товара. При движении товара по территории ЕС помимо налога на прибыль придется заплатить европейский НДС. Если заказчиком или исполнителем онлайн-услуг выступает резидент ЕС, то также возникает налог на прибыль и НДС.

Исчисление НДС в Евросоюзе регулирует Директива от 28.11.2006 № 2006/112/ЕС «Об общей системе НДС». Если продавец поставляет товар или оказывает услуги на территории ЕС, то он должен встать на учет в местном налоговом органе, закладывать налог в конечную стоимость для покупателей и каждый квартал подавать отчетность по НДС.

Услуги, которые компания-исполнитель оказывает физлицам (B2C), облагаются НДС по местонахождению исполнителя. Услуги, которые компания оказывает другим юрлицам (B2В), облагаются НДС по местонахождению заказчика. Исключение – телекоммуникационные услуги, создание сайтов, веб-хостинг, создание и обновление программного обеспечения, дистанционное обучение, услуги радио и телевидения. Эти услуги облагаются НДС по местонахождению заказчика.

Передача авторских прав, патентов, лицензий, и т.д., реклама, консалтинг, инжиниринг, юридические и бухгалтерские облагаются НДС по месту нахождения получателя услуг при условии, что такой получатель является конечным потребителем (B2C) и находится за пределами ЕС.

При работе с РФ нужно учитывать, что с 1 января 2019 года Иностранные организации должны встать на учет в налоговом органе и уплачивать НДС при оказании услуг в электронной форме российской организации, физлицу или ИП (п.4.6 ст. 83 НК РФ). Ранее с 01.01.2017 обязанность по исчислению и уплате НДС лежала на налоговых агентах — российских организациях и ИП, приобретающих электронные услуги у иностранных компаний.

Если иностранная компания осуществляет свою работу через агентов, расчеты также происходят через агентов, то обязанность по исчислению НДС и уплате в бюджет лежит на агентах (п.2 ст. 161 НК РФ).

Реализация исключительных прав на территории РФ по лицензионным договорам освобождена от уплаты НДС (пп. 26 п. 2 ст. 149 НК РФ), это также распространяется на иностранные компании, в данном случае нет необходимости вставать на учет в налоговых органах.

Однако если права на использование результатов интеллектуальной деятельности передают по договору купли-продажи, то освобождение не действует (письмо Минфина от 01.04.2008 № 03-07-15/44).

Таможенные пошлины и сертификация товаров

В случае Интернет-магазина возникает вопрос таможенных пошлин. С января 2019 года беспошлинный порог ввоза в РФ составляет 500 USD в месяц. Планируется законодательное снижение данного порога до 20 USD одновременно с введением нового налога на покупки в зарубежных интернет-магазинах, однако конкретного текста законопроекта на этот счет пока нет.

Размеры и порядок взимания таможенных пошлин на ввоз и вывоз товаров устанавливает ФЗ-311 от 27.11.2010 «О таможенном регулировании в Российской Федерации».

Для интернет-магазинов, осуществляющих импорт товаров на территорию РФ важным документом будет Постановление Правительства РФ от 01.12.2009 N 982 "Об утверждении единого перечня продукции, подлежащей обязательной сертификации, и единого перечня продукции, подтверждение соответствия которой осуществляется в форме принятия декларации о соответствии", в соответствии с которым ряд товаров подлежит обязательной сертификации. Продажа продукции, подлежащей обязательному подтверждению соответствия, без указания в сопроводительной документации данных о сертификате или декларации о соответствии наказывается штрафом, на должностных лиц налагаемым в размере от 20 тыс. до 40 тыс. руб., на юридических лиц - от 100 тыс. до 300 тыс. руб. (ст. 14.45 КоАП РФ).

Прием платежей для интернет-магазинов

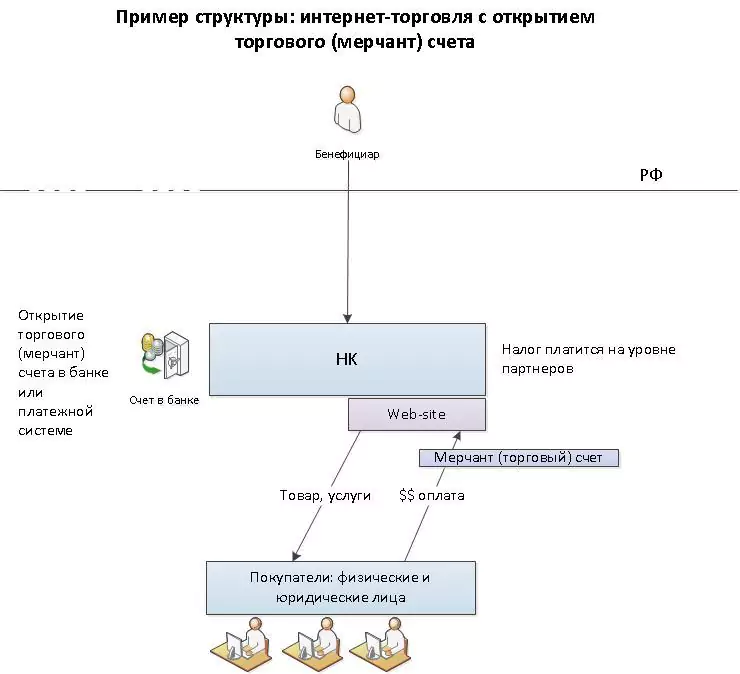

Говоря об интернет-магазинах, нельзя не сказать об особенностях приема платежей в данной сфере. Наиболее удобным способом расчетов с покупателями для удаленных продаж является оплата товаров и услуг через сайт. Для этих целей, как правило, используются три технических решения:

- Открытие торгового счета (merchant account) в банке или платежной системе. Открытие торгового счета в банке сегодня становится практически нереализуемым, поскольку латвийские банки (ранее – основные поставщики таких услуг) почти полностью закрыли двери для российского бизнеса. Остается вариант с платежными системами.

Вне зависимости от того, где открывается такой счет, важно понимать его отличия, от обычного расчетного. Торговый счет:

- позволяет принимать оплату с банковских карт клиентов (эквайринг),

- с него можно перечислять средства только на обычный расчетный счет самой компании.

- Работа через IPSP (Internet Payment Service Provider) – процессинговые компании. По сути, клиенты так же расплачиваются картами через сайт, только для поступления средств используется торговый счет сторонней организации, которая с определенной периодичностью осуществляет переводы на обычный расчетный счет компании. Плюс в том, что все сложности по открытию торгового счета перекладываются на иную компанию, однако есть и минус в виде дополнительных комиссий за перевод.

- Кроме того, продавец может открыть счет в электронном кошельке: Web Money, RBK Money, Yandex Деньги и т. д. При таком способе все расчеты производятся в электронных деньгах, которые также впоследствии переводятся в фиатную валюту на расчетный счет компании.

Налог на прибыль

Сами ставки налога на прибыль в стране регистрации компании сегодня мало о чем говорят. На Мальте, к примеру, ставки очень высокие, 35%, а эффективную (фактически уплачиваемую) ставку налога можно привести к 5%. В Венгрии в большинстве ситуаций налог будет стандартный – 9%. Устойчивый тренд на деоффшоризацию в последние годы толкнул общую направленность бизнеса к открытию компаний из традиционно налоговых юрисдикций, которые, тем не менее, предусматривают специальные налоговые режимы, при определенных условиях превращающие зарегистрированные там компании в безналоговые.

Ряд государств предусматривает режим, при котором налог уплачивается не в стране регистрации, а по месту реального ведения деятельности (Гонконг, Сингапур). В случае оказания онлайн-услуг, когда отсутствует необходимость реального присутствия в стране регистрации, достаточно открыть счет в отличной от страны инкорпорации юрисдикции и отслеживать, чтобы среди ваших контрагентов не было резидентов Гонконга или Сингапура, соответственно, и обязанности по уплате налога прибыль в 16,5 и 17% не возникнет. При этом доказывать реальную уплату налога где-либо при подаче отчетности в Гонконге и Сингапуре не нужно.

В таких странах, как Великобритания, Канада, Ирландия, США и т.п. организационно-правовая форма «партнерство» также является прозрачной с точки зрения налогов, но принцип немного другой: налогообложение осуществляется по месту налогового резидентства участников партнерства (как физических, так и юридических лиц). Ввиду широкого использования партнерств для целей оптимизации налогообложения, за последнее время большинство банков начало приравнивать их к оффшорам и вводить ограничения по открытию счетов. При этом особенно сильно была испорчена репутация шотландских партнерств из-за отсутствия необходимости подготовки обязательной отчетности. Я бы рекомендовала заручиться однозначным подтверждением как от партнеров, так и от банка, где вы собираетесь открывать счет, прежде, чем регистрировать какое-либо партнерство.

Ранее мы этого уже касались, но я повторюсь: важно смотреть ставку налога на прибыль не только в стране регистрации компании, но и в местах нахождения ваших заказчиков/клиентов или наоборот, исполнителей, в случае если вы, к примеру, делегируете часть функционала программистам из Германии или Украины. В таком случае помним принцип уплаты налога по фактическому месту ведения деятельности компании: как немецкая, так и украинская налоговые могут потребовать уплаты налогов, соответственно, в Германии или на Украине.

Вместо заключения

После детального рассмотрения всего вышеизложенного уже можно подходить к вопросу сравнительного анализа юрисдикций. Интересные инструменты налогового планирования остались, их достаточно.

Эффективная иностранная компания – это уже не одноклеточная структура, в которой вы сами являетесь директором и владельцем, но опыт развития сотен проектов показывает, что интернет-бизнес способен наиболее оперативно реагировать и подстраиваться под очередные изменения.

Главный совет, которым бы хотелось завершить данную статью: защитите свой бизнес, не забудьте проконсультироваться со специалистом.

[1] В терминологии британского законодательства формально в Companies House указываются так называемые «контролирующие лица» компании, под которыми в большинстве ситуаций понимаются владельцы более 25% доли в компании. При этом существует ряд условий, при которых бенефициары могут все же не раскрываться.

Добавить комментарий