До недавнего времени фраза «открыть мерчант счет (аккаунт) на оффшор» звучала нереально и предвещала тернистый путь с сотней препятствий. Но благодаря стремительному развитию платежных систем, провайдеров платежных услуг и агрегаторов платежей мы получили, помимо крутой альтернативы текущему банковскому счету, возможность открывать мерчант-аккаунты не только на европейские и прочие оншорные компании, но и на оффшорные юрисдикции.

Содержание

- Что такое Мерчант-счет, Интернет-эквайринг? Определение, разновидности, характеристики

- Преимущества использования мерчант аккаунта: какие задачи решают с помощью платежного инструментария электронной коммерции?

- К истории вопроса: как все начиналось?

- Каким же образом работает мерчант аккаунт? Участники системы интернет эквайринга

- Можно ли открыть мерчант счет на оффшор?

- Что такое MID Merchant Identification Number и в чем его смысл?

- Бизнесы, которые будут испытывать сложности с открытием мерчант аккаунта. High Risk Merchant Account

- Иные причины маркировки мерчанта High Risk. Чарджбэк. Рефанд. Rolling Reserve.

- Сабстанс как одно из условий открытия мерчанта

- Как открыть мерчант счет? Процедура открытия. Требование по документам. Сайт

- Какова стоимость обслуживания мерчант-счета?

- На что следует обратить внимание при выборе платежного провайдера по мерчант аккаунту?

Что такое Мерчант-счет, Интернет-эквайринг? Определение, разновидности, характеристики

Мерчант счет/аккаунт (англ. merchant account), Счет авторизации, Интернет-эквайринг (англ. internet acquiring), Э-коммерция/Электронная коммерция (англ. ecommerce) — названия для широкой категории финансовых услуг, относимых к технологической системе, обеспечивающей расчеты, и позволяющей принимать платежи с использованием банковской пластиковой карты через интернет.

В современных реалиях, когда мы говорим о мерчанте, мы имеем в виду бизнес-счет, открытый на юридическое лицо в банке или платежной системе для приема оплаты от клиентов по банковским картам. Данный счет открывается путем заключения договора между компанией и банком-эквайером по приему платежей за приобретенные товары/услуги на сайте.

Таким образом, оплата проводится без применения специального оборудования, достаточно просто ввести данные банковской карты в платежную форму на сайте. После этого средства списываются с карты и зачисляются на счет продавца.

В последнее время также набирает обороты сфера MO/TO - прием платежей через виртуальный терминал, что позволяет продавцам принимать заказы по телефону или по электронной почте. Далее эти данные вводятся в онлайн-форму оплаты в виртуальном терминале (это онлайн-версия физического POS-терминала) и получается подтверждение, что платеж был успешно списан с карты.

И, конечно, не забываем о торговых мерчант аккаунтах, которые используются в обычных магазинах. При этом оплата осуществляется при помощи банковской карты и специального оборудования (POS-терминала, импринтера).

Преимущества использования мерчант аккаунта: какие задачи решают с помощью платежного инструментария электронной коммерции?

Мерчант аккаунт позволяет значительно увеличить возможности Ваших клиентов по выбору способа оплаты, т.к. многие сейчас предпочитают рассчитываться за товары и услуги пластиковыми карточками.

Таким образом, предоставляя разнообразие вариантов оплаты, Вы проявляете гибкость и широту своих возможностей, что всегда ценится – особенно сейчас, в эпоху ограничений в связи с пандемией.

Кроме того,

Используя мерчант-аккаунт, Вы также сможете принимать оплату в различных валютах и с карт, эмитированных банками по всему миру.

К истории вопроса: как все начиналось?

Становление системы мерчант аккаунтов неразрывно связано с возникновением платежных карт, без которых сейчас сложно представить нашу повседневную жизнь. В 1914 году Western Union впервые выпустил металлическую карту для своих сотрудников, которую они могли использовать только в определенных магазинах.

Но данная система платежей все-таки оставалась закрытой для широкого круга пользователей, пока в 1946 году John Biggins не создал "Charg-It", которая позволила покупателям приобретать товары в локальных магазинчиках. Торговец («The merchant») далее депонировал выручку в Biggins' bank, который уже в свою очередь возмещал торговцу средства на его счет.

Возникновение электронной коммерции (прием платежей за товары и услуги через интернет) стало возможным благодаря появлению технологии Электронного обмена данными (Electronic Data Interchange, EDI) в 1960-х гг., которая заменила традиционную пересылку документов по почте и факсу цифровой передачей данных с одного компьютера на другой.

Изобретению же первого интернет-магазина мы обязаны предпринимателю Майклу Олдрич (Michael Aldrich) из Великобритании, который в 1979 году смог подключить модифицированное домашнее телевидение к многопользовательскому компьютеру обработки транзакций в реальном времени через телефонную линию.

Эта идея возникла у Майкла после обсуждения с его женой необходимости совершения еженедельных покупок в супермаркете, которая, судя по всему, его угнетала. Итогом явилась возможность у покупателей, нажав кнопку на телевизоре, выбрать из появившегося списка товаров необходимые и заказать их доставку домой. Майкл назвал свое изобретение teleshopping (теле-шоппинг, телетекст и т.п.), которое затем распространилось по всему миру.

Появление современных онлайн-магазинов стало возможным, конечно же, после появления Интернета в 1991 году. Одним из самых первых сайтов интернет-коммерции был Amazon, который начал свою работу в 1995 году как книжный магазин, став крупнейшим маркетплейсом в мире.

Каким же образом работает мерчант аккаунт? Участники системы интернет эквайринга

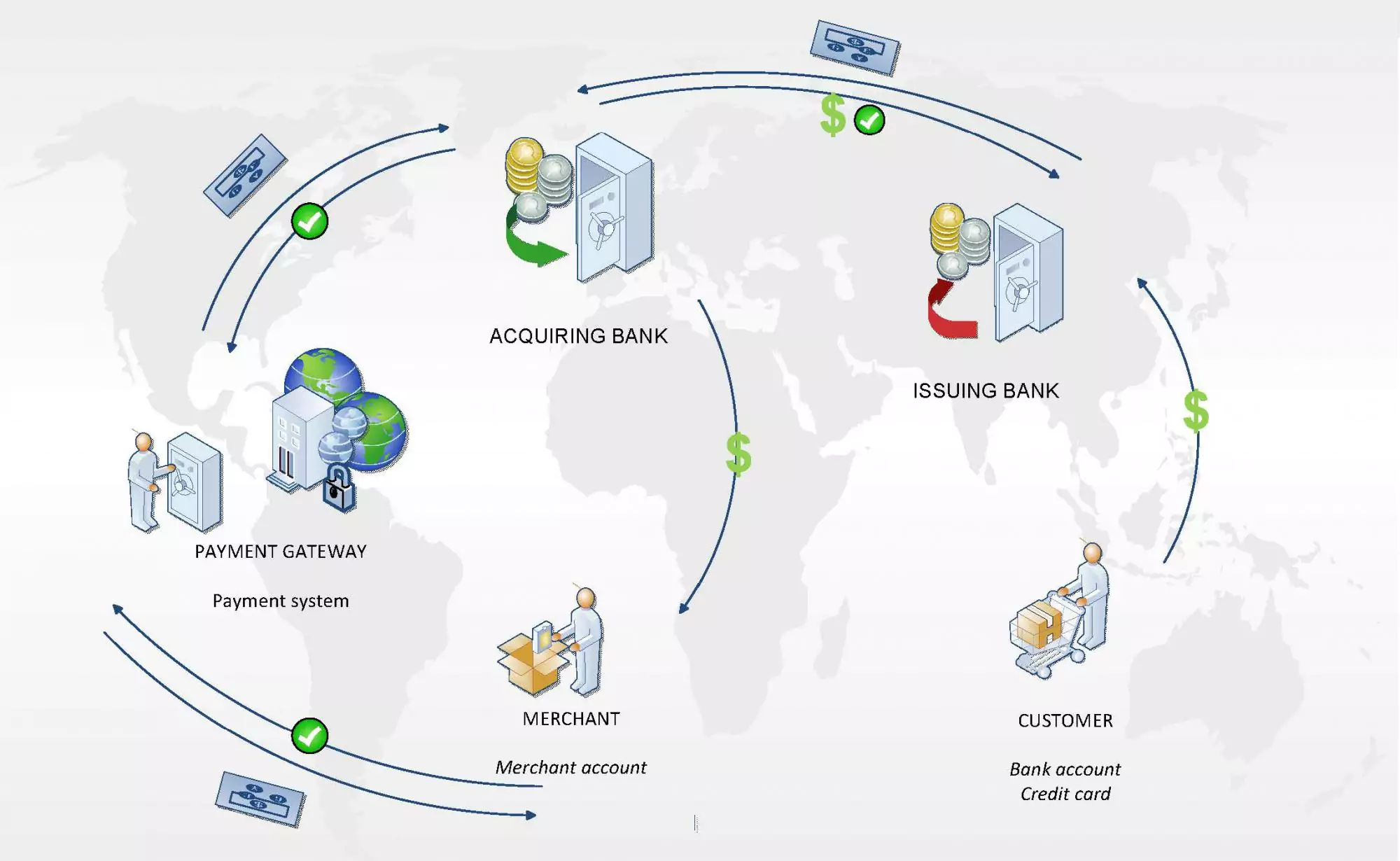

А теперь попробуем разобраться, как же все устроено сейчас, и обратимся к схеме:

Участники интернет эквайринга

Что ж, у нас есть следующие участники:

Процесс интернет эквайринга

Примерно процесс можно описать следующим образом:

1. На сайт продавца устанавливается специальное программное обеспечение - платежный шлюз, который облегчает связь между веб-сайтом, центром обработки платежей и банком, выпустившим карту клиента. Безопасность является основным фактором, поэтому каждая транзакция, которая происходит между мерчантом и банком-эмитентом, шифруется для защиты конфиденциальной финансовой информации.

С самого начала работы первых онлайн-магазинов было много опасений по поводу безопасности покупок в Интернете. И этот вопрос был решен в 1994 году, когда компания Netscape разработала протокол безопасности Secure Socket Layers (SSL) - сертификата шифрования, предоставившего безопасные средства передачи данных.Теперь протокол шифрования SSL является жизненно важной частью веб-безопасности, а версия 3.0 сегодня стала стандартом для большинства веб-серверов.В 2004 году был сформирован Совет по стандартам безопасности индустрии платежных карт (Payment Card Industry Security Standards Council, PCI SSC) для разработки, улучшения, хранения, распространения и внедрения стандартов безопасности для защиты данных учетных записей клиентов.

2. После оплаты заказа транзакционные данные (номер кредитной карты, дата, CVV код) шифруются и отправляются процессору платежей через шлюз.

3. Процессор связывается с банком-эмитентом кредитной карты и получает ответ в форме подтверждения или отклонения транзакции.

4. Далее этот ответ передается на платежный шлюз, который передает его на Ваш сайт, и транзакция завершается.

5. Таким образом, деньги с карты клиента, поступают на Ваш мерчант-счет в банке/платежной системе - эквайере.

6. После накопления определенной суммы денежные средства перечисляются с мерчант-счета на расчетный счет компании, который может быть открыт в том же или другом финансовом учреждении.

Возможные проблемы в процессе интернет эквайринга

Хотя описание процесса вроде бы и звучит просто, но по нашему опыту, на практике случаются сбои. Вот наиболее частые причины:

- ограничения по размеру транзакции в некоторых платежных системах (например, в одном случае оказалось, что по нашему мерчанту стоит ограничение в 500USD на 1 транзакцию, что породило очень много отказов в проведении операций);

- ограничения по странам эмитентов банковских карт клиентов (по одному из наших мерчантов, например, не пройдут транзакции с карт, выпущенных в США и Канаде, ну и, конечно, стран из черных списков ФАТФ, ОЭСР);

- карта клиента каким-то образом была скомпрометирована ранее;

- и т.д.

Можно ли открыть мерчант счет на оффшор?

Итак, мы разобрались с тем, что такое мерчант-счет, как он работает и как он может оптимизировать бизнес-процессы. Теперь сконцентрируемся на том, как его наиболее оптимально использовать и вписать в текущую структуру хозяйственной деятельности компании.

Наиболее частый запрос, с которым мы сталкиваемся в этой связи: можно ли открыть мерчант-счет на оффшор? - Безусловно, это возможно. Но следует учесть несколько нюансов и заложить с учетом этого маневр на будущее.

Плюсы открытия мерчант счета на оффшор

Среди очевидных плюсов открытия мерчанта на оффшор:

Минусы открытия мерчант счета на оффшор

Звучит все достаточно радужно, но настал момент поговорить о нюансах и минусах данной связки:

Открытие корпоративного счета – это обязательное условие начала работы по мерчанту, т.к. накопленные средства необходимо куда-то выплачивать. Они не могут храниться в платежном процессоре (платежной системе, которая агрегирует платежи с вашего сайта). Не все банки (и даже платежные системы) готовы открывать текущие расчетные/сберегательные счета на оффшорные компании – но это тема уже для отдельной статьи.

Что такое MID Merchant Identification Number и в чем его смысл?

Идентификационный номер продавца (Merchant Identification Number, MID, «мид») — это отличительный цифровой код, который идентифицирует продавца для его эквайера. Не у каждой компании есть MID: например, если у вас открыт аккаунт в PayPal или Stripe, то у вас не будет идентификационного номера продавца.

Поставщики платежных услуг (Payment Service Provider, PSP) позволяют продавцам начать принимать онлайн-платежи без необходимости создавать отдельный мид. Каждый раз при подключении нового продавца PSP просто создает новый суб-мерчант-счет, объединяя всех клиентов в единой учетной записи и под единым MID.

Вот почему поставщиков платежных услуг часто называют агрегаторами платежей, потому что они объединяют все транзакции от сотен или тысяч разных продавцов под одной учетной записью.

Это, пожалуй, один из самых быстрых способов начать принимать онлайн-платежи, в т. ч. на оффшор, но тут нельзя упускать один серьезный недостаток. Получается, что, принимая платежи с помощью PSP, вы используете один MID с сотнями или тысячами других продавцов, которые являются вашими «соседями» по той же учетной записи. Поскольку все вы используете один и тот же MID, эквайер может рассматривать вас как одного и того же продавца, и таким образом возникает коллективная ответственность.

Тем не менее, решение остается вполне рабочим, в особенности при необходимости открытия счета на оффшорную компанию или если деятельность компании признана high risk, т.к. банки/платежные системы, открывающие прямые мерчант-счета и позволяющие получить прямой мид, в основном готовы работать только с европейскими, английскими, американскими и другими оншорными юрисдикциями с простой для понимания и прозрачной деятельностью. Мы, в свою очередь, можем помочь с открытием счета в обоих случаях.

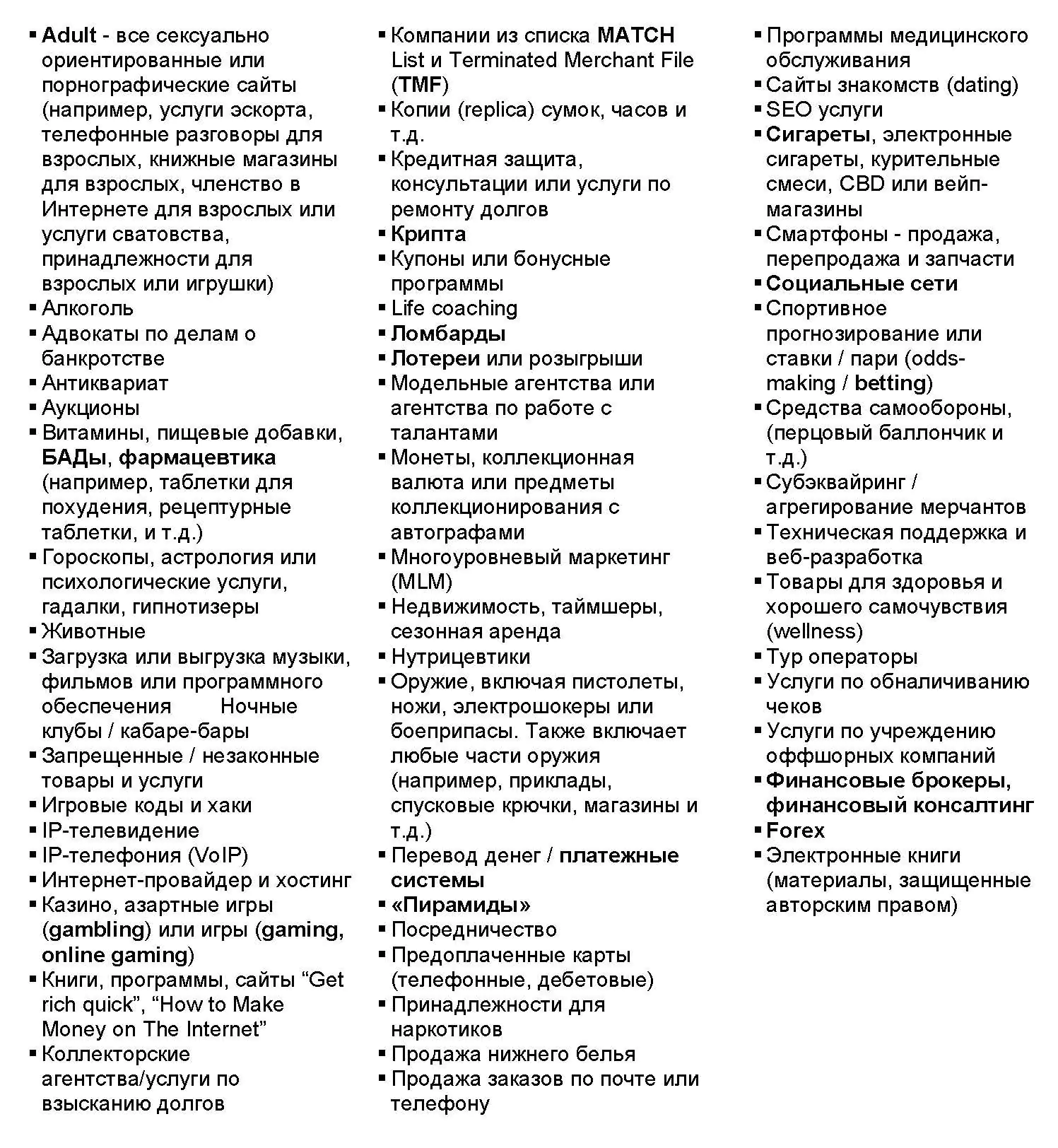

Бизнесы, которые будут испытывать сложности с открытием мерчант аккаунта. High Risk Merchant Account

Итак, мы для себя отметили, что оффшорная юрисдикция, в которой зарегистрирована ваша компания, может также стать причиной присвоения вам, как клиенту, высоко рискового статуса.

Но все же основным фактором такой маркировки будет служить деятельность компании, на которую мы открываем мерчант аккаунт (high risk merchant account). Ниже мы постарались собрать наиболее распространенные high risk activities:

При этом стоит отметить, что представленные выше бизнесы зачастую делают самые значительные обороты для многих платежных провайдеров за счет количества и объема транзакций.

Для кого-то они становятся вообще основным типом клиентов, а кто-то пытается ранжировать «рисковость» и принимать на обслуживание только определенных клиентов, например:

- Dating берем, НО без WEB-трансляций;

- Фарму берем, НО без Виагры;

- Торговлю БАДами акцептуем, НО только растительные, химически-синтезированные БАДы недопустимы.

Ну и, конечно, особенно хотелось бы подчеркнуть, что бизнесы, связанные с forex, криптой, платежными сервисами и пр., принимаются провайдерами процессинговых услуг только при наличии лицензии (хотя бы оффшорной юрисдикции). Некоторые платежные системы/банки выбрали для себя вообще принимать клиентов только с европейскими лицензиями (если лицензия еще не получена, то в некоторых случаях достаточно предоставить данные о поданной заявке в лицензирующий орган).

Иные причины маркировки мерчанта High Risk. Чарджбэк. Рефанд. Rolling Reserve.

Помимо хозяйственной деятельности клиента, при открытии мерчант-счета банки/платежные системы обращают особое внимание на возможное количество чарджбэков и рефандов, всегда запрашивают прошлые процессинговые истории, чтобы проследить их количество и спрогнозировать ситуацию по будущему мерчанту.

Чарджбэк (chargeback)

Чарджбэк (chargeback) — это процедура опротестования банковской транзакции держателем карты, принудительного возврата покупателю денежных средств, снятых ранее с его банковской карты. Покупатель имеет право инициировать процедуру чарджбэка в случае невыполнения продавцом взятых на себя обязательств или незаконного снятия денежных средств.

Количество и частота чарджбэков также прямо влияет на стоимость процессинг:

- Во-первых, в данном случае не вернется комиссия за экваиринг, а также дополнительно VISA и MasterCard спишут свои fees за чарджбэк.

- Во-вторых, VISA/MasterCard штрафуют эквайеров за слишком большое количество чарджбэков у их клиентов. Из-за этого банк/платежная система даже может заморозить или вообще отключить вам эквайринг.

Рефанд (refund)

Рефанд (англ. refund) - добровольный возврат продавцом покупателю суммы платежа, произведенного им ранее по карте. Осуществляется по просьбе покупателя, а решение о возврате продавец принимает самостоятельно.

Как правило, если продавец добросовестный, то возврат происходит быстро и без вопросов в случаях, например, когда товар был испорчен/бракован/не в полной комплектации.

В случае если продавец отказывается произвести возврат средств, покупатель может попытаться осуществить чарджбэк.

Rolling Reserve

Чтобы как-то захеджировать свои риски, провайдер предлагает своему high risk клиенту установить скользящий (роллинг) страховой резерв (англ. rolling reserve) - оговоренная заранее в договоре часть от суммы платежей за определенный период времени (обычно 5-10% от входящих платежей замораживается на 180 дней), которую временно удерживает эквайер в качестве гарантии для покрытия возможных чарджбэков/рефандов.

Это дополнительный уровень защиты от возвратных платежей или непредвиденных действий (например, случаев мошенничества) со стороны продавца. Чем выше риск, связанный с бизнесом клиента, тем выше скользящий резерв рассчитывается банком-эквайером. По истечении заданного времени деньги размораживаются и автоматически засчитываются на мерчант-счет.

Сабстанс как одно из условий открытия мерчанта

Еще один критерий успешности открытия мерчант аккаунта (да и текущего банковского счета в принципе) – это наличие сабстанса.

Реальное экономическое присутствие (англ. real economic substance) – это совокупный набор факторов, обеспечивающих (гарантирующих, доказывающих) фактическое пребывание компании под юрисдикцией того или иного государства.

К таким факторам относятся:

- реальный офис в стране регистрации компании,

- сотрудники (желательно по возможности местные),

- локальный телефон,

- налоговая резидентность и факт уплаты налогов по месту регистрации,

- наличие местного исполнительного органа принимающего решения по корпоративному управлению и т.п..

Предложение по созданию Экономического сабстенса в оффшорах, Европе и Азии

ПодробнееСо своей стороны, для таких задач мы предлагаем рассмотреть такие юрисдикции как:

а в качестве оффшорных решений:

Как открыть мерчант счет? Процедура открытия. Требование по документам. Сайт

Открытие мерчант-счета очень похоже на открытие обычного банковского счета, но с рядом особенностей.

Его наполнение обязательно должно коррелировать с заявленной деятельностью, он должен отвечать следующим критериям:

- перечень доступных способов оплаты;

- стоимость всех товаров и услуг и их подробное описание;

- описание способа формирования заказа;

- условия обмена товара или услуги и условий, при которых обмен может быть произведен;

- понятные и четкие правила предоставления услуг (Terms&Conditions);

- способы доставки товара (Shipping);

- порядок возвратов (Refund policy);

- способы обеспечения конфиденциальности данных клиентов (Privacy policy);

- полные контактные данные компании-продавца;

- сайт должен быть размещен исключительно на платном хостинге;

- логотипы международных платежных систем (Visa, MasterCard) и 3D Secure Marks;

- данные банковских карт вводятся только на защищенных страницах;

- необходимо предоставить подтверждение того, что доменом владеет то же лицо, что и подписало договор с эквайером.

По нашему опыту, зачастую именно согласование начинки сайта занимает большую часть времени при открытии мерчант-счета.

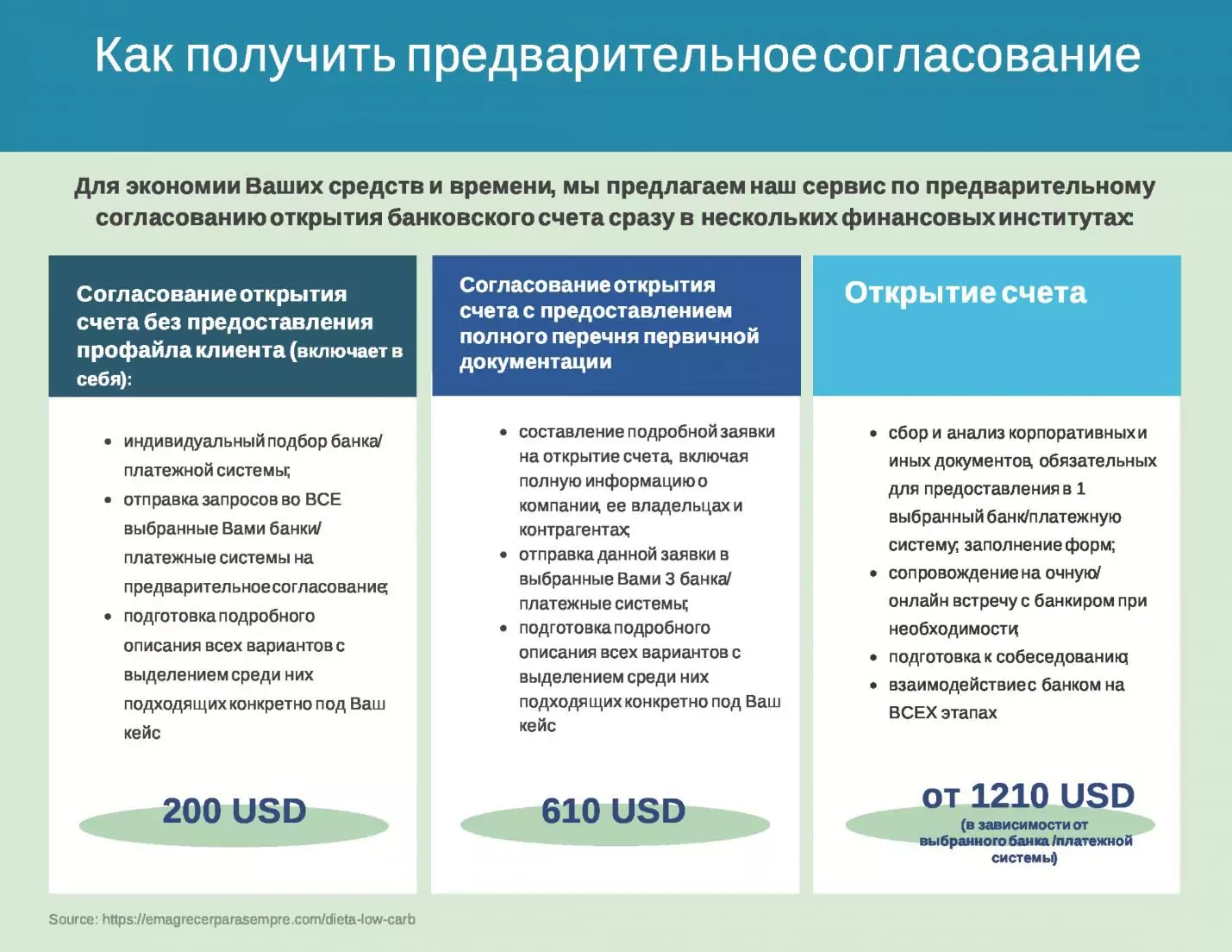

Мы, со своей стороны, при открытии любого, в т.ч. мерчант-счета, предлагаем заранее оценить положительные шансы перед подачей заявки, отправив запросы на pre-approval сразу нескольким провайдерам.

Объем подаваемой информации вы определяете сами, исходя из наиболее приемлемого:

Индивидуальный подбор банка/платежной системы. Составление подробной заявки на открытие счета. Сбор и анализ корпоративных и иных документов, обязательных для предоставления в банк/платежную систему. Взаимодействие с банком на ВСЕХ этапах

ПодробнееКакова стоимость обслуживания мерчант-счета?

Косвенно мы уже успели отследить, какие факторы влияют на формирование стоимости обслуживания мерчанта, но попробуем их систематизировать:

На практике мы сталкивались с различными комиссиями, примерно от 2,5% до 6% и их удавалось корректировать, путем переговоров с финансовым учреждением. Помимо комиссий за эквайринг иногда банк/платежная система также устанавливают дополнительную плату за каждую транзакцию, ежемесячную комиссию за открытие и обслуживание счета, и т.п..

На что следует обратить внимание при выборе платежного провайдера по мерчант аккаунту?

Подводя итог нашего небольшого исследования, хочется сказать, что все не так сложно, как может показаться на первый взгляд.

Все требования вполне оправданы и реализуемы: сабстанс можно организовать, сайт качественно сделать, и о своем бизнесе подробно и с любовью рассказать.

Главное – это то, какие бенефиты можно получить от всего этого мероприятия (как выяснили выше, тут и расширение бизнеса и клиентуры, легкость подключения и последующей работы и пр.).

Но как выбрать надежного провайдера? Вот несколько моментов, которым, на наш взгляд, следует уделить внимание:

- Великобритания (регулирующий орган: Financial Conduct Authority, FCA),

- Кипр (Central Bank of Cyprus),

- Литва (Lithuanian Central Bank),

- Сингапур (Major Payment Institution by the Monetary Authority of Singapore, MAS) и др.;

Это самые базовые критерии, от которых стоит отталкиваться при выборе финансового провайдера.

Кроме того, мы всегда рекомендуем открывать несколько счетов, чтобы была возможность всегда переключиться с одного провайдера на другого, установив каскадинг платежей. Это же относится и к текущим счетам – всегда стоит иметь запасной вариант, особенно с учетом текущей ситуации и постоянно меняющейся политики банков, платежных провайдеров и их регуляторов.

На тему мерчантов и эквайринга можно говорить еще долго – ведь это сейчас стало так актуально! Обещаем, что мы продолжим публикацию материалов по данной теме – следите за нашими анонсами, подписывайтесь на еженедельную рассылку, записывайтесь на семинары и, конечно, приходите на личную консультацию.

Добавить комментарий