Содержание

- Обзор изменений в требованиях к подаче отчетности на Белизе

- Действующие требования законодательства по хранению первичной документации на Белизе

- Отчётный период и даты подачи отчетности на Белизе

- Освобождение от подачи отчетности

- Процесс подачи отчетности компаниями на Белизе

- Изменение в требованиях по аудиту на Белизе

- Сроки подачи и ответственность за просрочку

- Обзор изменений в требованиях к подаче отчетности на Сейшельских островах

- Что относится к бухгалтерской документации

- Когда сейшельская компания должна предоставить бухгалтерские документы?

- Что представляет собой годовой отчёт по сводным финансовым показателям (Financial summaries) и кто его должен готовить

- Предусмотрено ли освобождение от подготовки отчёта по сводным финансовым показателям?

- По каким критериям происходит классификация компании по размеру?

- Должна ли моя сейшельская компания готовить финансовую сводку?

- Нужно ли проводить аудит финансовой сводки?

- Что будет, если не готовить финансовую сводку?

- Обзор изменений в требованиях к подаче отчетности на БВО

- Нужно ли компаниям на Британских Виргинских островах готовить финансовую отчетность?

- Ведение бухгалтерского учета на Британских Виргинских островах

- Сроки и место хранения первичной документации

- Новые правила по подаче отчётности на БВО

- Штрафы за нарушение требований по хранению первичной документации и подготовке отчётности

- Так ли страшна отчётность, как её малюют?

Оффшорные компании используют по различным законным причинам, таким как оптимизация налогов, политическая и экономическая стабильность, больше возможностей для международных инвестиций, легкая передача собственности.

В зависимости от типа бизнеса оффшорная компания позволяет получить дополнительную защиту от утечки информации о компании, поскольку существуют правила, гарантирующие конфиденциальность владения компанией.

Для многих важным фактором может являться политическая и экономическая стабильности этой страны. Но, безусловно, для большинства основными преимуществами создания оффшорной компании всегда являлись 2 фактора:

- ее налоговые льготы — в зарубежных странах действуют минимальные налоговые режимы для инвесторов, желающих сохранить активы.

- минимальные требования по подготовке отчётности и обязательному аудиту.

Обзор изменений в требованиях к подаче отчетности на Белизе

С 1 января 2019 года Белиз, как и ряд других оффшорных юрисдикций, существенно изменил законодательство в отношении международных коммерческих компаний (International Business Companies, IBC). В частности, были внесены существенные изменения в закон о налоге на прибыль, устанавливающие обязанности по декларированию и уплате налога, что также создало обязанность по подготовке и подаче финансовой отчётности.

В соответствии с Belize Accounting Records (Maintenance) Act, основным нормативным правовым актом в области бухгалтерского учета и финансовой отчетности, все первичные документы и бухгалтерские записи должны храниться либо по месту регистрации компании, либо в офисе агента в Белизе, либо по решению директора компании или другой компетентной стороны они могут храниться за пределами Белиза.

Действующие требования законодательства по хранению первичной документации на Белизе

Каждое юридическое лицо должно хранить свои бухгалтерские записи в Белизе в своем зарегистрированном офисе или по адресу офиса регистрационного агента в Белизе, или в ином другом месте в пределах или за пределами Белиза, как это может быть определено его директорами или другими компетентными лицами.

Если бухгалтерские записи организации хранятся за пределами Белиза, такая организация должна предоставить своему регистрационному агенту в Белизе письменную запись физического адреса места (мест), где хранятся бухгалтерские записи, и уведомить зарегистрированного агента о любом изменение в течение четырнадцати (14) дней.

В соответствии с нормативным актом «бухгалтерские записи» включают финансовую отчётность, бухгалтерские книги, договоры и счета-фактуры, квитанции о продажах, а также иные записи и документацию, относящуюся к:

Бухгалтерские записи, которые должны храниться в соответствии с настоящим Законом, должны быть точными и надежными и должны правильно объяснять и документировать все финансовые операции, чтобы каждая финансовая операция организации могла быть правильно построена и понята, чтобы обеспечить финансовое положение организации, возможность определения субъекта с разумной точностью в любое время, а также возможность подготовки финансовой отчетности для такого субъекта.

Все бухгалтерские записи должны быть подготовлены, храниться и поддерживаться таким образом, чтобы они были легко доступны в течение разумного периода времени для выполнения любых судебных постановлений, запросов на обмен информацией, для содействия уголовному расследованию, а также для обеспечения соблюдения соответствующих законов и правил.

Если поступило сообщение о подозрительной операции или юридическому лицу известно о продолжающемся расследовании по статье за отмывания денег или другой преступной деятельности в отношении контрагента, то записи, относящиеся к такому контрагенту или операции, должны храниться до тех пор, пока не будет завершено расследование или в течение пяти лет, в зависимости от того, что наступит позже.

За нарушение требований по хранению первичной документации на ответственное лицо (директор и регистрационный агент), налагается штраф в размере не более десяти тысяч долларов, и, кроме того, могут быть отозваны свидетельство о регистрации или лицензия такого юридического лица.

Отчётный период и даты подачи отчетности на Белизе

В соответствии с требованиями законодательства, компании, признающие себя налоговыми резидентами Белиза, должны до 31 марта каждого года подать налоговую декларацию и финансовую отчётность, а также произвести оплату налоговых обязательств за прошедший календарный год.

Требования по первому отчётному периоду отличались для компаний, зарегистрированных до 16 октября 2017 года и после, а также ведущих и не ведущих соответствующую деятельность.

«Соответствующая деятельность» включает в себя:

- (a) Банковскую деятельность;

- (b) Страховую деятельность;

- (c) Деятельность по управлению фондами;

- (d) Финансовую и лизинговую деятельность;

- (e) Деятельность в качестве головной компании группы;

- (f) Деятельность по дистрибуции и услугам сервисного центра;

- (g) Судоходную деятельность;

- (h) Деятельность в качестве холдинговой компании, или если одна или несколько дочерних организаций компании занимаются одним из видов деятельности, перечисленных в подпунктах (a) - (g) выше.

- Международные коммерческие компании, зарегистрированные до 16 октября 2017 года включительно, не ведущие соответствующую деятельность и не владеющие объектами интеллектуальной собственности, получили льготу (в белизском законе этот термин звучит как «grandfathering» provisions) – первый отчётный период для таких компаний был укорочен до второго полугодия 2021 года. До 31 марта 2022 такие компании должны были отчитаться и заплатить налоги за период 01.07.2021-31.12.2021. За следующий отчётный период 01.01.2022 – 31.12.2022 необходимо будет отчитаться до 31.03.2023.

- «Grandfathering» provisions распространяются также на международные коммерческие компании, зарегистрированные до 16 октября 2017 года включительно и владеющие на эту дату объектами интеллектуальной собственности.

- Международные коммерческие компании, зарегистрированные до 16 октября 2017 года включительно, но ведущие соответствующую деятельность и/или приобретшие новые объекты интеллектуальной собственности после 17 октября 2017 года, до 31 марта 2022 года должны были отчитаться и уплатить налоги за 2 периода: 01.01.2020 -31.12.2020 и 01.01.2021 -31.12.2021. За следующий отчётный период 01.01.2022 – 31.12.2022 необходимо будет отчитаться до 31.03.2023.

- Международные коммерческие компании, зарегистрированные после 17 октября 2017 года (включительно), также обязаны были до 31 марта 2022 года отчитаться и уплатить налоги за 2 периода: 01.01.2020 -31.12.2020 и 01.01.2021 -31.12.2021. Следующий отчётный период 01.01.2022 – 31.12.2022 необходимо будет подать до 31.03.2023.

Освобождение от подачи отчетности

Согласно разъяснениям налоговой, освобождены от подачи отчётности международные коммерческие компании, которые, хотя и зарегистрированы в Белизе, но:

- не занимаются соответствующей или регулируемой деятельностью, как это определено Законом об экономическом присутствии;

- не имеют постоянного представительства в Белизе;

- являются налоговыми резидентами страны, не входящей в список юрисдикций, не сотрудничающих с Европейским Союзом по вопросам налогообложения.

Освобождённые компании, тем не менее, до 31 марта 2022 года должны были подать соответствующий информационный отчет (information return).

Информационный отчёт должен содержать следующую информацию:

- налоговым резидентом какой страны является компания;

- список акционеров с их указанием резиденства;

- список конечных бенефициарных владельцев с их указанием резиденства.

Компании освобождаются от подачи отчёта в последующие годы до момента изменений в корпоративной структуре и налоговом статусе.

Процесс подачи отчетности компаниями на Белизе

Начиная с января 2022 года, международные коммерческие компании, являющиеся налоговыми резидентами Белиза, должны подавать годовую налоговую декларацию и производить оплату налоговых обязательств в режиме онлайн, используя портал интегрированной информационной системы по доходам IRIS Belize Департамента.

К форме налоговой декларации прикладывается финансовая отчётность, подготовленная в соответствии с Международными стандартами отчётности, за подписью уполномоченного лица компании.

Для большинства компаний функцию подачи финансовой и налоговой отчётности берёт на себя регистрационный агент.

Помимо копии бухгалтерской отчётности и налоговой декларации за подписью директора, компания должна предоставить регистрационному агенту авторизационное письмо, которое уполномочивает агента произвести подачу отчётности от лица компании.

Изменение в требованиях по аудиту на Белизе

Внесённые поправки коснулись изменений в требованиях к аудиту. Международные коммерческие компании с годовой выручкой от 6 миллионов долларов США или отвечающие двум критериям из четырёх, перечисленных ниже, должны представлять финансовую отчетность, прошедшую аудит в соответствии с Международными стандартами финансовой отчетности (МСФО):

- акции компании торгуются на бирже;

- компания находится в процессе реорганизации, ликвидации или реализует все имущество на публичных торгах;

- деятельность компании регулируется Международной комиссией по финансовым услугам (International Financial Services Commission);

- компания составляет консолидированную финансовую отчетность.

Сроки подачи и ответственность за просрочку

Подача финансовой и налоговой отчётности происходит одновременно.

Срок подачи до 31 марта года следующего за отчётным периодом.

На текущий момент штраф за просрочку считается от суммы налоговых обязательств компании. Так штраф за несвоевременную подачу и уплату налога на прибыль составляет 10% от суммы налога к уплате за каждый полный или неполный месяц, в течение которого декларация не была подана, в течение максимального срока двадцати четырех месяцев.

Также пени в размере 1,5% начисляются на сумму налога к уплате, за каждый полный или неполный месяц, в течение которого налог не был уплачен.

Таким образом, на текущий момент, если налога к уплате не возникает, то штрафные санкции за просрочку в подаче финансовой и налоговой отчётности на компанию не накладываются.

Обзор изменений в требованиях к подаче отчетности на Сейшельских островах

Поправки к Закону о международных коммерческих компаниях Республики Сейшелы от 2016 г. вступили в силу уже полтора года назад - с 6 августа 2021 года.

Напомним, что закон вступил в силу ретроспективно: сейшельские компании теперь обязаны хранить бухгалтерскую документацию (accounting records keeping) за последние 7 лет деятельности компании. То есть все компании, которые на дату вступления поправок, имели активный статус, в том числе, по которым не были завершены процедуры по вычёркиванию или ликвидации, должны были привести в порядок свои бухгалтерские документы, начиная с 1 января 2015 года.

Документы должны быть предоставлены на хранение регистрационному агенту как минимум в электронном виде, чтобы они были доступны в любой момент в случае инициации проверки со стороны государственных органов.

Закон не распространяется на компании, которые были вычеркнуты или ликвидированы до 6 августа 2021.

Бухгалтерская документация, записи и финансовые отчёты для отдельных групп компаний, которые компании обязана предоставлять регистрационному агенту, не являются публичными.

Тем не менее, в целях соблюдения нового законодательства, бухгалтерские записи могут подвергаться выборочной проверки со стороны государственных органов.

Что относится к бухгалтерской документации

К бухгалтерской документации Закон в частности относит следующие документы:

- банковские выписки;

- брокерские выписки по ценным бумагам;

- выставленные и полученные инвойсы;

- кассовые чеки, квитанции – если были оплаты наличными;

- документы, устанавливающие право собственности на активы компании (к примеру, договора купли-продажи движимого и недвижимого имущества, ценных бумаг);

- контракты и договоры (к примеру, договора поставки, займа, оказания услуг);

- любая другая документация, подтверждающая сделку (к примеру, акт выполненных работ или акт взаимозачёта);

- бухгалтерские книги, оборотно-сальдовые ведомости.

Документация может храниться как в оригинале, так и в электронной форме. Если оригиналы первичных документов хранятся за пределами Сейшельских островов, то необходимо уведомить регистрационного агента о месте хранения. Адрес хранения документов указывается в соответствующей резолюции.

Когда сейшельская компания должна предоставить бухгалтерские документы?

Начиная с 1 января 2022 года все Сейшельские компании должны предоставлять свою бухгалтерскую документацию не реже 2-х раз в год: в январе за второе полугодие прошлого года и в июле - за первое полугодие текущего года по адресу регистрационного офиса на Сейшелах, таким образом:

Кроме того, все компании, за исключением холдинговых компаний с годовым оборотом менее 50 000 000 сейшельских рупий (ориентировочно 3 860 000 долларов США), должны подготовить годовой отчёт по сводным финансовым показателям (financial summary) и предоставить регистрационному агенту, в течение 6 месяцев после окончания отчётного периода.

Отчётным периодом в целях подготовки данного годового отчёта по умолчанию является календарный год. По решению совета директоров компания может изменить дату окончания отчётного периода. Директора должны уведомить регистрационного агента не позднее 14 дней после подписания соответствующей резолюции.

Что представляет собой годовой отчёт по сводным финансовым показателям (Financial summaries) и кто его должен готовить

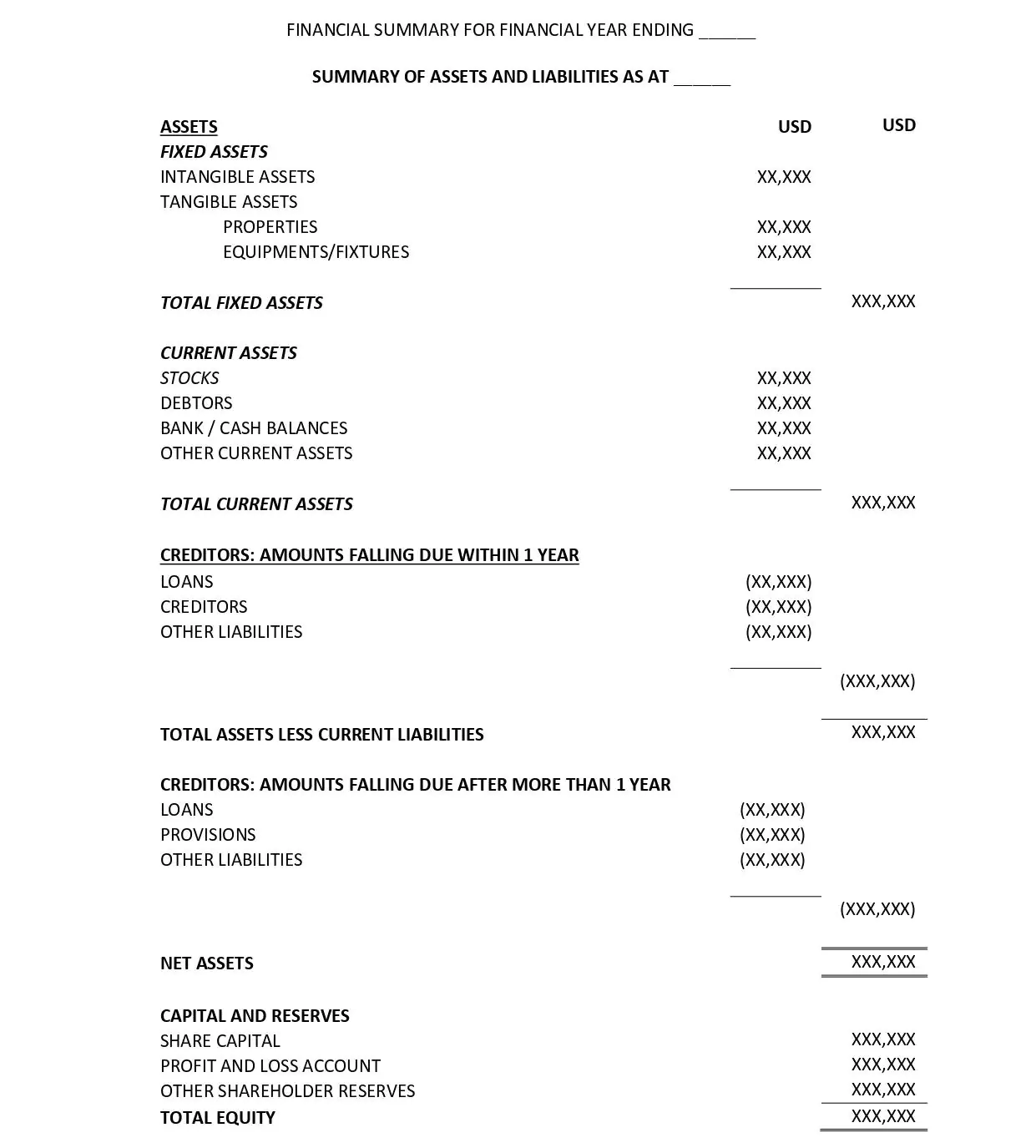

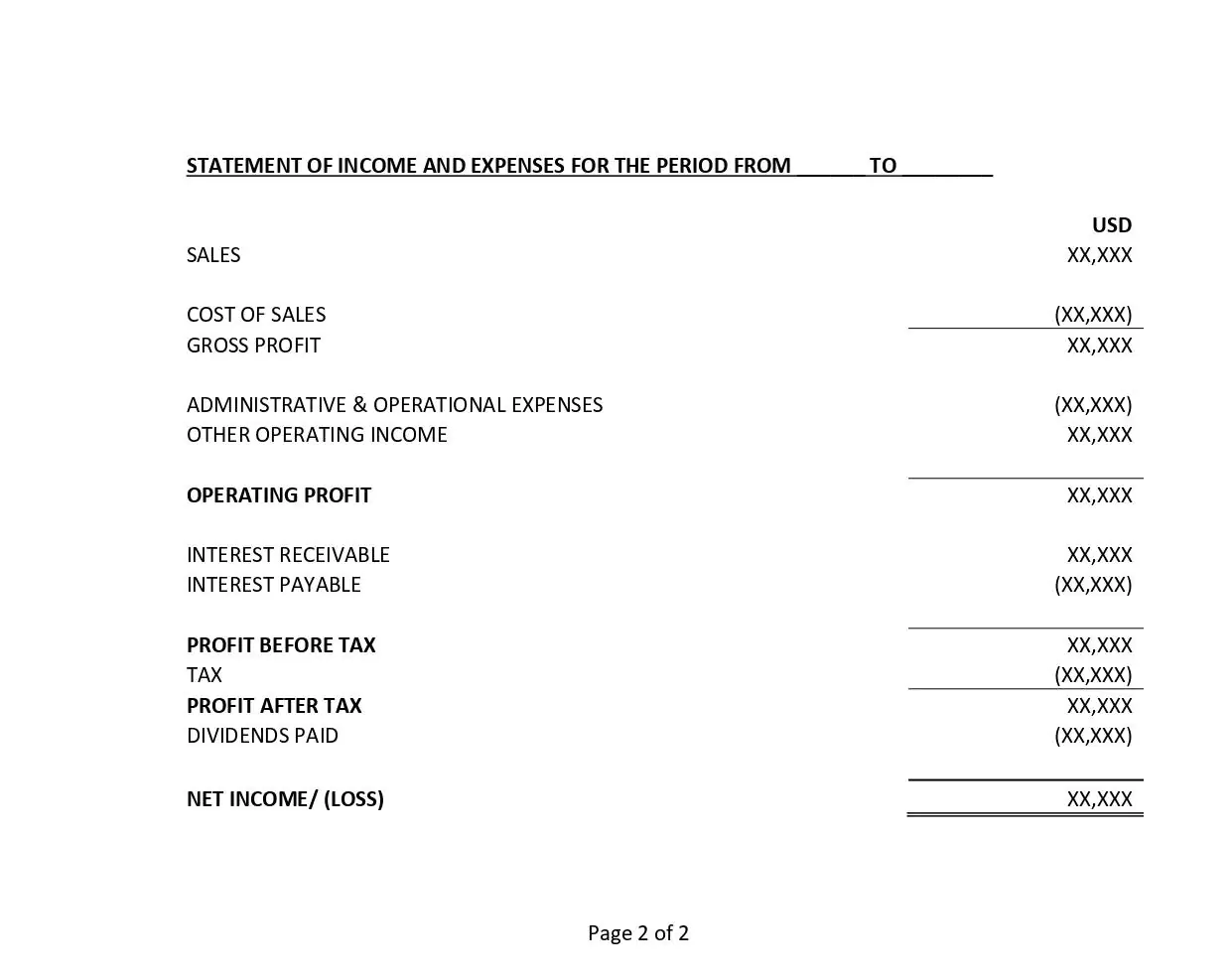

Форма годового отчёта по сводным финансовым показателям (или как его ещё называют финансовая сводка), одобренная государственными органами, представлена.

Отчёт должен быть подготовлен за период, начинающийся с 2021 года, и последующие годы.

Крайний срок подачи отчёта за 2021 г. регистрационному агенту был 30 июня 2022 года. Если по какой-то причине регистрационный агент пропустил и не запросил его по Вашей компании, то это является нарушением и в случае проверки на компанию и на агента будет наложен штраф.

Для последующих лет срок подачи также полгода с даты окончания отчётного периода, то есть финансовый отчёт за год, закончившийся 31.12.2022 необходимо подготовить до 30 июня 2023 и т. д.).

Предусмотрено ли освобождение от подготовки отчёта по сводным финансовым показателям?

Освобождение по подготовке годового отчёта по сводным финансовым показателям распространяется только на:

- «некрупные холдинговые компании» при отсутствии иного вида деятельности;

- на компании, которые в соответствии с личным уставом, решением акционеров или совета директоров, готовят финансовую отчётность (аудированную или неаудированную), при условии, что годовой отчет будет отправлен регистрационному агенту.

По каким критериям происходит классификация компании по размеру?

Не крупные компании:

- компании среднего бизнеса – ежегодный оборот между 1 млн. сейшельских рупий – 50 млн. сейшельских рупий;

- компании малого бизнеса – ежегодный оборот которых менее 1 млн. сейшельских рупий.

Крупная компания — это компания с годовым оборотом более 50 000 000 Сейшельских рупий. «Годовой оборот» бизнеса за финансовый год означает сумму общих сумм, полученных от продажи товаров, оказания услуг, владения активами и других форм дохода, включая, помимо прочего:

- a. валовые поступления от торговой деятельности, включая возмещение, полученное от продажи торговых запасов; и брутто-платежи за оказание услуг;

- b. дивиденды, проценты, роялти, арендную плату, плату за технические услуги и суммы природных ресурсов;

- c. сумму любого вознаграждения или субсидии, полученной в связи с ведением бизнеса;

- d. сумму расходов, убытков или безнадежных долгов, ранее разрешенных в качестве вычета, которые были возмещены предприятием, в том числе путем страхования, компенсации, возмещения убытков;

- e. сумму, полученную в качестве возмещения, компенсации или возмещения убытков за неисполнение арендатором обязательства по ремонту имущества предприятия;

- f. прибыль от выбытия актива, принадлежащего предприятию (т. е. вознаграждение, полученное в результате выбытия актива, за вычетом стоимости актива на момент выбытия).

Должна ли моя сейшельская компания готовить финансовую сводку?

Все компании, которые не готовят годовую финансовую отчётность и не являются некрупными холдинговыми компаниями, должны подготовить финансовую сводку, таким образом:

- Крупные холдинговые компании должны подготовить Финансовую сводку;

- Холдинговая компания, осуществляющая и другие виды деятельности, должна подготовить Финансовую сводку.

- Компания, осуществляющая торговую деятельность или занимающаяся оказанием услуг, должна подготовить финансовую сводку независимо от порога.

- Компания, торгующая ценными бумагами на бирже, должна подготовить финансовую сводку независимо от порога.

- Нулевые компании также обязаны подготовить финансовую сводку (соответственно это будет сводка с нулевыми показателями!).

Если компания соответствует критериям «крупной компании» в течение года для подготовки финансовой сводки, компания также должна подготовить свою финансовую сводку на 2 последовательных финансовых года, независимо от того, будет ли достигнут порог для «крупной компании» в эти последовательные финансовые годы. То есть, если компания является крупной по итогам 2022 года, то она также должна подготовить прогнозные сводные данные за 2023 и 2024 годы.

Нужно ли проводить аудит финансовой сводки?

Внесённые поправки не коснулись требований по аудиту. Согласно Закону Сейшельских островов о международных коммерческих компаниях, назначение аудитора и аудиторская проверка не являются обязательными для международных коммерческих компаний, зарегистрированных на острове вне зависимости от показателей финансово-хозяйственной деятельности.

Что будет, если не готовить финансовую сводку?

За неисполнение требований по ведению бухгалтерского учета на Сейшельских островах предусмотрен штраф в размере от 2 000 до 10 000 долларов США.

Уровень применимого штрафа определяется в каждом конкретном случае в зависимости от серьезности выявленного несоблюдения. Например, если большая часть бухгалтерских записей будет доступна, то размер штрафа будет в более низком диапазоне.

С февраля 2022 года Регистратор Сейшельских островов инициирует в произвольном порядке выездные проверки, чтобы убедиться, что юридические лица и регистрационные агенты на Сейшельских островах соблюдают новые требования в отношении бухгалтерской документации. В случае выявления сознательного нарушения требований законодательства, помимо штрафных санкций, которые будут наложены на саму компанию, дополнительный штраф в размере от 2 000 до 10 000 долларов США будет наложен и на директора компании.

Обзор изменений в требованиях к подаче отчетности на БВО

Нужно ли компаниям на Британских Виргинских островах готовить финансовую отчетность?

Несмотря на вступление в силу ещё 1 января 2019 закона об экономическом присутствии, требования к отчётности для большинства коммерческих компаний на текущую дату оставались привычными для их владельцев - компании, занимающиеся нерегулируемой детальностью, по-прежнему не были обязаны подавать финансовую отчётность или иные формы отчётностей в государственные органы.

В августе 2022 года в Закон о коммерческих компаниях БВО были внесены поправки, которые потребуют от большинства международных коммерческих компаний Британских Виргинских островов представлять годовой финансовый отчет (financial return) своему регистрационному агенту через девять месяцев после окончания отчётного года.

Шаблон отчёта еще не выпущен, однако ожидается, что он будет включать отчет о финансовых результатах (отчёт о прибылях и убытках) и отчёт о финансовом положении (бухгалтерский баланс), но не потребует аудита. Новый закон вступил в силу 01 января 2023 года.

Ведение бухгалтерского учета на Британских Виргинских островах

Для многих собственников отсутствие требований по подаче отчётности было равнозначно отсутствию требования по ведению бухгалтерских записей. Тем не менее, и до поправок все компании Британских Виргинских островов должны были вести учётные записи и соответствующую документацию.

Закон не содержал требований по форме учётных записей, которые могли быть любым документом, который «объясняет» финансовые операции Компании. Такими записями могут быть, помимо прочего, счета-фактуры, банковские выписки, соглашения и любые другие документы, имеющие значение для бухгалтерского учета.

Сроки и место хранения первичной документации

Изменений в законодательстве в части сроков и места хранения не произошло.

Документация может храниться в любом месте по всему миру, но регистрационный агент компании должен знать адрес хранения документации и ответственное лицо за хранение данной документации.

При смене места хранения или ответственного лица компания должна предоставить зарегистрированному агенту новый адрес и данные нового ответственного лица в течение 14 дней после смены.

Документы необходимо хранить в течение 5 лет с момента совершения сделки, к которой они относятся.

Новые правила по подаче отчётности на БВО

- С отчётного периода, начинающегося после 1 января 2023, компания будет должна каждый год подавать финансовый отчет (именуемый в этом далее «годовой отчет») своему зарегистрированному агенту.

- Годовой отчет должен:

- быть подан в течение 9 месяцев после окончания года, к которому относится годовой отчет; и

- содержать такую информацию и быть в такой форме, которую Комиссия может предписать приказом, опубликованным на Интернет-сайте.

- Если зарегистрированный агент получает годовой отчет в соответствии с подразделом (1), он должен:

- по запросу Комиссии или любого другого компетентного органа предоставить копию годового отчета; и

- хранить годовой отчёт в течение не менее 5 лет с даты прекращения деятельности в качестве зарегистрированного агента компании.

- Если компания не подает свой годовой отчет в соответствии с требованиями подраздела (1), зарегистрированный агент должен не позднее чем через 30 дней после наступления срока подачи годового отчета уведомить об этом Регистратора в письменной форме, указав:

- название компании;

- год, к которому относится годовой доход; и

- последний раз, когда компания подавала свой годовой отчет.

- Новые правила не применяются:

- к компаниям, зарегистрированным на бирже;

- к компаниям, которые регулируются законодательством о финансовых услугах и предоставляют финансовые отчеты Комиссии в соответствии с требованиями законодательства о финансовых услугах; и

- к регулируемым и публичным компаниям, которые подают годовую отчётность в Департамент внутренних доходов.

- Если компания является частью группы компаний, которая подготавливает и ведет консолидированную отчетность, для целей подразделов (1) и (2) достаточно:

- подать консолидированную отчетность группы, если консолидированная отчетность раскрывает отчётность самой компании; или

- в случае консолидации более чем одной дочерней компании, действовать в соответствии с параграфом (6.1.) или подать годовой отчёт по каждой компании группы.

- По умолчанию для целей подразделов (1) и (2) годовой отчёт относится к календарному году или, по решению уполномоченных лиц, период может быть изменён. Таким образом, для отчётного периода 01.01.2023 г. – 31.12.2023 г. годовой отчёт должен быть подан агенту до 30.09.2024 г.

Штрафы за нарушение требований по хранению первичной документации и подготовке отчётности

- Законом о коммерческих компаниях предусмотрен штраф в размере 50 000 USD за невыполнение требований по хранению бухгалтерских записей и первичной документации. В случаях международных запросов в соответствии с соглашениями Британских Виргинских островов (БВО/BVI) об обмене налоговой информацией, непредставление бухгалтерских записей и первичной документации могут привести к штрафу до 100 000 USD, а также к лишению свободы на срок до 5 лет.

- Компания, которая не подает годовой отчет в течение периода, указанного в подразделе (2)(2.1.), подлежит следующим штрафам:

- за первый месяц или его часть после подачи годового отчета штраф составляет 300 долларов США; и

- за каждый месяц или его часть после первого месяца, указанного в подпункте (2.1.), штраф составляет 200 долларов США, но не более 5000 долларов США.

Если компания подлежит максимальному штрафу, указанному в подпункте (2)(2.2.), и не подала годовой отчет, Регистратор может вычеркнуть название компании из списка.

3. Если зарегистрированный агент не выполняет требование по хранению годового отчёта, предоставлению его по требованию Регистратора или иных уполномоченных органов, а также уведомлению Регистратора в письменной форме о непредставлении компанией годового отчёта, он совершает правонарушение и подлежит наказанию в виде штрафа в размере 3 000 долларов США.

Так ли страшна отчётность, как её малюют?

В современном мире подготовка отчётности является непосредственным условием функционирования компании.

Если ранее трудно было представить, что по оффшорным компаниям может понадобиться отчётность, а про аудит не шло даже речи, то уже сегодня отсутствие отчётности воспринимается как редкий случай – это давно перестало быть модным.

Наличие аудированной или неаудированной отчётности позволяет не только закрыть требования местного законодательства, но и закрывает следующие два существенных блока:

- Продолжение обслуживания банковского счета/открытие нового;

- Отчетность для целей КИК по месту налогового резидентства собственников компании.

Основные тренды последних лет:

- Прозрачная структура владения компании;

- Реальный офис;

- Прозрачная деятельность компании, подтверждённая годовой отчётностью;

- Автоматический обмен налоговой информации.

Будьте в тренде – начните с грамотно составленной отчётности.

Добавить комментарий