Содержание

- Мировой финансовый кризис

- В погоне за транспарентностью

- Эпидемия банковских «сливов»

- FATCA (Foreign Account Tax Compliance Act)

- Минимальный порог установлен

- СОБЫТИЕ ОДИН. Кипрский Кризис. Стрижка банковских депозитов

- СОБЫТИЕ ДВА. ВирджиЛикс – слив в интернет базы данных по 120 000 компаниям, зарегистрированным на Британских Виргинских Островах

- СОБЫТИЕ ТРИ. «Охота на номиналов» в Великобритании

Подходит к концу 2013 год, один из самых тяжелых в истории оффшорной индустрии. По кому-то он прошелся паровым катком тяжелейших финансовых потерь, запомнившихся еще более тягостным ощущением бессилия и униженности...

Кто-то почувствовал ледяное дыхание страха утраты конфиденциальности, когда информация, считавшаяся секретной, и доступ к которой был не просто ограничен, а почти невозможен, в одночасье стала доступна каждому пользователю всемирной сети...

Кто-то ничего не заметил. Однако, мина замедленного действия запущена, обратный отсчет пошел. Взрыв неминуем. Кому-то он принесет неожиданные убытки, кому-то разоблачение. Рано или поздно, но это коснется каждого.

О чем это я? Проницательный читатель уже понял. Для всех оставшихся - настоящая статья.

Перед тем как мы перейдем к разбору трех знаковых событий года и анализу их последствий (как общеизвестных, так и скрытых от всеобщего внимания) обратимся к информационному и событийному фону, предшествующему и определившему наступление этих событий.

Мировой финансовый кризис

Под номером НОЛЬ я бы поместил такое длящееся и всем известное событие, как мировой финансовый кризис, значение которого обычно умалчивается, последствия которого не афишируются, и который проявляет себя через самые неожиданные отрасли, в том числе и ту, которую мы обсуждаем.

Не будем углубляться в экономические дебри, это не наша тема, отмечу лишь очевидный факт, что борьба с индустрией налоговой оптимизации обостряется, когда налоговые поступления в государственные бюджеты падают, и политики набирают электоральные баллы на обнародовании "оффшорных злоупотреблений" своих оппонентов.

Что обеспечивает возможности "стран золотого миллиарда" получать информацию из "закрытых" оффшорных территорий, от "суперсекретных оффшорных банков"? Широкая сеть межгосударственных, часто межведомственных, соглашений об обмене налоговой информацией - TIEA (Tax Information Exchange Agreements).

В погоне за транспарентностью

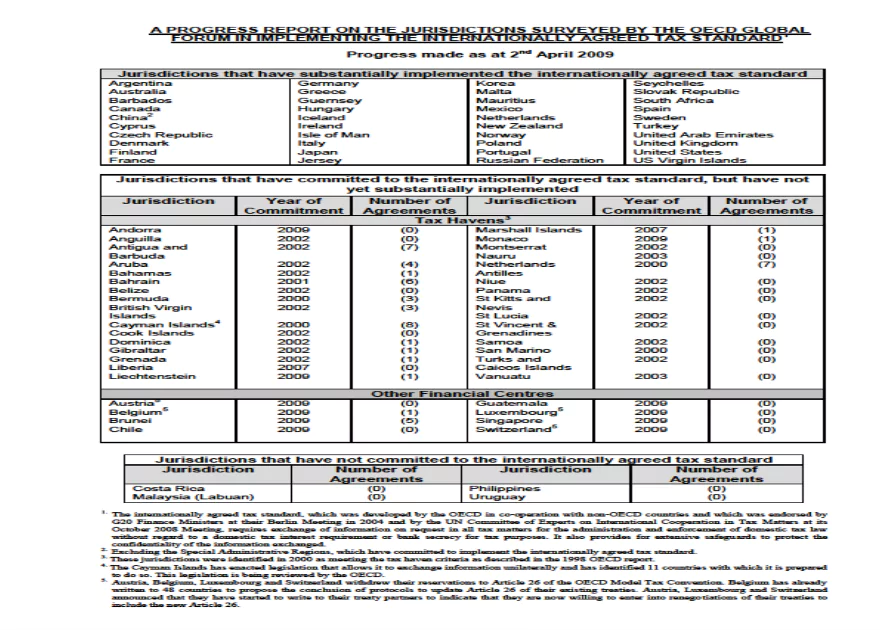

В самом начале января 2009 года Организация Экономического Содействия и Развития (OECD) обнародовала свой очередной "черный список" стран, не соответствующих вновь определенным критериям "благонадежных государств". На этот раз, критерием для занесения в данный перечень являлось недостаточное число соглашений об обмене налоговой информацией. Таковых у стран, желающих быть исключенным из «черного списка», должно быть заключено более 8.

Таким образом, первый этап мирового финансового кризиса совпал с последним этапом гонки за транспарентностью. Уже через три месяца, в апреле 2009 года, 40 государств были признаны транспарентными, еще почти 40 сообщили о своем желании в установленные сроки дозаключить необходимое количество соглашений об обмене информацией, чтобы и они были признаны лояльными по отношению к данному требованию со стороны международных организаций.

Причем, ряд государств, например, Лихтенштейн, заключил минимально-необходимое количество соглашений, а другие страны, в том числе те, что еще совсем недавно считались оплотом конфиденциальности, например, Британские Виргинские Острова, не знают меры в своем стремлении оказаться лояльными требованиям OECD. Так, если у БВО в 2002 году существовало лишь одно подобное соглашение (кстати, отнюдь не с США, как вы могли подумать, а ... со Швейцарией!), то в 2013 уже 25!

Однако не стоит бросаться в крайности (политические и географические) в поисках территорий, которые пока еще не вполне подчиняются мировым «юридическим жандармам». Если удалось (как Вам кажется) отыскать «остров конфиденциальности», то в самое ближайшее время он будет «колонизирован» и последует мировому тренду прозрачности. В самое ближайшее время транспарентность догонит каждого!

Эпидемия банковских «сливов»

Однако, не одними лишь правовыми методами информация становится доступной государственным органам, всплывает в средствах массовой информации, оказывается достоянием общественности. Батальон помощников доступен носителю конфиденциальной информации. Здесь и спецслужбы, и журналисты, и хакеры.

В феврале 2008 года компьютерщик Лихтенштейнского банка LGT Хенрик Кибер передает немецким спецслужбам информацию о вкладчиках банка, за что получает гонорар в размере 4.2 миллиона евро и защиту в третьей стране. Эта история, а также неслыханное вознаграждение, вызвали волну утечек конфиденциальной информации по всему миру.

В первую очередь эпидемия затронула крупнейшие банковские институты мира, преимущественно швейцарские, такие как UBS, Credit Swiss, HSBC (Geneva branch). Однако оказались скомпрометированы и банки рангом ниже, например, Julius Baer.

В результате этой акции банки Швейцарии, Лихтенштейна, Австрии и ряда других европейских стран полностью потеряли для себя рынки стран Центральной, Западной Европы и США, устремив свои взгляды в Азию, Южную Америку и страны – бывшие республики СССР

Прокатившись по странам Европы, от Греции до Скандинавии, волна банковских разоблачений схлынула с тем, чтобы возродиться вновь, и через пять лет обрушиться с новой силой уже на другую индустрию оффшорного бизнеса, и тогда под ударом окажется уже весь мир – от Китая до России. И информация будет просто выложена интернет на всеобщее обозрение.

FATCA (Foreign Account Tax Compliance Act)

Тем временем, самый системный и последовательный борец за «налоговую чистоту рядов» среди своих граждан, Соединенные Штаты Америки, подходят к проблеме транспарентности еще более радикально. Осознавая, что их запросы о истребовании информации о вкладах американских граждан за рубежом могут входить в противоречие с национальным законодательством о банковской тайне, США в марте 2010 года принимает Foreign Account Tax Compliance Act, в котором устанавливает стандарт обмена информацией, по которому финансовые институты, банки (!) стран - подписантов межправительственных соглашений о применении FATCA – стандартов, обязуются предоставлять информацию напрямую (!) в налоговое ведомство США (US Inland Revenue).

На конец 2013 года межгосударственные соглашения о применении FATCA подписали 15 государств: Великобритания, Венгрия, Германия, Дания, Ирландия, Испания, Италия, Каймановы Острова, Коста-Рика, Мексика, Норвегия, Франция, Швейцария, Южная Африка, Япония.

Да, среди стран-подписантов пока еще нет Латвии, Литвы, Эстонии и Кипра. Но Вы верите, что эти «стойкие борцы» продержаться более двух лет?

Минимальный порог установлен

Однако, мировая информационная прозрачность и межгосударственный обмен налоговой информацией – не единственное (хотя и основное) направление наступления на «оффшорные рубежи» со стороны фискальных органов стран «золотого миллиарда». Есть еще один, самый очевидный фактор – очевидный критерий налоговой конкуренции, который определяет допустимый уровень, за которым начинается вредоносная налоговая политика. Это ставка налога на прибыль для юридических лиц.

В 2010 году старейшее оффшорное государство Европы сдалось: с 1 января 2011 года в Лихтенштейне вводится налог на прибыль для юридических лиц - 12.5%. Эта ставка уже несколько лет существует в Ирландии (после введения единого налога на прибыль в 25% в 1999 году Зеленый остров ежегодно уменьшал ставку, пока та не достигла уровня 12.5%), и после весенних событий на Кипре ставка налога на прибыль была поднята с 10% на 2.5% и зафиксирована на том же уровне.

Да, ставка VAT в Европе (самом собираемом налоге) может розниться в два раза, ставки по DTA по разным видам дохода отличаются в три раза, withholding tax может отсутствовать, а может составлять 35%, и, тем не менее, налог на прибыль юридических лиц должен быть ограничен минимальной ставкой 12.5%

СОБЫТИЕ ОДИН. Кипрский Кризис. Стрижка банковских депозитов

В субботу 16 марта 2013 года на очередном совещании Евро группы было принято решение ввести единовременный налог на все банковские вклады в банках республики. Однако Парламент Кипра не принял предложенную меру. В итоге, после нескольких раундов переговоров глав государства с Россией и Тройкой было принято еще более тяжелое решение, в соответствии с которым вкладчики банка Cyprus Popular Bank теряют все свои вклады, превышающие 100 000 Евро, а вкладчики Bank of Cyprus теряют около 40% своих вкладов.

Последствия

Не имеющий аналогов в послевоенной истории Западной Европы факт удержания и дальнейшей конфискации средств вкладчиков, своей беспрецедентностью, социальным и национальным протекционизмом затмил реальные и в долгой перспективе более значимые последствия этого драматического события.

В октябре 2012 года, когда до кипрских событий оставалось еще почти полгода, Европейский Центральный Банк презентовал Директиву (Bank Recovery and Resolution Directive (BRRD)), в которой утверждаются новые принципы оказания финансовой помощи банковским институтам, испытывающим трудности. Практика рефинансирования долгов за счет средств ЕЦБ, имевшая место во время первой волны кризиса, прекращается. Совсем иной способ «финансового оздоровления проблемных банковских институтов» становится приоритетным. Лозунг “Спасение утопающих – дело рук самих утопающих” как нельзя лучше описывает подход к решению финансовых проблем. Компенсация убытков банка будет происходить из средств акционеров кредиторов вкладчиков. Размер компенсации составляет от 8% до 20% (применимую ставку устанавливает государство)

Данная модель преодоления финансового кризиса была «успешно апробирована» на Кипре. После внесения определенных регламентов и ограничений Директива (BRRD) была одобрена министрами финансов стран Евросоюза и взят курс на ее принятие Европарламентом (в первом чтении) еще до конца 2013 года.

Инкорпорация (BRRD) в национальные законодательства европейских государств должна произойти в течение следующих четырех лет (до 2018 года).

Таким образом, «кипрская стрижка депозитов», которая этой весной повергла в шок бизнес-сообщества Европы, а в России была воспринята предпринимателями как персональное унижение, уже через несколько лет будет считаться нормой и расцениваться как «традиции делового оборота».

СОБЫТИЕ ДВА. ВирджиЛикс – слив в интернет базы данных по 120 000 компаниям, зарегистрированным на Британских Виргинских Островах

В апреле 2013 года, через две недели, после окончания «кипрских банковских каникул» Международный консорциум журналистов расследователей (ICIJ - The International Consortium of Investigative Journalists) опубликовал в интернете данные по 100 000 компаниям, зарегистрированным на Британских Виргинских Островах.

Утечка информации произошла, скорее всего, вследствие взлома компьютерной сети двух крупных зарегистрированных агентов на БВО - Portcullis TrustNet Group (компания, работающая на азиатском рынке и ориентированная, как правило, на клиентов из этого региона) и Commonwealth Trust Limited (компания, чей значительный оборот – до 50%, приходился на клиентов из России, Украины, Белоруссии и Казахстана). Таким образом, в сети оказалась информация по 25 000 компаний, зарегистрированных для клиентов из стран СНГ. Информация касалась компаний, зарегистрированных в период с 1999 по 2008 год. Причем, в случаях, когда клиентами был использован номинальный сервис, информация о бенефициарах / реальных директорах в базе отсутствовала. База данных мгновенно привлекла к себе внимание СМИ и стала предметом анализа материалов для разоблачений среди публичных фигур российской и европейской политики. В течение месяца информационный шум относительно улегся, однако, база данных продолжает оставаться свободной для доступа со стороны самого широкого круга интересантов.

Последствия

И опять, второй раз за год мы сталкиваемся с событием, до сих пор не случавшемся в истории оффшорной индустрии. На уникальность ситуации указывают два фактора: 1) масштаб утечки и 2) безвозмездность обнародования конфиденциальной информации. И если чудовищный объем «слива» еще может быть объяснен доступностью цифровых технологий в наш продвинутый век, то отсутствие попыток заработать на конфиденциальной информации (как это было проделано неоднократно во время «эпидемии банковских сливов») указывает на совсем другие цели «злоумышленников». Цели, которые играют на руку политикам, ратующим за прекращение «вредоносной налоговой конкуренции» со стороны оффшорных территорий.

20 мая 2013 года в преддверии саммита G8 премьер-министр Великобритании Дэвид Кэмерон направил главам десяти британских территорий (Ангилья, Бермуды, Британские Виргинские острова, Каймановы острова, Гибралтар, Монтсеррат, Теркс и Кайкос) и коронных владений (остров Мэн, Джерси и Гернси) письма с призывом утвердить планы действий по гармонизации законодательства в соответствии с новыми стандартами информационного обмена (опять транспарентность!).

Но на этот раз, стандарт сотрудничества в отношении «преследования и борьбы с налоговыми злоупотреблениями и агрессивным налоговым планированием» требует реализацию автоматического налогового обмена. От кого? От оффшорных территорий? О каких налогах может идти речь в Ангилье, Британских Виргинских Островах, Монтсеррате и Текс и Кайкосе? Какой информацией предлагается обмениваться оффшорным государствам, если налоговая (да и любая другая отчетность) в этих странах отменена?

Вот здесь и начинается самое интересное! Оффшорным территориям предлагается, действуя через лицензированных зарегистрированных агентов, обязать предпринимателей, использующих оффшорные компании, готовить финансовую отчетность. В противном случае агент имеет право отказать в продлении компании.

Таким образом, то, что являлось основным достоинством оффшорной компании – освобождение от «бухгалтерского ярма» - может перестать работать и тем самым заставить тысячи и тысячи клиентов отвернуться от столь удобного инструмента.

Любопытно, что обязательства компаний готовить финансовую отчетность (однако, не подавая ее) уже давно (на БВО с 2004 года) присутствовали в законодательствах многих оффшорных территорий. Однако это требование существовало как «спящая норма», исполнение которой не требовалось до поры до времени. Это время пришло!

СОБЫТИЕ ТРИ. «Охота на номиналов» в Великобритании

В ноябре - декабре 2012 года, несколько ведущих СМИ Великобритании (среди которых The Guardian и BBC) провели серию расследований и опубликовали несколько статей и телерепортажей (в том числе со съемками скрытой камерой), целью которых были компании и физические лица (в основном, граждане Великобритании), оказывающие услуги номинальных директоров и акционеров. В итоге, индустрии номинальных услуг был нанесен значительный урон. Несколько компаний прекратило свою деятельность, ряд директоров-физических лиц, напуганных возможными преследованиями, подали в отставку, двое директоров, действующих без лицензии, были привлечены к административной ответственности и в качестве обеспечительной меры были арестованы.

Последствия

Представители трастовой индустрии Великобритании давно «имели зуб» на «профессиональных директоров», оказывающих услуги номинального сервиса по демпинговым ценам и, как правило, не уделяющих должного внимания вопросам Due Diligence. Чего не скажешь о конечных клиентах и сервис-провайдерах из всех(!) без исключения юрисдикций. Именно вследствие нетребовательности и дешевизны своих услуг институт номинального сервиса стал неотъемлемой чертой оффшорной индустрии, а число директорств самых «раскрученных» из номиналов к концу 90-х годов достигало нескольких десятков тысяч!

Ключевое место на мировом рынке номинального сервиса всегда занимал Сарк. Остров, входящий в группу Норманнских островов, расположенных к западу от побережья Франции, с населением в 550 человек, являясь последним феодальным государством Европы, издавна имел архаичную систему налогообложения, которая и позволяла минимум половине жителей острова в конце 80х-90х годов в той или иной мере оказывать номинальные услуги для мировой оффшорной индустрии.

В 1999 году судебное разбирательство в Великобритании по делу о мошенничестве с использованием оффшорной компании, где директором числился один из номиналов, Сарк оказался в центре скандала. Истинный злоумышленник, действовавший по доверенности, оказался осужден, номинал, дисквалифицирован как директор, а на Сарке был введен режим лицензирования фидуциарной деятельности, аналогичный трастовому законодательству в Великобритании.

Жители острова, активно вовлеченные в номинальный бизнес, не захотевшие лицензироваться в соответствии с жесткими рамками английского трастового права и подпадать под регулирование финансовой комиссии острова Гернси, в юрисдикцию которого попадает Сарк, покинули остров, «разбежавшись по всему миру» в поисках государств, где регулирование мягче или отсутствует вовсе. Так, в течение следующих 15 лет английские номиналы, «сбежавшие с Сарка», вели свою деятельности с Кипра, ОАЭ, Нэвиса, Маврикия, Южной Африки и др.

Масштаб их деятельности был таков, что при подписании договоров между двумя оффшорными компаниями имело смысл проверять директоров компаний, сторон по договору – имена вполне могли совпадать. В конце концов, это все привело к событиям, о которых говорилось выше.

Одним из следствий данного скандала явился проект изменений в корпоративном законодательстве Великобритании, обсуждения которого в парламенте были завершены 18 сентября 2013 года, и который должен быть принят (возможно, не в текущей редакции) действующим парламентом, то есть к 2015 году.

Среди предложений по изменению законодательства следующие:

- введение единого публичного реестра бенефициарных собственников;

- раскрытие факта использования «теневых директоров» (>50);

- недопустимость использования корпоративных директоров.

Если из трех приведенных выше предложений будет принято хотя бы одно первое, это приведет к такому перевороту в индустрии, поставив вне закона одних и сделав бессмысленным бизнес других игроков, что думать о последствиях просто страшно.

Интересно, что не одна лишь Великобритания задумывается о столь рисковом шаге, как введение публичного реестра бенефициаров: Осенью 2013 все профучастники рынка трастовых услуг на Британских Виргинских островах получили рассылку от СРО зарегистрированных агентов с настоятельной рекомендацией принять обсуждение инициативы местного регулятора (FSC BVI) о введении реестра бенефициаров. «Beneficial Ownership Consultation Paper» и в настоящее время лежит на главной(!) странице регулятора.

Конечно, в этом предложении чувствуется влияние Даунинг стрит, и это еще большой вопрос, будет ли принято данное предложение, особенно в виду крайней озабоченности профессионального сообщества, однако, сама постановка на обсуждение столь неоднозначной темы в самой популярной территории оффшорного мира позволяет судить о направлении мысли мирового «глобального правотворца».

ИСТОЧНИКИ:

DIRECTIVE OF THE EUROPEAN PARLIAMENT AND OF THE COUNCIL establishing a framework for the recovery and resolution of credit institutions and investment firms and amending Council Directives 77/91/EEC and 82/891/EC, Directives 2001/24/EC, 2002/47/EC, 2004/25/EC, 2005/56/EC, 2007/36/EC and 2011/35/EC and Regulation (EU) No 1093/2010

Статья 2(49) General Approach

Статья 38(2) General Approach

Статья 7 Directive 94/19/EC в редакции Directive 2009/14/EC of the European Parliament and of the Council of 11 March 2009 amending Directive 94/19/EC on deposit-guarantee schemes as regards the coverage level and the payout delay

Пункт 52 преамбулы General Approach

Patrick Wintour and Nicholas Watt. Tax secrecy to be swept away, says David Cameron. The Guardian, 15 June 2013

Patrick Wintour and Nicholas Watt. David Cameron: 'G8 summit is a chance to recover national self-confidence'. The Guardian, 14 June 2013

G8 2013: Concrete action agreed on tax transparency, UK Cabinet Office, Announcements, 17 June 2013

G8: PM writes to crown dependency leaders, UK Cabinet Office, Announcements, 20 May 2013

Vanessa Houlder. UK offshore financial centers pressed on transparency. Financial Times, May 20, 2013

Proposal for a Directive on the prevention of the use of the financial system for the purpose of money laundering and terrorist financing

International Standards on Combating Money Laundering and the Financing of Terrorism & Proliferation - the FATF Recommendations

ЗАКОН БРИТАНСКИХ ВИРГИНСКИХ ОСТРОВОВ О КОММЕРЧЕСКИХ КОМПАНИЯХ, 2004 (с поправками от 2009 года) Пункты 98.(1) и (2)

Добавить комментарий