VAT номер компании в ЕС

Публикация

Вопросы европейского НДС, а также связанные с ним вопросы по получению VAT номера, очень часто возникают у предпринимателей, осуществляющих экспортно-импортные поставки товаров как внутри ЕС, так и за его пределы, а также при оказании услуг клиентам на территории ЕС.

Содержание

- Так что же такое VAT номер?

- Что представляет собой VAT номер? Применяется ли один и тот же номер НДС для всех стран ЕС?

- Чем VAT номер отличается от других налоговых идентификационных номеров?

- В каких случаях компания должна получать VAT номер в ЕС?

- Получение VAT номера в зависимости от вида деятельности компании

- Упрощенная регистрация по НДС – система одного окна (mini one stop station – MOSS)

- Ставки по НДС в странах ЕС

- Нужно ли запрашивать VAT номер у контрагента? И зачем его проверять до заключения сделки?

- А что же в отношении Великобритании?

Помимо классической реализации товаров через розничные точки, сегодня большую популярность набирают интернет-магазины: когда товары находятся на складе в одной стране, при этом после оформления заказа через сайт товар направляется непосредственно потребителю, который может находиться в любой другой стране ЕС или за его пределами.

Не меньшей популярностью сегодня могут похвастаться и интернет услуги: сайты знакомств, образовательные интернет-площадки, сайты, предоставляющие видео-, аудио- и фотоконтент, электронные площадки, на которых пользователи имеют возможность найти друг друга и согласовать условия по оказанию логистических услуг, поиску специалистов и многое другое.

При этом практически во всех перечисленных выше случаях будут возникать обязательства по расчету и уплате НДС, соответственно появится необходимость в получении VAT номера. Многие предприниматели сталкиваются с определенными сложностями при регистрации в качестве плательщика НДС (получении VAT номера), ведь, несмотря на гармонизированные правила НДС в ЕС, каждая отдельная страна имеет свои местные требования к регистрации по НДС и свои внутренние ставки.

Так что же такое VAT номер?

Value Added Tax Identification Number (VAT или, как его еще иногда называют, VATIN) – это уникальный номер, который идентифицирует налогооблагаемое лицо (бизнес) или необлагаемое налогом юридическое лицо, зарегистрированное в качестве плательщика НДС.

Таким образом, VAT номер необходим в том случае, когда деятельность связана с начислением и уплатой НДС.

Следует напомнить, что НДС – это косвенный налог, налог на потребление. Он применяется к более или менее всем товарам и услугам, покупаемым или приобретаемым для использования или потребления.

Что представляет собой VAT номер? Применяется ли один и тот же номер НДС для всех стран ЕС?

Нет. Каждая страна ЕС выдает свой собственный национальный номер плательщика НДС.

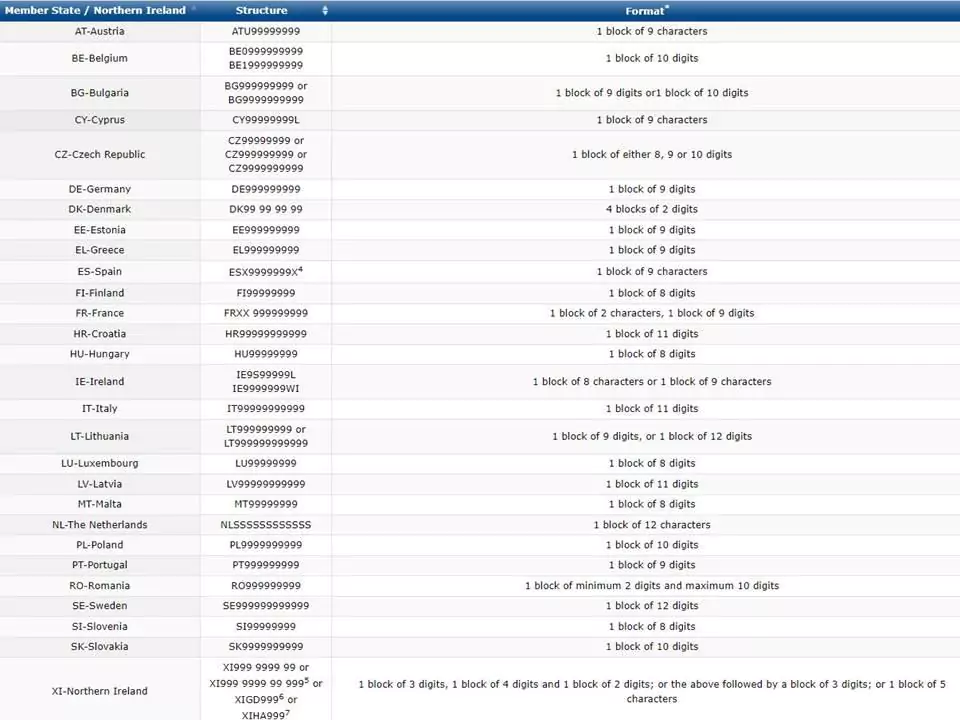

VAT номера в странах ЕС различаются в зависимости от страны, в которой налогоплательщик регистрируется в качестве плательщика НДС. VAT номер обычно состоит из 2 букв, обозначающих государство, и кода, состоящего из 8 – 12 цифр.

Ниже приведены примеры VAT номеров по странам-членам ЕС.

Чем VAT номер отличается от других налоговых идентификационных номеров?

Не стоит путать такие понятия как идентификационный номер (Tax Identification Code – TIC или Tax Identification Number – TIN) и VAT номер налогоплательщика.

TIN номер присваивается однократно при регистрации юридического лица. Это один из основных реквизитов, который используется в разных документах, таких как счета-фактуры, платежные поручения (налоги и страховые взносы), заявления и документы в налоговую инспекцию.

VAT номер, в свою очередь, необходим только в том случае, если юридическое лицо подпадает под требования регистрации для целей уплаты НДС.

Налоговый идентификационный номер (TIN) на Кипре состоит из 8 цифр и 1 буквы, в то время как VAT номер состоит из 2х букв 8 цифр и еще 1 буквы, что в целом несложно перепутать.

Кроме того, если налогоплательщик ведет внешнеэкономическую деятельность на территории ЕС, то он также столкнется с таким понятием как EORI номер, который необходим для прохождения таможни.

EORI – это уникальный номер (код) идентификации субъекта предпринимательской деятельности Европейского Союза в единой централизованной базе данных предприятий, которые ведут внешнеэкономическую деятельность на территории ЕС.

EORI номер представлен 2 буквами, обозначающими государство, 10 цифрами и снова 5 буквами. Например: UA1234567890ASDFG.

В каких случаях компания должна получать VAT номер в ЕС?

Иностранные компании, как из ЕС, так и не входящие в зону ЕС, могут работать в любой стране ЕС без необходимости формирования местных компаний и филиалов, зарегистрировавшись в качестве плательщика НДС.

Если юридическое лицо, осуществляющее хозяйственную деятельность в ЕС, поставляет товары или услуги другому юридическому или физическому лицу, то такое юридическое лицо в зависимости от конкретных обстоятельств может/обязано зарегистрироваться в местных налоговых органах, взимать налог с покупателей и подавать отчетность по НДС.

Кроме того, страны ЕС самостоятельно устанавливают размер порогового значения и сроки, необходимые для регистрации в качестве плательщика НДС.

Отдельные пороговые значения могут быть предусмотрены для дистанционных продаж при приобретении товаров и услуг между странами ЕС.

Примеры порогов в некоторых странах ЕС, при достижении которых регистрация по НДС обязательна:

Получение VAT номера в зависимости от вида деятельности компании

До начала регистрации и получения VAT номера необходимо определиться, у кого и в какой юрисдикции будут возникать обязательства по уплате НДС.

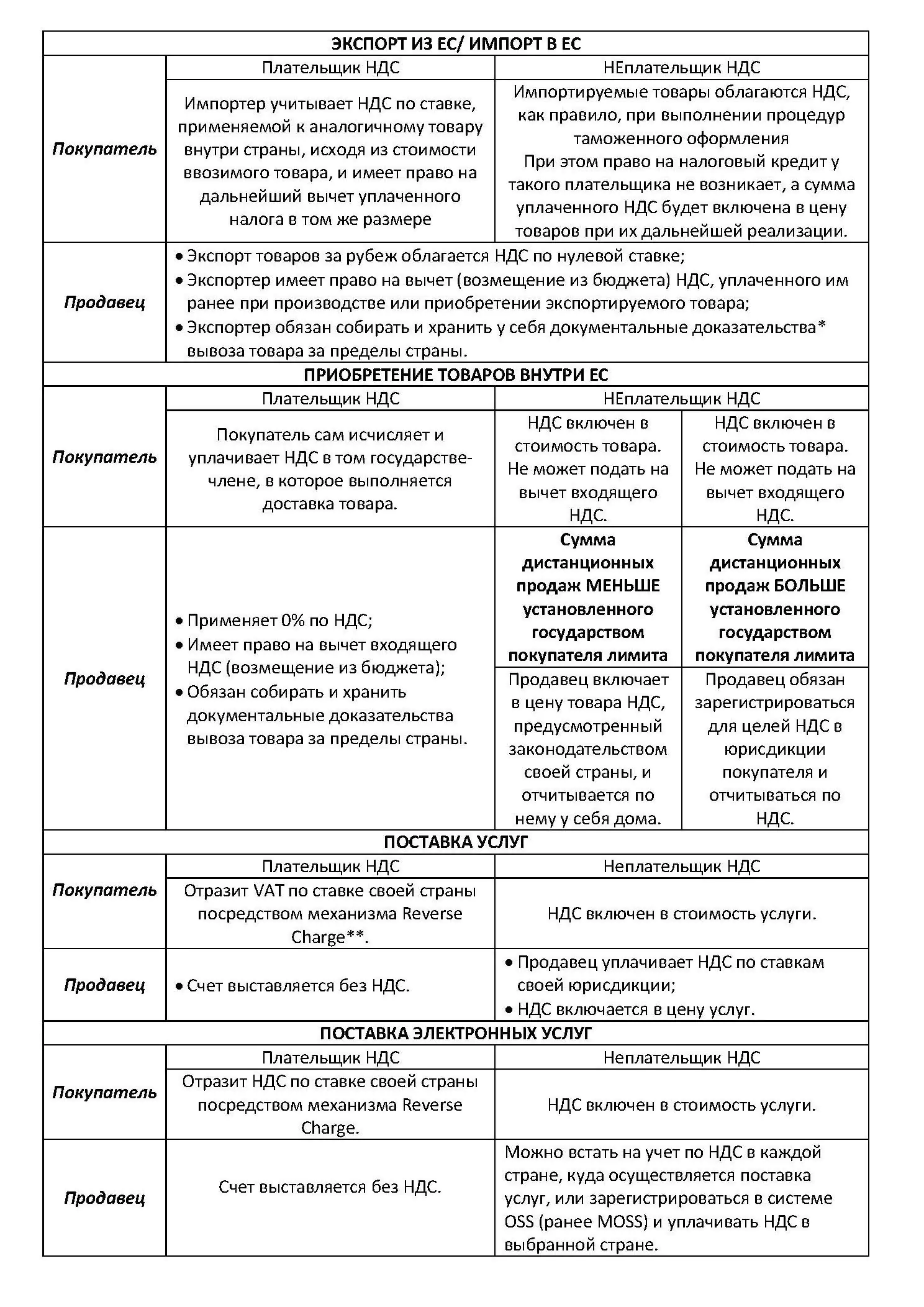

Такие обязательства в первую очередь зависят от вида поставки – товар или услуга, а также от того, кто будет выступать получателем услуги – юридическое лицо (бизнес – бизнесу / B2B) или конечный потребитель (бизнес – конечному клиенту / B2C).

Согласно Директиве 2006/112/EC (далее – Директива) выделяются 4 типа налогооблагаемых операций для целей НДС (в каждом типе есть еще 2 подтипа: B2B и B2C).

Поставка товаров (supply of goods) – B2B

По общему правилу при поставке товаров обязательства по уплате НДС возникают по месту поставки, но определение места поставки зависит от множества факторов и условий.

Приобретение товаров в пределах Сообщества (intra-Community acquisition of goods)

Покупатель – плательщик НДС – B2B

По общему правилу обязательства по уплате НДС будут возникать по месту поставки товара.

Представим, что компания, зарегистрированная в Венгрии, собирается приобрести товар у компании, зарегистрированной в Литве, и продавать данный товар в Италии. При этом склад, на который будет транспортироваться данный товар, будет находиться также в Италии (товар на территорию Венгрии заходить не будет). В этом случае венгерская компания должна будет встать на VAT учет в Италии, начислить его и отобразить в отчетности вычет на эту же сумму. Фактической уплаты VAT не происходит.

Покупатель – конечный потребитель – B2C / B2B (неплательщик НДС)

В данном случае необходимо сравнивать суммы сделок от продаж с порогами для целей регистрации по НДС в каждой юрисдикции. Если сумма сделок превышает установленный порог, то необходимо будет зарегистрироваться для целей уплаты НДС в местных налоговых органах.

Если пороги по сделкам для целей регистрации по НДС превышены в нескольких юрисдикциях, то зарегистрироваться по НДС придется во всех юрисдикциях, где такой порог превышен.

Импорт товаров (importation of goods)

Импортируемые товары облагаются НДС, как правило, при выполнении процедур таможенного оформления в целях выпуска товара в свободное обращение. Импортер уплачивает НДС по ставке, применяемой к аналогичному товару внутри страны исходя из стоимости ввозимого товара, и имеет право на дальнейший вычет уплаченного НДС в том же размере.

Оказание услуг (supply of services)

Покупатель – плательщик НДС / B2B

По общему правилу, услуги B2B облагаются НДС по месту нахождения заказчика (получателя) услуг (Destination principle).

Покупатель – конечный потребитель (неплательщик НДС) / B2C

Если услуги оказаны неплательщику НДС, то услуга облагается по принципу происхождения (Origin principle), то есть местом поставки услуг будет считаться место регистрации бизнеса поставщика.

В случае, когда мы говорим про оказание услуг, также необходимо понимать, что услуги условно можно разделить на 2 вида – классические услуги (в нашем понимании), такие как консультационные, юридические, бухгалтерские, аудиторские, инжиниринговые, рекламные, маркетинговые услуги, услуги по обработке информации и т.д., и электронные услуги – поставка видео, музыки, игр, лотерей и других азартных игр, услуги веб-сайтов, программные услуги (предоставляемые через Интернет), поставка дистанционного обучения (автоматизированное дистанционное обучение), предоставление текстов, изображений и баз данных.

Таким образом, для того, чтобы определить, будут ли возникать обязательства по НДС в ЕС, необходимо провести краткий анализ своей деятельности по следующим аспектам:

- Будет ли деятельность носить экспортный / импортный характер или осуществляться внутри ЕС? Иными словами, где находятся продавец и покупатель – в ЕС или за его пределами?

- Ваш клиент – юридическое лицо (B2B) или конечный потребитель (B2C)? В случае работы с юридическим лицом необходимо запрашивать у Вашего контрагента VAT номер, так как юридический статус не указывает на то, что контрагент является плательщиком НДС в стране своей регистрации. Если контрагент не может предоставить VAT номер по какой-либо причине, то такая сделка будет рассматриваться как сделка с конечным потребителем.

- Речь идет о поставке товаров или оказании услуг?

- Какова юрисдикция покупателя? Особенно важно учитывать юрисдикции покупателей при работе с конечными потребителями, так как в этом случае обязанность по исчислению и уплате НДС возлагается на продавца.

- Сумма продаж превышает лимит, установленный страной покупателя для целей регистрации по НДС? Это необходимо в случае приобретения товаров / услуг внутри сообщества, а также при оказании электронных услуг.

Ниже представлена краткая сводная таблица по обязательствам по НДС в ЕС. В таблице приведены общие правила НДС в ЕС (правила значительно упрощены для наглядности и общего понимания, а также не учтены исключения). Каждый случай уникален и требует отдельного детального анализа.

Под неплательщиками НДС понимаются конечные потребители и юридические лица, незарегистрированные в качестве плательщиков НДС, или непредоставившие свой номер регистрации по НДС.

* Таможенные декларации, транспортные накладные и сопутствующая документация (деловая переписка, контракты, расписки и т.п.).

** Reverse Charge — это механизм учета НДС по операциям при поставке услуг, когда местом поставки таких услуг является страна получателя.

Для применения этого механизма между контрагентами должны быть соблюдены следующие условия:

- контрагенты должны быть из разных государств;

- место поставки услуг совпадает с местом регистрации получателя услуг в государстве, входящем в состав ЕС;

- получатель услуг должен быть плательщиком НДС.

При соблюдении этих условий поставщик услуг выставляет инвойс без НДС, а обязательство отчитаться по нему переходит к получателю услуг. Получатель на сумму услуги начисляет НДС по ставке своей страны и тут же указывает ее к налоговому вычету. Фактической уплаты налога не происходит, операция отражается исключительно в отчетности по НДС.

Упрощенная регистрация по НДС – система одного окна (mini one stop station – MOSS)

Упрощенная система регистрации по НДС применяется только при оказании электронных услуг.

Под электронными услугами понимаются услуги, поставляемые через Интернет или электронные сети, которые могут в основном предоставляться автоматически с минимальным вовлечением людей и предоставление которых невозможно без информационных технологий.

Основные критерии определения электронных услуг

- услуга отличается от физической поставки товара;

- основана на информационных технологиях;

- предоставляется электронным способом, через Интернет, медный или оптоволоконный кабель, а также по радиоканалу или через спутники;

- поставка практически полностью автоматизирована.

Для упрощения администрирования и отчетности по НДС поставщик электронных услуг может избежать необходимости постановки на налоговый учет в каждой из стран ЕС, где находятся клиенты компании, и выбрать использование системы MOSS.

Данная система позволяет компании зарегистрироваться для целей НДС по электронным услугам только в одной стране ЕС по своему выбору.

Налоговые органы этой страны самостоятельно информируют и переводят платежи в страны нахождения потребителей услуг на основе информации, указанной в декларации. Для этих целей в декларации указываются суммы продаж по каждой стране и рассчитывается НДС, исходя из ставки налога в каждой такой стране.

Ставки по НДС в странах ЕС

Законодательство ЕС устанавливает, что стандартная ставка НДС не может быть меньше 15%, а льготная меньше 5% (на строго определенные списки товаров и услуг). Сами ставки и списки товаров и услуг с льготными ставками устанавливаются каждой страной.

В настоящий момент самая низка ставка по НДС в ЕС равна 17% и применяется в Люксембурге, а самая высокая в Венгрии и составляет 27%. Со ставками по НДС в других странах членах ЕС можно ознакомиться в таблице ниже.

|

Страна

|

Стандартная ставка по НДС

|

|

Австрия

|

20%

|

|

Бельгия

|

21%

|

|

Болгария

|

20%

|

|

Кипр

|

19%

|

|

Чехия

|

21%

|

|

Германия

|

19%

|

|

Дания

|

25%

|

|

Эстония

|

20%

|

|

Испания

|

21%

|

|

Финляндия

|

24%

|

|

Франция

|

20%

|

|

Греция

|

24%

|

|

Хорватия

|

25%

|

|

Венгрия

|

27%

|

|

Ирландия

|

23%

|

|

Италия

|

22%

|

|

Литва

|

21%

|

|

Люксембург

|

17%

|

|

Латвия

|

21%

|

|

Мальта

|

18%

|

|

Нидерланды

|

21%

|

|

Польша

|

23%

|

|

Португалия

|

23%

|

|

Румыния

|

19%

|

|

Швеция

|

25%

|

|

Словения

|

22%

|

|

Словакия

|

20%

|

Нужно ли запрашивать VAT номер у контрагента? И зачем его проверять до заключения сделки?

Запрашивать VAT номер необходимо для корректного исчисления и уплаты НДС. В случае, если контрагентом будет выступать лицо – плательщик НДС, но при этом продавец не сможет получить его VAT номер, все операции с данным контрагентом необходимо будет учитывать как операции с конечным потребителем – неплательщиком НДС.

В ЕС идентификационный номер VAT можно проверить на официальном сайте VIES (VAT Information Exchange System). Это общеевропейская система обмена информацией по действительности VAT номеров компаний, зарегистрированных в ЕС. Также через VIES передается информация о внутрисоюзных поставках, которые освобождаются от налогообложения.

А что же в отношении Великобритании?

В начале 2021 года Великобритания вышла из состава ЕС, в связи с чем гармонизированные правила и нормы ЕС больше не распространяются на Великобританию, в частности и правила в отношении НДС. Для целей НДС Великобритания в настоящее время рассматривается как любое иное третье государство, не входящее в ЕС.

В Великобритании лицо обязано зарегистрироваться для целей НДС в случае, если в любой 12 месячный период товарооборот превысит 85 000 фунтов (примерно 100 000 евро).

При оказании электронных услуг потребителям, которые находятся в Великобритании, с 1 января 2021 года больше нельзя воспользоваться системой OSS. Это значит, что в случае, если потребители электронных услуг будут находиться как на территории ЕС, так и в Великобритании, необходимо будет регистрироваться для целей НДС, как в ЕС, так и в Великобритании.

02.11.2022 Антон

Добрый день!

Нужно ли получать VAT или TIC, если я, как физическое лицо, оказываю услуги по сдаче в аренду собственной недвижимости через систему airnbnb?

За год сумма дохода не превышает 19500 евро.

Заранее спасибо.

Ответить

02.06.2023 Гулнар

Мой евраписки налоговой номер нужна мне и резидентни код

Ответить