КИК и налоговое резидентство

Содержание

- Может ли помочь смена налогового резидентства бенефициара иностранной компании?

- Что необходимо сделать, чтобы изменить свое налоговое резидентство?

- В каких странах помимо РФ применяется законодательство о КИК?

- Есть ли в других странах на постсоветском пространстве аналогичные правила о КИК?

- Налоговое резидентство РФ

- Признание КИК налоговым резидентом РФ

- Что такое валютное резидентство?

- В каких случаях владельцу компании будет выгодно признать КИК налоговым резидентом РФ?

- Какие есть преимущества владения КИК через российскую компанию?

- Условия применения льготной ставки 0% при выплате дивидендов?

- Могу ли я, признав иностранную компанию налоговым резидентом РФ, применять упрощенную систему налогообложения?

Может ли помочь смена налогового резидентства бенефициара иностранной компании?

Да, подобный факт уже давно не новость, некоторые физические лица уезжают за границу, чтобы сменить свое налоговое резидентство. Законодательство о КИК распространяется только на налоговых резидентов РФ. Соответственно, если лицо не российский налоговый резидент, то налоговые риски в отношении КИК в РФ ему не грозят. При этом следует иметь в виду некоторые моменты. Во-первых, в ряде стран есть собственное законодательство о контролируемых иностранных компаниях. Этот момент нужно держать в голове, чтобы не попасть в страну, где законодательство о КИК будет «хуже», чем в РФ.

Также важно обладать доказательствами того, что налоговое резидентство физ. лица поменялось, чтобы не возникало конфликта интересов налоговых служб двух государств. В случае возникновения подобной ситуации могут быть проблемы при зачете уплаченного за рубежом налога, не говоря уже о том, что, возможно, придется заплатить налог дважды.

Что необходимо сделать, чтобы изменить свое налоговое резидентство?

Для определения налогового резидентства всегда использовался принцип «183 дней»: «налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев». Соответственно, если гражданин РФ более 183 календарных дней в течение последних 12 месяцев не находился на территории РФ (за исключением случаев, предусмотренных в Законе), то он терял статус налогового резидента РФ. Итоговый статус (резидент/нерезидент) определяется по результатам календарного года, исходя из количества дней, проведенных в России (более или менее 183 дней).

В каких странах помимо РФ применяется законодательство о КИК?

Ниже приведен обзор правил КИК в странах, где они применяются или есть аналогичные правила. Данный обзор носит общеознакомительный характер, не содержит всей важной информации, может не учитывать последних изменений, не может применяться без специальной дополнительной консультации.

|

Страна

|

Правила КИК применяются, если

|

|

Группа 1: Правила КИК могут применяться и к активным компаниям с некоторыми исключениями

|

|

Бразилия

|

Инвестор прямо или косвенно контролирует компанию

|

|

Великобритания

|

Компания контролируется с территории Великобритании, владение 25% и более

|

|

Венгрия

|

Налоговый резидент Венгрии владеет прямо или косвенно не менее 50% акций иностранной компании; и Ставка корпоративного налога в стране резидентства иностранной компании менее половины от венгерской ставки налога

|

|

Индонезия

|

Налоговый резидент Индонезии владеет не менее 50% уставного капитала иностранной не котируемой на бирже компании

|

|

Исландия

|

Налоговый резидент Исландии владеет прямо или косвенно не менее 50% акций иностранной компании Корпоративный налог в стране резидентства иностранной компании ниже 13,3% (2/3 ставки корпоративного налога в Исландии)

|

|

Испания

|

Налоговый резидент Испании владеет прямо или косвенно совместно с взаимозависимыми лицами не менее 50% акций иностранной компании; и ставка корпоративного налога в стране резидентства иностранной компании ниже 18,75% (75% ставки корпоративного налога в Испании)

|

|

Китай

|

Налоговый резидент Китая, который владеет прямо или косвенно более 10% голосующих акций, что приводит к единоличному или совместному владению 50% или более акций иностранной компании. Ставка корпоративного налога в стране резидентства иностранной компании ниже 50% от китайской ставки

|

|

Корея

|

Налоговый резидент Кореи владеет прямо или косвенно не менее 10% акций иностранной компании; и эффективная ставка корпоративного налога за три последние года у иностранной компании 16,8% и ниже

|

|

Литва

|

Налоговый резидент Литвы владеет прямо или косвенно более 50% акций иностранной компании или 10% , если доля участия налоговых резидентов Литвы составляет более 50%; и Иностранная компания является резидентом страны из белого списка, но применяет специальный льготный налоговый режим; или Иностранная компания является резидентом страны из белого или черного списка, в которой ставка корпоративного налога менее 11,25%; или Иностранная компания является резидентом страны из черного списка

|

|

Норвегия

|

Налоговый резидент Норвегии контролирует иностранную компанию или владеет прямо или косвенно не менее 50% акций иностранной компании; и Эффективная ставка корпоративного налога в стране резидентства иностранной компании ниже 15% (2/3 ставки корпоративного налога в Норвегии)

|

|

Португалия

|

Налоговый резидент Португалии контролирует иностранную компанию или владеет прямо или косвенно не менее 25% акций иностранной компании или 10%, если доля участия налоговых резидентов Португалии составляет более 50%; и Ставка корпоративного налога в стране резидентства иностранной компании ниже 12,6% (60% ставки корпоративного налога в Португалии); или Компания является резидентом страны из черного списка

|

|

США

|

Налоговый резидент США владеет прямо или косвенно более 50% акций иностранной компании или налоговые резиденты США владеют более 50% акций, если каждый из них владеет не менее 10% акций

|

|

Финляндия

|

Налоговый резидент Финляндии владеет прямо или косвенно не менее 50% акций иностранной компании (или по крайней мере 25% при общей доле финских резидентов не менее 50%); и ставка корпоративного налога в стране резидентства иностранной компании ниже 12% (3/5 ставки корпоративного налога в Финляндии)

|

|

Франция

|

Налоговый резидент Франции владеет прямо или косвенно не менее 50% акций иностранной компании (в некоторых случаях контроля снижается до 5%); и эффективная ставка корпоративного налога в стране резидентства иностранной компании не превышает 50% ставки корпоративного налога во Франции

|

|

Швеция

|

Доля участия в иностранной компании составляет 25% и более. Ставка корпоративного налога в стране резидентства иностранной компании ниже 11,8%. В Швеции есть белый список стран, к компаниям из которых не применяются правила КИК

|

|

Эстония

|

Налоговый резидент Эстонии владеет прямо или косвенно (в том числе совместно со связанными сторонами) более 50% акций иностранной компании; и оценивается ряд факторов, в частности: управление иностранной компанией ведется эстонским акционером, основная цель – сокращение налогов и пр.

|

|

Южная Африка

|

Налоговый резидент Южной Африки владеет прямо или косвенно более 50% акций иностранной компании (или 10% при совокупном участии южно-африканских резидентов не менее 50%). Правила не применяются, если у иностранной компании реальная бизнес-деятельность с достаточным присутствием в стране инкорпорации

|

|

Япония

|

Налоговый резидент Японии контролирует иностранную компанию по факту владения или «фактически». Если КИК проходит тесты на экономическую активность, то облагаться налогом может только пассивный доход, если применимая к нему ставка менее 20%. Если тесты на экономическую активность не пройдены и ставка налога менее 20% - облагается налогом. Компании, подпадают под определение бумажной компании, компании – кошелька, или из юрисдикции из черного списка и ставка налога менее 30% - правила КИК применяются

|

|

Группа 2: Правила КИК, в основном, по отношению к пассивным компаниям

|

|

Австралия

|

Компания контролируется резидентом Австралии. Пассивный доход составляет более 5% от общего дохода иностранной компании

|

|

Германия

|

Налоговый резидент Германии владеет прямо или косвенно более 50% акций иностранной компании (контроль может быть не важен при определенном виде доходов иностранной компании); и Иностранная компания признается посреднической компанией и получает пассивный доход, который облагается по эффективной ставке менее 25%

|

|

Греция

|

Налоговый резидент Греции владеет прямо или косвенно более 50% акций иностранной компании; и иностранная компания является резидентом в стране, которая входит в черный список или не является членом ЕС и предоставляет льготные режимы; или ставка корпоративного налога в стране резидентства иностранной компании ниже 50% ставки корпоративного налога в Греции (который составляет 29% и должен быть снижен до 26%); и пассивный доход составляет более 30% и не менее 50% оборота пассивного дохода иностранной компании получено от сделок с взаимозависимыми лицами

|

|

Дания

|

Датская компания владеет более 50% долей в иностранной дочерней компании; пассивный доход составляет более 1/3. Также есть дополнительные критерии

|

|

Израиль

|

Налоговый резидент Израиля владеет прямо или косвенно не менее 10% акций иностранной компании; и большая часть дохода - пассивный доход, который облагается корпоративным налогом в стране резидентства иностранной компании по ставке ниже 15%

|

|

Италия

|

Налоговый резидент Италии контролирует иностранную компанию, которая является резидентом в стране, не входящей в белый список стран; и ставка корпоративного налога в стране резидентства иностранной компании менее 12% (50% ставки корпоративного налога в Италии); и пассивный доход составляет более 1/3 от общего дохода иностранной компании

|

|

Канада

|

Налоговый резидент Канады владеет прямо или косвенно 10% акций и более иностранной компании; и облагается налогом пассивный доход иностранной компании

|

|

Мексика

|

Пассивный доход составляет более 20% от общего дохода иностранной компании; и ставка корпоративного налога в стране резидентства иностранной компании менее 22,5% (75% ставки корпоративного налога в Мексике)

|

|

Новая Зеландия

|

Налоговый резидент Новой Зеландии владеет прямо или косвенно не менее 10% акций иностранной компании; и пассивный доход составляет более 5% от общего дохода иностранной компании

|

|

Перу

|

Налоговый резидент Перу владеет прямо или косвенно более 50% акций иностранной компании; и пассивный доход не облагается в стране резидентства иностранной компании или облагается по ставке ниже 75% ставки корпоративного налога в Перу

|

|

Польша

|

Налоговый резидент Польши владеет прямо или косвенно более 50% акций иностранной компании; и пассивный доход составляет не менее 33% от общего дохода иностранной компании; и ставка корпоративного налога в стране резидентства иностранной компании ниже 9,5% (50% ставки корпоративного налога в Польше). Также правила могут применяться к компаниям из юрисдикций из черного списка и не обменивающихся информацией

|

|

Турция

|

Налоговый резидент Турции владеет прямо или косвенно более 50% акций иностранной компании; пассивный доход составляет более 25% от общего дохода иностранной компании; ставка корпоративного налога в стране резидентства иностранной компании меньше 10%; и годовая выручка иностранной компании составляет в иностранной валюте сумму, эквивалентную 100 000 TRY и более

|

|

Уругвай

|

Применяется только к физическим лицам. Пассивный доход не облагается в стране резидентства иностранной компании или облагается по ставке менее 12%

|

|

Группа 3: Отсутствуют правила о КИК, но применяются некоторые общие правила, которые препятствуют уклонению от уплаты налогов

|

|

Страна

|

Уплачивается местный налог на прибыль, если

|

|

Австрия

|

Иностранная компания получает пассивный доход, который облагается налогом в стране резидентства иностранной компании по ставке менее 12,5%

|

|

Мальта

|

Правила КИК действуют только в отношении юридических лиц. КИК признается иностранная компания, если мальтийский резидент прямо или косвенно, индивидуально или совместно со связанными сторонами владеет более 50% капитала, прав голоса или прав на прибыль; прибыль иностранной компании облагается по ставке налога, составляющей менее половины налога, который уплачивался бы на Мальте

|

|

Нидерланды

|

Правила КИК применяются в отношении юридических лиц, которые:

- имеют прямую или косвенную долю участия, как самостоятельно, так и с дочерними компаниями, в размере более 50%; или - имеют постоянное представительство в юрисдикции с низким налогообложением - менее 9% или представительство в не сотрудничающей юрисдикции, которая прямо включена в список Министерства финансов Нидерландов |

Есть ли в других странах на постсоветском пространстве аналогичные правила о КИК?

В ряде государств, например, в Киргизии, Армении и Беларуси правила КИК отсутствуют. Однако в ряде стран национальные законодательства содержат положения, аналогичные или близкие по содержанию к российским.

Казахстан

Резиденты Казахстана должны уплатить налог с прибыли КИК на территории Казахстана, если соблюдено несколько условий:

- физическое или юридическое лицо владеет более чем 25% акций КИК;

- ставка налога на прибыль в стране регистрации КИК меньше 10% или КИК зарегистрирована в государстве с льготным налогообложением.

По аналогии с РФ, под данное правило подпадают не только КИК – юридические лица, но и структуры без образования юридического лица.

Азербайджан

Налоговые резиденты Азербайджанской Республики, физические и юридические лица, в соответствии с Налоговым кодексом обязаны уплатить налог с дохода, полученного в юрисдикциях с льготным налогообложением. Условия для применения правил КИК:

- резиденты Азербайджана должны владеть более чем 50% иностранной компании;

- ставка налога в 2 и более раза ниже, чем в Азербайджанской Республике;

- более 30% годового дохода КИК составляют пассивные доходы (т. е. роялти, процентные доходы, доходы от финансового лизинга и др.).

Налоговое резидентство РФ

Налоговыми резидентами Российской Федерации в соответствии со ст. 246.2 НК РФ являются:

- российские организации;

- иностранные организации, признаваемые налоговыми резидентами Российской Федерации в соответствии с международным договором Российской Федерации по вопросам налогообложения, - для целей применения этого международного договора;

- иностранные организации, местом управления которыми является Российская Федерация, если иное не предусмотрено международным договором Российской Федерации по вопросам налогообложения.

А также в соответствии со ст. 207 НК РФ физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Признание КИК налоговым резидентом РФ

Каждый пользователь иностранных компаний по-разному использует оффшорные и неоффшорные структуры и так же по-разному оценивает их значимость в общей структуре бизнеса, но при определенных обстоятельствах, когда иностранная компания используется именно для технических целей, таких как упрощение документооборота или только для расчета с контрагентами, признание КИК налоговым резидентом РФ может быть выгодно.

Для этого управление компанией должно осуществляться российским налоговым резидентом с территории РФ, иными словами, в иностранной компании должен стоять российский директор. Помимо этого необходимо открыть обособленное представительство этой иностранной компании в РФ.

После этого компания должна будет подавать отчетность по нормам 25 главы Налогового кодекса РФ. Если вы видите, что в конкретно вашей ситуации признание иностранной компании российский резидентом будет вам выгодно, то не нужно забывать о подводных камнях, которые в первую очередь выражены в отсутствии подобной практики. Пока еще нет четкого понимания, как данный механизм будет функционировать, в частности, нет понимания того, будут ли штрафовать иностранного резидента за нарушения валютного законодательства.

Что такое валютное резидентство?

С принятием Закона № 173-ФЗ от 10 декабря 2003 года «О валютном регулировании и валютном контроле» было введено понятие валютного резидентства. Валютными резидентами Российской Федерации в соответствии со ст.1. ФЗ "О валютном регулировании и валютном контроле" являются:

- физические лица, являющиеся гражданами РФ;

- постоянно проживающие в РФ на основании вида на жительство, предусмотренного законодательством РФ, иностранные граждане и лица без гражданства;

- юридические лица, созданные в соответствии с законодательством РФ, за исключением международных компаний;

- находящиеся за пределами территории РФ филиалы, представительства и иные подразделения резидентов;

- дипломатические представительства, консульские учреждения РФ и иные официальные представительства РФ, находящиеся за пределами территории, а также постоянные представительства РФ при межгосударственных или межправительственных организациях;

- Российская Федерация, субъекты Российской Федерации, муниципальные образования, которые выступают в отношениях, регулируемых законодательством.

Более того, с 2015 года имело место ужесточение данного законодательства.

Теперь валютные резиденты РФ обязаны:

- декларировать все открытые счета в зарубежных банках;

- подавать в налоговую службу ежегодно отчет о движении средств по зарубежным счетам;

- соблюдать все установленные ограничения в отношении зачисления денежных средств на зарубежные счета.

Важно помнить, что за совершение незаконных валютных операций предусмотрен административный штраф от 20% до 40% суммы незаконной валютной операции.

В каких случаях владельцу компании будет выгодно признать КИК налоговым резидентом РФ?

Ответ на этот вопрос не очевиден, необходимо анализировать каждую конкретную структуру.

Какие здесь есть ограничения: Статья 246.2:

Налоговыми резидентами Российской Федерации в целях НК РФ признаются… иностранные организации, местом управления которыми является РФ, если иное не предусмотрено международным договором РФ по вопросам налогообложения.

Если иное не предусмотрено международным договором РФ по вопросам налогообложения, а также настоящей статьей, иностранная организация, имеющая постоянное местонахождение в иностранном государстве и осуществляющая деятельность в РФ через обособленное подразделение, вправе самостоятельно признать себя налоговым резидентом РФ.

При этом указанная организация обязана обеспечить в обособленном подразделении на территории Российской Федерации наличие документов, служащих основанием для исчисления и уплаты соответствующих налогов.

В случае, если иностранная организация самостоятельно признала себя налоговым резидентом РФ, при соблюдении иностранной организацией положений НК РФ и иных нормативных правовых актов РФ в отношении налоговых резидентов Российской Федерации указанная иностранная организация не признается КИК.

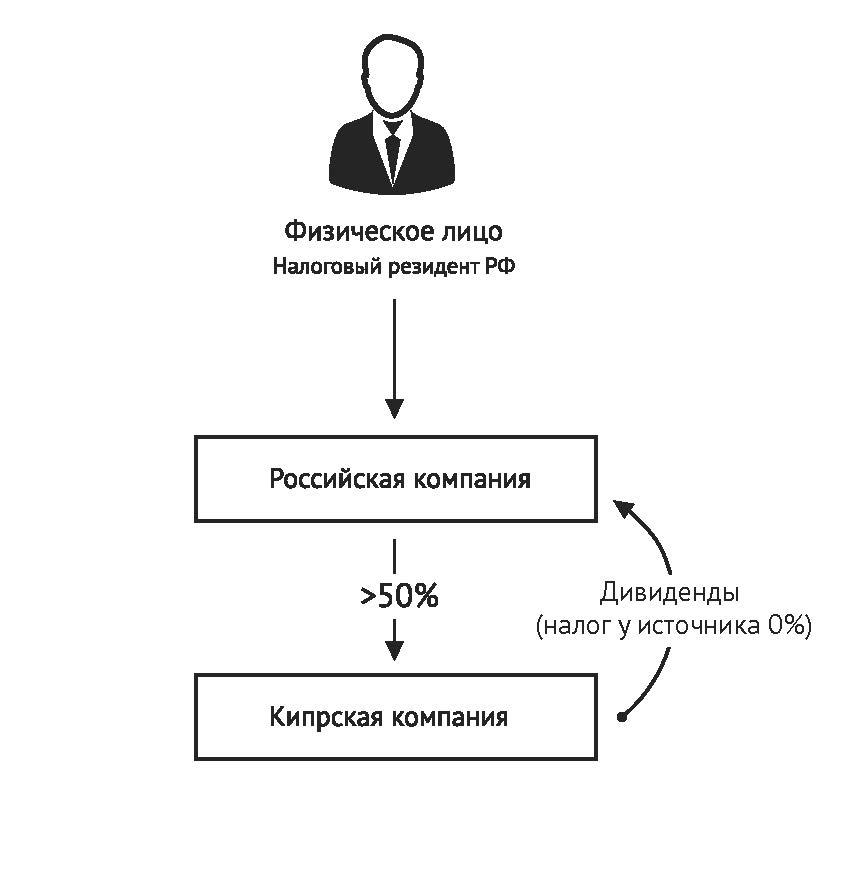

Какие есть преимущества владения КИК через российскую компанию?

Если российская компания владеет какой-то иностранной компанией, то дивиденды, которые получает российская компания, могут облагаться по ставке 0%.

Такая структура будет КИК, российская компания будет признаваться контролирующим лицом, как и физическое лицо, которое владеет российской компанией. И эта компания, и бенефициар, участник российской компании, должны будут подать соответствующие уведомления и соблюдать другие правила.

Но плюс заключается в том, что если КипрКо распределит прибыль в качестве дивидендов, налога на прибыль КИК у контролирующих лиц не возникнет. Кроме того, при получении дивидендов у РосКо может быть, потенциально, применена ставка 0%. В этом случае у российской компании деньги могут сколь угодно долго находиться или реинвестироваться без уплаты налога. Конечно, в итоге, при получении дивидендов физическое лицо заплатит 13% или 15%.

Условия применения льготной ставки 0% при выплате дивидендов?

Дивиденды, полученные российской компанией, могут облагаться налогом по ставке 0% при условии:

Могу ли я, признав иностранную компанию налоговым резидентом РФ, применять упрощенную систему налогообложения?

Иностранные организации не имеют право применять УСН (пп. 18 п. 3 ст. 346.12 НК РФ).

Officina

Здравствуйте!

Подскажите, пожалуйста, буду ли я являться налоговым резидентом РФ , если проживаю я в Греции, а в РФ находится недвижимое имущество, зарегистрированное на меня. Какие налоговые обязанности в этом случае будут возникать?

Заранее спасибо!

Ответить

Ксения Шилкина20.12.2021Налоговый консультант

Добрый день!

В РФ налоговое резидентство определяется на основании нахождения на территории РФ 183 дней в году, если вы проводите в РФ менее 183 дней, то в этом случае Вы не будете признаваться налоговым резидентом РФ.

Ответить