Что такое КИК?

Содержание

- Кто является контролирующим лицом КИК?

- Как определить долю участия в иностранной организации?

- Что понимается под осуществлением контроля?

- Какие обязанности возникают у контролирующего лица?

- Отчетность КИК

- В каких случаях КИК признается пассивной иностранной компанией?

- В каких случаях прибыль КИК освобождается от налогообложения в РФ?

- Можно ли как-то обойти правила КИК?

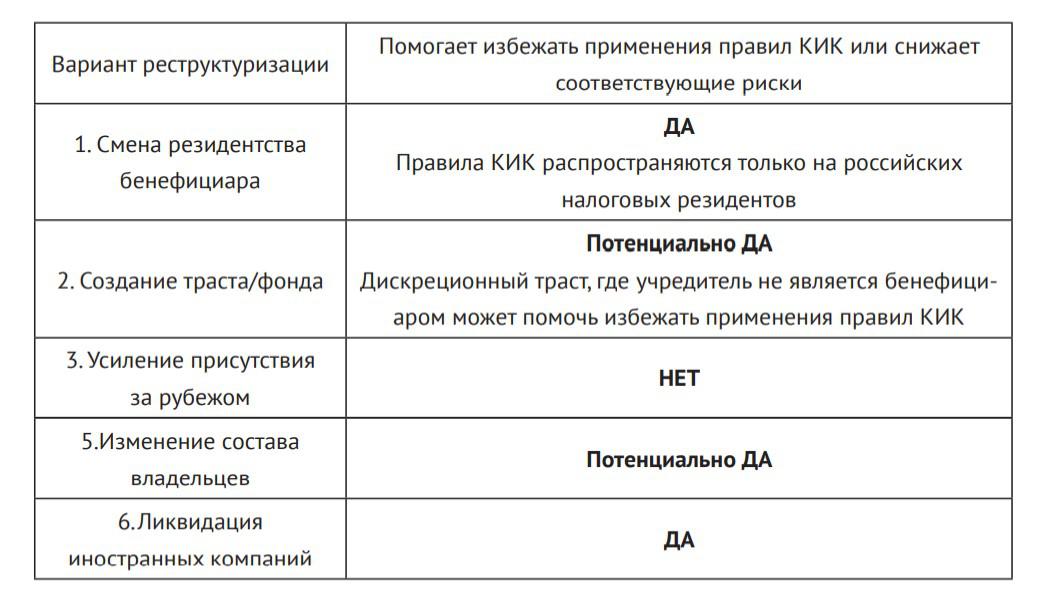

- При каких вариантах реструктуризации будут минимизироваться риски признания КИК

Контролируемой иностранной компанией признается иностранная организация / иностранная структура без образования юридического лица, которая не является налоговым резидентом РФ, а её контролирующим лицом является организация и (или) физическое лицо, признаваемые налоговыми резидентами РФ.

Контролируемой иностранной компанией может быть признана не только непосредственно иностранная организация, но и иностранные структуры без образования юридического лица, такие как трасты, фонды, партнерства или товарищества.

Контролируемой иностранной компанией не признаются:

- организации, которые контролируются налоговыми нерезидентами РФ;

- иностранные компании, признанные налоговыми резидентами РФ;

- публичные компании (в смысле Гражданского кодекса РФ), акции которых котируются на иностранных биржах из утвержденного законом перечня.

Кто является контролирующим лицом КИК?

Как определить долю участия в иностранной организации?

Существует два основных вида участия в организации: прямое и косвенное.

Долей прямого участия физического лица / одной организации в другой организации признается непосредственно принадлежащая:

- доля голосующих акций другой организации;

- доля физическому лицу / одной организации в уставном (складочном) капитале (фонде) другой организации.

Долей косвенного участия физического лица / одной организации в другой организации признается доля, определяемая в следующем порядке:

- определяются все последовательности участия одной организации в другой организации через прямое участие каждой предыдущей организации в каждой последующей организации соответствующей последовательности;

- определяются доли прямого участия каждой предыдущей организации в каждой последующей организации соответствующей последовательности;

- суммируются произведения долей прямого участия одной организации в другой организации через участие каждой предыдущей организации в каждой последующей организации всех последовательностей.

Что понимается под осуществлением контроля?

Осуществлением контроля над организацией признается оказание или возможность оказывать определяющее влияние на решения, принимаемые этой организацией в отношении распределения полученной организацией прибыли (дохода) после налогообложения в силу прямого или косвенного участия в такой организации, участия в договоре (соглашении), предметом которого является управление этой организацией, или иных особенностей отношений между лицом и этой организацией и (или) иными лицами; для иностранной структуры – в силу законодательства иностранного государства или договора.

Какие обязанности возникают у контролирующего лица?

1. Подать уведомление об участии в иностранной организации

Участники иностранных организаций должны уведомлять по специально установленной форме налоговый орган о своем участии в иностранной организации, если доля прямого (косвенного) участия превышает 10% в срок, не позднее 3-х месяцев со дня возникновения (изменения доли) участия в такой иностранной организации.

2. Подать уведомление о КИК

Уведомление о КИК представляется в срок не позднее 30 апреля физическими лицами (20 марта – юридическими лицами) года, следующего за налоговым периодом, в котором контролирующим лицом признается доход в виде прибыли контролируемой иностранной компании в соответствии с главой 23 для физических лиц (главой 25 – для юридических лиц) НК РФ либо который следует за годом, по итогам которого определен убыток контролируемой иностранной компании.

3. Включать в налоговую базу суммы прибыли КИК при определенных условиях

Нераспределенная прибыль КИК включается в налоговую базу контролирующего лица пропорционально доле его участия в КИК и подлежит налогообложению в России в том случае, если прибыль КИК составляет более 10 млн. рублей и такая КИК является пассивной иностранной компанией.

Обращаем ваше внимание, что с 2025 года в РФ устанавливается 5 ставок по НДФЛ:

- 13% - для доходов 2,4 млн руб. и менее в год;

- 15% - свыше 2,4 млн и не более 5 млн руб. в год;

- 18% - свыше 5 млн и не более 20 млн руб. в год;

- 20% - свыше 20 млн и не более 50 млн руб. в год;

- 22% - свыше 50 млн руб. в год.

Отчетность КИК

Контролирующее лицо по своей иностранной компании, руководствуясь п. 5 ст. 25.15 Налогового кодекса Российской Федерации обязано подтверждать размер прибыли (убытка) КИК путем представления следующих документов:

- Финансовой отчетности КИК, составленной в соответствии с личным законом такой компании за финансовый год, или в случае отсутствия финансовой отчетности иные документы, подтверждающие прибыль (убыток) такой компании за финансовый год;

- Аудиторское заключение по финансовой отчетности КИК, если в соответствии с личным законом или учредительными (корпоративными) документами этой КИК установлено обязательное проведение аудита такой финансовой отчетности или аудит осуществляется иностранной организацией добровольно.

Указанные документы представляются юридическими лицами вместе с налоговой декларацией по налогу на прибыль организации не позднее 28 марта; физическими лицами вместе с уведомлением о КИК и декларацией 3-НДФЛ, не позднее 30 апреля.

Непредставление налоговому органу документов, подтверждающих размер прибыли (убытка) КИК, в срок, либо представление таких документов с заведомо недостоверными сведениями влечет взыскание штрафа с контролирующего лица в размере 500 тыс. рублей.

В каких случаях КИК признается пассивной иностранной компанией?

В случае, если в структуре доходов такой КИК присутствует более 20% так называемых «пассивных» доходов.

К пассивным доходам для целей КИК относятся:

- дивиденды;

- доходы, получаемые в результате распределения прибыли или имущества организаций, иных лиц, в том числе при их ликвидации;

- процентный доход от долговых обязательств любого вида (кроме процентного дохода лицензированных банков);

- доходы от использования прав на объекты интеллектуальной собственности;

- доходы от реализации акций (долей) и (или) уступки прав в иностранной организации, не являющейся юридическим лицом по иностранному праву;

- доходы по операциям с производными финансовыми инструментами (кроме процентного дохода лицензированных банков и кроме поставочных сделок и операций хеджирования, если доходы от сделок с базисным активом признавались бы активным доходом);

- доходы от реализации недвижимого имущества;

- доходы от сдачи в аренду или субаренду имущества, в том числе доходы от лизинговых операций, за исключением аренды морских судов, воздушных судов и транспортных средств, а также контейнеров, используемых в международных перевозках, аренды подземных хранилищ газа и трубопроводов, используемых для транспортировки углеводородов;

- доходы от реализации (в том числе погашения) инвестиционных паев паевых инвестиционных фондов;

- доходы от оказания консультационных, юридических, бухгалтерских, аудиторских, инжиниринговых, рекламных, маркетинговых услуг, услуг по обработке информации, а также от проведения научно-исследовательских и опытно-конструкторских работ;

- доходы от услуг по предоставлению персонала;

- иные аналогичные доходы.

В каких случаях прибыль КИК освобождается от налогообложения в РФ?

В НК РФ приведен целый ряд случаев, когда прибыль КИК освобождается от налогообложения в РФ (п. 1 ст. 25.13-1 НК РФ):

- КИК – некоммерческая организация;

- КИК является «активной» иностранной компанией;

- прибыль КИК в рублевом эквиваленте составила сумму 10 млн руб. и менее;

- КИК из стран-членов ЕАЭС;

- КИК с высокой эффективной ставкой налога (75% от средневзвешенной российской ставки);

- банк или страховая организация, действующие на основании лицензии или иного специального разрешения;

- организация-эмитент обращающихся акций и т.п.;

- участник проектов по добыче полезных ископаемых, соглашениях о разделе продукции, концессионных соглашениях и т.п.;

- оператор нового морского месторождения углеводородного сырья и т.п.

Можно ли как-то обойти правила КИК?

Владельцы иностранных компаний и их юристы еще в преддверии вступления закона в силу начали задаваться вопросом, каким способом все же можно обойти эти деофшоризационные меры.

Стоит признать, что Закон о КИК сформулирован таким образом, что вариантов ухода от КИК немного. Давайте перечислим основные из них:

Этот вариант действительно может снять с вас обязанность декларирования об участии в КИК. Но тут придется столкнуться с рядом иных проблем. Во-первых, это, конечно же, вопрос, где и как найти необходимое количество «бенефициаров». И даже если эти «бенефициары» найдутся, то возникает вопрос, как сохранить контроль над всей структурой при таком размытии долей. Также, скорее всего, возникнут проблемы с открытием счета в банке. А счет в банке на оффшорную компанию непросто открыть даже с максимально прозрачной и простой структурой, что уж говорить о компании с 10 бенефициарами.

Для начала надо сказать, что глобально существует несколько вариантов траста, и далеко не каждый траст подходит для ухода от законодательства о КИК. Стоит отметить, что для того, чтобы структура с трастом была действенной в рамках КИК, нужно выполнить ряд обязательных условий. Во-первых, сам трастовый договор, который формирует доверительные отношения между учредителем (владельцем имущества) и трасти (доверительным собственником) должен быть сформулирован таким образом, чтобы распределение дохода (не только сам момент распределения, но и пропорция, в которой доход распределяется между бенефициарами) оставалось исключительно на усмотрение трасти. Такой траст называется дискреционным, и только он подходит для целей ухода от КИК. Но одного только учреждения дискреционного траста недостаточно. Чтобы траст не был признан КИК, обязательно должны быть соблюдены следующие условия:

- учредитель после учреждения траста не входит в круг бенефициаров;

- учредитель не осуществляет контроль над трастом;

- у учредителя не остается права на возврат имущества, переданного в траст;

- учредитель не может распоряжаться прибылью траста.

Наверное, самым надежным и популярным способом является именно смена налогового резидентства. Если вы выбираете эмиграцию, то нужно заранее все узнать о стране предполагаемого переезда, потому что во многих развитых странах существует аналогичное или же более жесткое законодательство о КИК. Более того, несмотря на то, что для утраты статуса налогового резидента формально достаточно не находиться на территории РФ более 183 дней, следует так же позаботиться о получении документа, подтверждающего ваш налоговый статус в другом государстве. На практике, отсутствие на территории более 183 дней, но без подтверждения иного налогового резидентства, может быть недостаточной аргументацией для российской налоговой инспекции.

Некоторые владельцы иностранных компаний, чтобы уйти от законодательства о КИК, ищут «знакомых» или доверенных лиц, проживающих за рубежом, с целью регистрации их в качестве «бенефициара» компании. Таким образом, они снимают с себя риски признания иностранной компании контролируемой, но берут на себя риски, связанные уже с потенциальной потерей контроля над бизнесом и банковским счетом, потому что этого «знакомого» нужно будет заявлять в банке, в котором у компании открыт счет, а также и у регистрационного агента.

Некоторые аспекты использования номинальных бенефициаров

Ввиду последних изменений в законодательстве можно понять стремление многих владельцев иностранных компаний зарегистрировать в качестве бенефициара вместо себя какое-то иное доверенное лицо, например своего личного водителя. Во-первых, нужно помнить, что за умышленное введение в заблуждение в отношении лица, являющегося фактическим владельцем бизнеса, предусмотрена уголовная ответственность. Например, в Швейцарии грозит наказание в виде лишения свободы сроком до 5 лет. Во-вторых, вам придется указать «номинального» бенефициара в качестве фактического владельца компании как в банке, так и у сервис-провайдера. Только представьте, что этот «бенефициар» может спокойно прийти в банк и снять со счета все деньги или перерегистрировать компанию на третьих лиц, что, по сути, будет актом рейдерства. Поэтому к подобным вещам нужно подходить с предельной осторожностью, а лучше и вовсе их избегать.

VicShihovec

Здравствуйте!

Подскажите, пожалуйста, может ли иностранная организация, признанная налоговым резиднетом РФ на основании факта управления с территории РФ, быть признана КИК? Спасибо!

Ответить

Ксения Шилкина17.12.2021Налоговый консультант

Добрый день!

Правила о КИК и налоговое резиденство в РФ являются взаимоисключающими понятиями. Поэтому в Вашем случае, такая компания не может быть признана КИК.

Ответить

18.12.2021

Добрый день! Как налоговое законодательство РФ трактует эту ситуацию – есть 50% владения в КИК, но право только на 10% прибыли, согласно Акционерному соглашению?

Ответить

Ксения Шилкина18.12.2021Налоговый консультант

Добрый день!

В НК РФ действует следующая норма (абз. 2, 3 п. 3 ст. 25.5 НК РФ):

«При невозможности определения доли прибыли контролируемой иностранной компании в соответствии с абзацем первым настоящего пункта прибыль такой контролируемой иностранной компании учитывается при определении налоговой базы у налогоплательщика – контролирующего лица исходя из суммы прибыли, на которую имеет (будет иметь) право налогоплательщик в случае ее распределения между лицами, которые обладают фактическим правом на такую прибыль. При этом такая сумма прибыли определяется на 31 декабря календарного года, следующего за налоговым периодом по соответствующему налогу для налогоплательщика – контролирующего лица, на который приходится дата окончания финансового года контролируемой иностранной компании.

В случае, если доля участия налогоплательщика – контролирующего лица в контролируемой иностранной организации отличается от доли в прибыли, на которую налогоплательщик в случае ее распределения имеет право (в соответствии с ее личным законом, уставными документами либо соглашением между ее акционерами (участниками), прибыль контролируемой иностранной компании

учитывается при определении налоговой базы у налогоплательщика – контролирующего лица в доле, соответствующей доле в прибыли контролируемой иностранной компании, на которую это лицо имеет право на дату принятия решения о распределении прибыли, принятого в календарном году, следующем за налоговым периодом по соответствующему налогу для налогоплательщика – контролирующего лица, на который приходится дата окончания финансового года в соответствии с личным законом этой контролируемой иностранной компании, а в случае, если такое решение не принято, то на 31 декабря календарного года, следующего соответствующему налогу для налогоплательщика – контролирующего лица, на который приходится дата окончания финансового года контролируемой иностранной компании».

Таким образом, в данной ситуации в налоговой базе по налогу на прибыль организаций (НДФЛ) у контролирующего лица будет учтена прибыль КИК в размере 10% от её величины, рассчитанной с учётом особенностей ст. 309.1 и ст.25.15 НК РФ.

Ответить

Юлия

Как в таком случае заполнять уведомление о КИК? Отражать долю участия в КИК или долю полученной прибыли, согласно Акционерному соглашению?

Ответить

ВАШ КОНСУЛЬТАНТ19.03.2025Если Вы УЖЕ клиент GSL

Добрый день, Юлия!

По общему правилу в уведомлении о КИК необходимо отражать информацию о доле участия, которая указана в соответствующем реестре КИК (например, реестре бенефициаров или акционеров).

Акционерное соглашение в этой части может иметь значение при наличии разных классов акций в КИК, что может влиять на контроль. Также акционерное соглашение может иметь значение в случае, когда невозможно определить долю участия в КИК.

В этих ситуациях, для правильного вывода, необходимо анализировать документы и конкретную ситуацию. Мы будем рады Вам с этим помочь.

Ответить

24.12.2021

Добрый вечер!

Подскажите, должен ли налоговый резидент РФ – владелец компании в Эстонии платить НДФЛ с дивидендов?

Дивиденды менее 10 миллионов рублей. Спасибо!

Ответить

Ксения Шилкина24.12.2021Налоговый консультант

Добрый день!

В Вашей ситуации по общему правилу на сегодняшний момент налогоплательщику придётся дважды заплатить налог с дивидендов, выплачиваемых эстонской компанией. Сначала – подоходный налог в ЭР, затем – НДФЛ в РФ (независимо от суммы дивидендов).

Порядок зачёта в Российской Федерации уплаченных в иностранном государстве налогов установлен в статье 232 НК РФ. В отношении налогов, уплаченных в Эстонии он не применяется, поскольку Конвенция между Правительством Российской Федерации и Правительством Республики Эстония об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы, подписанная 05.11.2002, до настоящего времени не ратифицирована и, следовательно, не вступила в силу и не применяется.

Что касается зачёта налога, уплаченного в РФ, то, в случае, если ранее налогоплательщик уплатил сумму НДФЛ в бюджет РФ с нераспределённой прибыли эстонской КИК, при её распределении (получении дивидендов) эта сумма может быть освобождена от налогообложения НДФЛ в РФ при соблюдении ряда условий, перечисленных в п.66 ст. 217 НК РФ.

Ответить