Какие санкции могут быть применены к контролирующему лицу при неподаче уведомления о КИК или за предоставление ложной информации в уведомлении?

Содержание

- Штрафы за КИК

- Какие санкции могут быть применены при неподаче уведомления об участии в иностранной организации/ИСБОЮЛ или за предоставление ложной информации в уведомлении?

- Какая ответственность помимо налоговой может наступить в случае несоблюдения норм о КИК?

- Как штрафные санкции применяются на практике?

- Может ли налоговый орган признать налогоплательщика, не направившего уведомление, контролирующим лицом иностранной организации?

Законодатель предусмотрел определенные штрафные санкции за нарушение законодательства о контролируемых иностранных компаниях. За недекларирование, несвоевременное декларирование или декларирование недостоверной информации об участии в иностранной компании может быть взыскан административный штраф в размере 50 тыс. рублей за каждую компанию, в которой участие превышает установленные законом пороговые значения владения. В отношении уведомления о контролируемой иностранной компании предусмотрен штраф в размере 500 тыс. рублей за каждую КИК.

Штрафы за КИК

С контролирующего лица, которое не уплатило или уплатило не полностью налог с прибыли КИК, может быть взыскан административный штраф в размере 20% от суммы неуплаченного налога, но не менее 100 тыс. рублей. Стоит помнить, что неуплата налога в крупном и особо крупном размере грозит налогоплательщику уголовной ответственностью вплоть до лишения свободы.

За непредставление уведомления в срок или искажение сведений о КИК предусмотрен штраф в размере 500 тыс. руб. по каждой КИК (п. 1 ст. 129.6 НК РФ).

Какие санкции могут быть применены при неподаче уведомления об участии в иностранной организации/ИСБОЮЛ или за предоставление ложной информации в уведомлении?

За непредставление (или несвоевременное непредставление) уведомления об участии в иностранных организациях или представление уведомления об участии в иностранных организациях, содержащего недостоверные сведения, предусмотрен штраф в размере 50 тыс. руб. в отношении каждой иностранной организации.

Какая ответственность помимо налоговой может наступить в случае несоблюдения норм о КИК?

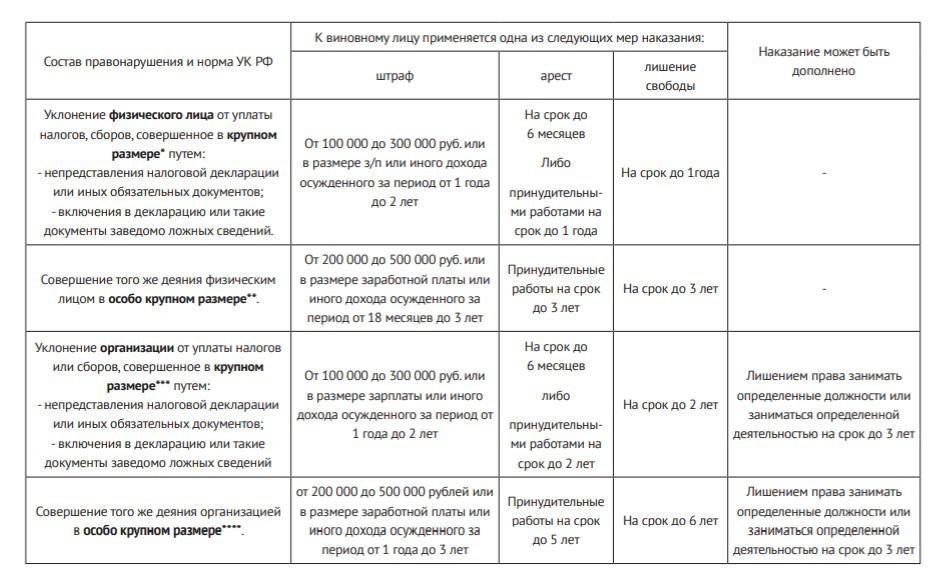

Помимо штрафных санкций, установленных НК РФ за нарушение правил о КИК, существует еще и уголовная ответственность за уклонение от уплаты налогов физическими лицами (ст. 198 УК РФ) и организациями (ст. 199 УК РФ) в крупном или особо крупном размере.

Справочная информация*

* Крупным размером (для физ. лиц) признается сумма налогов, сборов, страховых взносов, превышающая за период в пределах 3 финансовых лет подряд 2 млн 700 тыс. рублей.

** Особо крупным размером (для физ. лиц) признается сумма, превышающая за период в пределах 3 финансовых лет подряд 13 млн 500 тыс. рублей.

*** Крупным размером (для юр. лиц) признается сумма налогов, сборов, страховых взносов, превышающая за период в пределах 3 финансовых лет подряд 15 млн рублей

**** Особо крупным размером (для юр. лиц) признается сумма, превышающая за период в пределах 3 финансовых лет подряд 45 млн рублей.

Лицо, впервые совершившее преступление, освобождается от уголовной ответственности, если этим лицом либо организацией, уклонение от уплаты налогов, сборов, страховых взносов которой вменяется этому лицу, полностью уплачены суммы недоимки и соответствующих пеней, а также сумма штрафа в порядке и размере, определяемых в соответствии с НК РФ.

Как штрафные санкции применяются на практике?

Определение Верховного суда от 31 марта 2017 г. N 305-КГ17-1733 (Постановление Девятого арбитражного апелляционного суда от 18.08.2016 № 09АП-30292/2016-АК по делу № А40-24922/16).

Организация направила уведомление об участии в 19-ти иностранных компаниях сначала в бумажном виде, а позднее – в электронном формате.

В отношении компании применены штрафные санкции (п. 2 ст. 129.6 НК РФ) на сумму 475 тыс. руб. с учётом смягчения на основании ст. ст. 112, 114 НК РФ в 2 раза (50 тыс. руб. * 19 = 950 тыс. руб.) В дальнейшем вышестоящая инстанция уменьшила размер штрафа в 2 раза (до 237 500 руб.).

Доводы судей и ИФНС: установлен факт несвоевременного предоставления обществом в налоговый орган указанного уведомления, – направленное обществом по почте уведомление не считается представленным.

Может ли налоговый орган признать налогоплательщика, не направившего уведомление, контролирующим лицом иностранной организации?

Да (п. 5 ст. 25.13 и п.п. 8-12 ст. 25.14 НК РФ).

При наличии у налогового органа информации, в том числе полученной от компетентных органов иностранных государств в рамках обмена информацией в налоговых целях в соответствии с международными договорами РФ, свидетельствующей о том, что налогоплательщик является контролирующим лицом иностранной организации (ИСБОЮЛ), но такое лицо не направило в налоговый орган уведомление, налоговый орган направляет этому налогоплательщику требование представить в течение 20 дней необходимые пояснения или представить уведомление в установленный налоговым органом срок.

Налогоплательщик, представляющий в налоговый орган пояснения относительно фактов, изложенных в требовании налогового органа, вправе одновременно с пояснениями дополнительно представить в налоговый орган документы, свидетельствующие об отсутствии оснований для признания налогоплательщика контролирующим лицом иностранной организации (ИСБОЮЛ).

Налоговый орган обязан рассмотреть представленные налогоплательщиком пояснения и документы. Если после рассмотрения представленных пояснений и документов либо при их отсутствии налоговый орган установит основания для признания налогоплательщика контролирующим лицом иностранной организации (ИСБОЮЛ), должностное лицо налогового органа направляет этому налогоплательщику уведомление о контролируемых таким лицом иностранных компаниях для признания такого лица контролирующим.

Лицо, которому было направлено указанное уведомление, вправе оспорить данное уведомление в суде в течение 3 месяцев с даты получения уведомления. При этом указанное лицо уведомляет налоговый орган о таком факте в течение 3 дней с момента подачи в суд соответствующего заявления.

До вступления в законную силу судебного акта, принятого по результатам рассмотрения заявления об оспаривании уведомления, лицо, которому было направлено уведомление, не может быть признано контролирующим лицом иностранной организации (ИСБОЮЛ) для целей НК РФ.

В случае, если лицо не оспорило направленное в его адрес уведомление о контролируемых им иностранных компаниях, такое лицо по истечении 3 месяцев с даты получения указанного уведомления считается признавшим себя контролирующим лицом иностранной компании. При этом на указанное лицо распространяются положения НК РФ в отношении контролирующих лиц.

LeroX

ДД!

Подскажите, пожалуйста, я гражданка РФ, но живу на Кипре. У меня есть несколько иностранных компаний. В РФ никаких уведомлений не подавала. Какие штрафные санкции могут возникнуть в этой ситуации?

Ответить

Ксения Шилкина20.12.2021Налоговый консультант

Добрый день!

В Вашем случае сначала необходимо понять, налоговым резидентом, какой юрисдикции Вы являетесь – Кипра или РФ. В случае, если на территории Кипра Вы проводите более 183 дней, то Вы будете признаваться налоговым резидентом Кипра и соответственно обязанности по КИК в РФ у Вас возникать не будут.

Ответить