Налоговая льгота НДФЛ при ликвидации КИК

Содержание

- Как необходимо ликвидировать иностранную компанию?

- Какие доходы освобождаются от налогообложения НДФЛ при безналоговой ликвидации КИК?

- Безналоговая ликвидация КИК в 2024

- Налогообложение при последующей реализации имущественных прав (долей), ценных бумаг, полученных при ликвидации?

- Есть ли какие-то особенности при ликвидации КИК с номинальным сервисом?

- На что конкретно может повлиять выбор того или иного подхода квалификации номинальных отношений?

- Налогообложение дохода, полученного контролирующим лицом при приобретении акций/ долей владения у своих КИК по цене ниже номинальной (рыночной)

- Налоговая позиция бенефициара

Закон ФЗ № 150 от 08.06.2015 ввел п. 60 в ст. 217 НК РФ, так называемую льготу по безналоговой ликвидации. Изначально предполагалось, что льготой можно будет воспользоваться до 01 января 2017. В дальнейшем действие льготы было продлено до 1 января 2018 года и затем еще раз до 1 марта 2019 года.

Данная льгота предусматривает, что доходы (с 1 января 2018 года, в том числе денежные средства), полученные при ликвидации иностранной организации, налогоплательщиком – акционером (участником, пайщиком, учредителем, контролирующим лицом иностранной организации) не подлежат налогообложению (п.60 ст. 217 НК РФ).

Таким образом, согласно редакции НК РФ от 19.02.2018 бенефициар может получить в порядке ликвидации иностранных компаний доход в денежной и (или) натуральной формах без каких-либо налоговых последствий при соблюдении установленных законом условий.

При последующей продаже полученного после ликвидации имущества (имущественных прав), физическое лицо может воспользоваться налоговым вычетом и уменьшить доходы от продажи имущества на сумму, равную стоимости имущества по данным учета ликвидированной организации на дату ее ликвидации, но не выше рыночной стоимости такого имущества (имущественных прав).

Как необходимо ликвидировать иностранную компанию?

Иностранная компания может быть ликвидирована посредством добровольной ликвидации либо через процедуру «вычеркивания». Российский законодатель не уточняет, посредством какой конкретно процедуры компания должна быть ликвидирована, чтобы она могла претендовать на льготу. Но так как «вычеркнутая» компания считается окончательно ликвидированной только через определенное количество лет (в зависимости от юрисдикции), и на нее вы не получаете никакого документального подтверждения, то для получения вышеуказанной льготы следует идти именно по пути добровольной ликвидации, поскольку после этой процедуры компания получает статус «dissolved» и соответствующий сертификат – certificate of dissolution, который и нужно будет представить в налоговые органы.

В отношении сроков ликвидации можно сказать, что все зависит от юрисдикции и каждого конкретного случая. Но, как правило, оффшорная компания может быть ликвидирована в течение 2-3 месяцев при условии, что вы заранее решите все вопросы с кредиторами и закроете банковские счета.

Какие доходы освобождаются от налогообложения НДФЛ при безналоговой ликвидации КИК?

При безналоговой ликвидации КИК не подлежат налогообложению НДФЛ следующие виды доходов физических лиц (п. 60 ст. 217 НК РФ):

В рамках безналоговой ликвидации не облагается НДФЛ

- Имущество в денежной и натуральной форме, полученное контролирующим лицом при ликвидации КИК;

- Материальная выгода, полученная от приобретения ценных бумаг у такой КИК.

АНАЛИЗ ТЕОРЕТИЧЕСКОЙ СИТУАЦИИ – ОФШОР ФОРУМ GSL

Декларирование доходов от прибыли КИК

Комментарий GSL

Безусловно, у физического лица образуется доход.

Но если речь идёт о налогообложении дохода НДФЛ, то ситуация попадает под льготу п. 60 ст. 217 НК РФ о «безналоговой ликвидации», и доход в виде имущественного права (права требования по договору займа), переданного при ликвидации КИК, не облагается НДФЛ.

Помимо этого следует рассмотреть ситуацию с налогообложением дохода, когда должник не станет возвращать деньги, поскольку сам становится кредитором. По общему правилу обязательство прекращается совпадением должника и кредитора в одном лице, если иное не установлено законом или не вытекает из существа обязательства (ст. 413 ГК РФ).

На сегодняшний день мы не можем однозначно утверждать, что непогашенная сумма по договору займа, полученная физическим лицом от КИК, не станет объектом налогообложения НДФЛ, после того, как перейдёт право требования по этому же договору.

Налоговое законодательство регламентирует ситуацию с применением имущественного вычета при продаже имущественных прав, полученных при ликвидации КИК (пп. 2.1 п.2 ст. 220 НК РФ), но не определилось с ситуацией прекращения обязательств по договору займа.

Пунктом 18.1 ст. 217 НК РФ предусмотрено, что доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения, за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев, если иное не предусмотрено указанным пунктом, не подлежат налогообложению НДФЛ. Однако в данной ситуации, когда кредитор и заёмщик – одно и то же лицо, дарения не происходит, и нет оснований для применения этой нормы.

Подача финансовой отчетности ликвидируемой КИК

Комментарий GSL

В случае, если иностранная контролируемая компания определяет убыток по данным финансовой отчетности, составленной в соответствии с личным законом компании, и ее постоянным местонахождением является иностранное государство, с которым имеется международный договор РФ по вопросам налогообложения, то для подтверждения рассчитанного таким образом убытка не требуется составление аудиторского заключения.

Если же иностранная контролируемая компания определяет убыток по данным финансовой отчетности, составленной в соответствии с личным законом компании, и ее постоянным местонахождением не является иностранное государство, с которым имеется международный договор Российской Федерации по вопросам налогообложения, то для подтверждения рассчитанного таким образом убытка необходимо аудиторское заключение, независимо от того, предполагает ли контролирующее лицо заявлять об освобождении от налогообложения доходов при ликвидации контролируемой иностранной компании.

Финансовая отчетность контролируемых иностранных компаний для целей определения прибыли КИК в соответствии с нормами НК РФ составляется, начиная с 2015 года.

Освобождение денежных средств от налогообложения, полученных при ликвидации КИК

Комментарий GSL

Да, новая редакция п. 60 ст. 217 НК РФ позволяет освободить деньги, полученные контролирующим лицом при ликвидации КИК, от налогообложения НДФЛ. Условия применения этой льготы также содержатся в этом пункте ст. 217 НК РФ: наличие налоговой декларации, заявление налогоплательщика, документальное подтверждение стоимости имущества по данным финансовой отчётности КИК на дату передачи этого имущества.

Комментарий GSL

Такого понятия «позволяет освободить деньги…» Налоговый кодекс не содержит, это – часть моего авторского текста, причём отделённая от контекста.

Очевидно, что пора обратиться к первоисточнику и привести норму НК РФ целиком и без авторской интерпретации, поскольку в ней перечислены все необходимые условия и регламент действия налогоплательщика. Итак, сама норма – п. 60 ст. 217 НК РФ:

«Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц…: доходы в денежной и (или) натуральной формах, полученные при ликвидации иностранной организации…, налогоплательщиком…, имеющим право на получение таких доходов, а также в виде материальной выгоды, полученной от приобретения ценных бумаг у такой иностранной организации… налогоплательщиком… при одновременном соблюдении следующих условий: -налогоплательщик представил в налоговый орган одновременно с налоговой декларацией составленное в произвольной форме заявление об освобождении таких доходов от налогообложения с указанием характеристик полученного имущества (имущественных прав) и ликвидируемой (прекращаемой) иностранной организации… и приложением документов, содержащих сведения о стоимости имущества (имущественных прав) по данным учета ликвидируемой иностранной организации … на дату получения имущества (имущественных прав) от такой иностранной организации; -процедура ликвидации (прекращения) иностранной организации… завершена до 1 марта 2019 года (с учетом особенностей, установленных абзацами четвертым и пятым настоящего пункта)».

Комментарий GSL

Перевод денег (иностранной валюты) при ликвидации КИК без нарушения валютного законодательства возможно осуществить на банковский счёт контролирующего лица в уполномоченном банке, расположенном за пределами РФ (ст. 12, 14 Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле»).

Если во втором вопросе имеется в виду 2-ой этап «амнистии капиталов», осуществляемый в России в соответствии с Федеральным законом от 08.06.2015 № 140-ФЗ «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках…» в период 01.03.2018 г. – 28.02.2019 г., то специальная декларация предусматривает гарантии при совершении валютных операций и зачислении денег на задекларированные зарубежные счета, информация о которых содержится в декларации. Денежные средства признаются зачисленными на эти счета в соответствии с Законом № 173-ФЗ, то есть без нарушения валютного законодательства. Эта гарантия применяется к счетам, открытым до 01.01.2018 г.; валютные операции и зачисление денег на счета могут быть совершены до даты представления декларации в налоговый орган (ст. 7 Закона № 140-ФЗ).

Комментарий GSL

Следует признать, что законом не установлен единый регламент подтверждения стоимости передаваемых активов КИК, учитывая многообразие личных законов КИК и видов декларируемого имущества. В данной ситуации мы также не можем однозначно утверждать, что при проведении камеральной налоговой проверки налоговой декларации инспектору ИФНС будет достаточно выписки с банковского счёта КИК.

В практике нашей компании одним из документов – приложений, «содержащих сведения о стоимости имущества (имущественных прав) по данным учета ликвидируемой иностранной организации на дату получения имущества (имущественных прав) от такой иностранной организации”, является ликвидационный баланс КИК. Остальной перечень предоставляемых с декларацией документов зависит от конкретной ситуации.

Безналоговая ликвидация КИК в 2024

В конце мая Госдума от 29.05.2024 года приняла Федеральный закон № 121-ФЗ Федеральный закон от 29.05.2024 N 121»О внесении изменений в статьи 217 и 284.2 части второй Налогового кодекса Российской Федерации».

На 2024 год продлевается освобождение от НДФЛ доходов в виде полученных физическим лицом в собственность имущества (за исключением денежных средств) и (или) имущественных прав КИК, в отношении которой указанное физическое лицо являлось контролирующим лицом и (или) учредителем по состоянию на 31.12.2021 года, при соблюдении установленных условий:

- активы принадлежали КИК по состоянию на 01.03.2022 года или передаваемые имущественные права являются правами требования по договору отчуждения имущества (кроме денег) и (или) имущественных прав, которые принадлежали КИК по состоянию на 01.03.2022 года;

- физическое лицо представило в налоговый орган налоговую декларацию, а также заявление об освобождении таких доходов от налогообложения с приложением документов, подтверждающих стоимость активов по данным учета КИК на дату их получения физическим лицом.

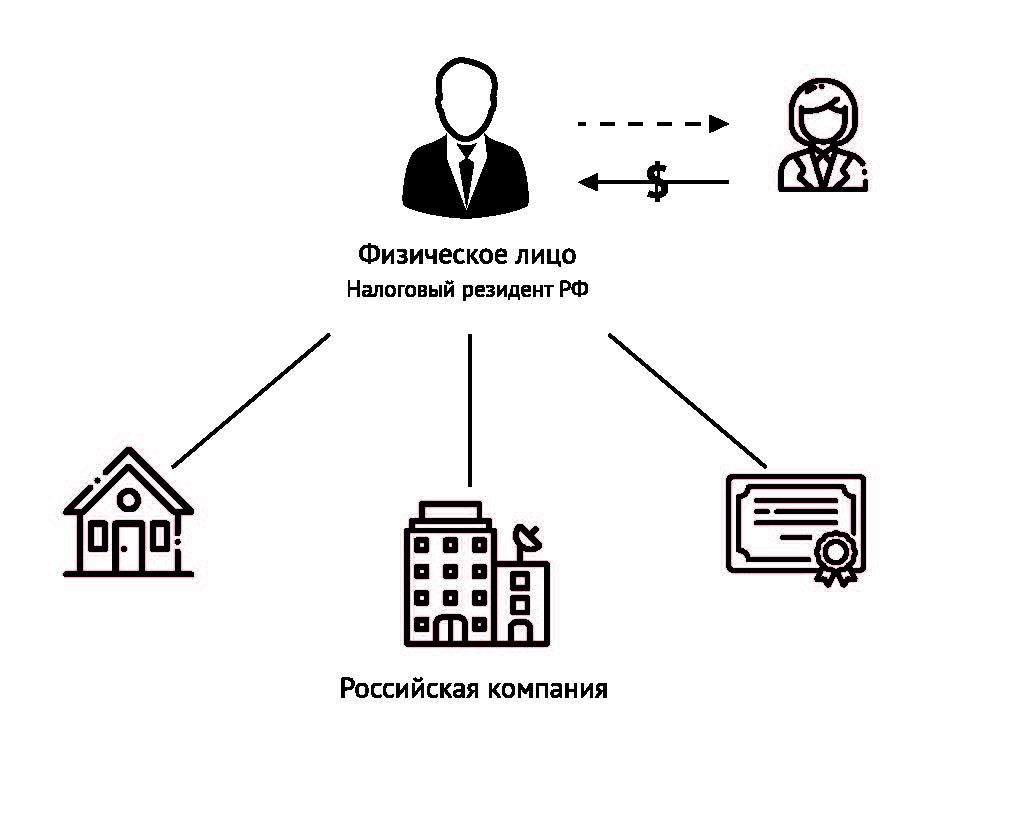

Таким образом, физлица – налоговые резиденты РФ освобождаются от НДФЛ при «переписывании» на себя имущества контролируемых иностранных компаний. Также появилась возможность зачета срока владения российскими активами через КИК. Это освобождает от подоходного налога при их последующей продаже. По сути, эта мера предполагает именно ликвидацию КИК, однако действует и на основании любой сделки, предусматривающей передачу активов от организации.

Льготу, существовавшую в 2022-2023 годах, продлили в связи с тем, что не все физические лица успели переоформить на себя активы из-за противодействия «недружественных» стран. Она позволяет не выплачивать НДФЛ при получении недвижимости, имущественных прав и ценных бумаг от иностранной организации, в которой резидент РФ являлся контролирующим лицом или учредителем по состоянию на 31 декабря 2021 года. Работает это послабление при соблюдении ряда условий и не распространяется на денежные средства.

Стоить отметить, что в случае ликвидации КИК, налоговый орган нужно проинформировать в течение трех месяцев с даты прекращения участия в иностранной организации. При этом будет вполне достаточно предоставить только этот документ, заполненный по форме, утвержденной ФНС России. Дополнительные бумаги в данном случае не предусмотрены.

Требуемый пакет документов для безналоговой ликвидации КИК:

- бумаги, подтверждающие ряд фактов — наличие у заявителя КИК, ликвидацию компании, существование у нее активов и их стоимость, а также то, что налогоплательщик получил активы после закрытия КИК;

- налоговая декларация по НДФЛ по форме 3-НДФЛ в двух экземплярах;

- сведения о стоимости имущества по данным учета ликвидируемой КИК на дату его получения от такой иностранной организации.

Доказательством ликвидации чаще всего служит Certificate of dissolution. Доказательством наличия активов — Statement of Assets and Liabilities или Financial Statement. Также можно приложить Agreement for an interim distribution on liquidation — соглашение о распределении имущества при ликвидации, если оно есть.

ФНС России придерживается точки зрения, что ко всем подтверждающим документам, оформленным на иностранном языке, должен прилагаться нотариально заверенный перевод на русский.

Налогообложение при последующей реализации имущественных прав (долей), ценных бумаг, полученных при ликвидации?

В случае, если в дальнейшем бенефициар захочет продать полученные после ликвидации имущественные права (доли), ценные бумаги, он может воспользоваться налоговым вычетом.

Так, согласно подпункту 2.1 пункта 2 статьи 220 и подпункту 1 пункта 10 статьи 214.1 НК РФ при дальнейшей продаже имущества (имущественных прав), ценных бумаг, полученных при ликвидации иностранной организации налогоплательщиком-акционером, доходы которого в виде такого имущества освобождались от налогообложения в соответствии с пунктом 60 статьи 217 НК РФ, такой налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов от продажи такого имущества на сумму, равную стоимости имущества по данным учета ликвидированной организации на дату ее ликвидации, указанной в документах, прилагаемых к заявлению налогоплательщика, но не выше рыночной стоимости такого имущества (имущественных прав).

Есть ли какие-то особенности при ликвидации КИК с номинальным сервисом?

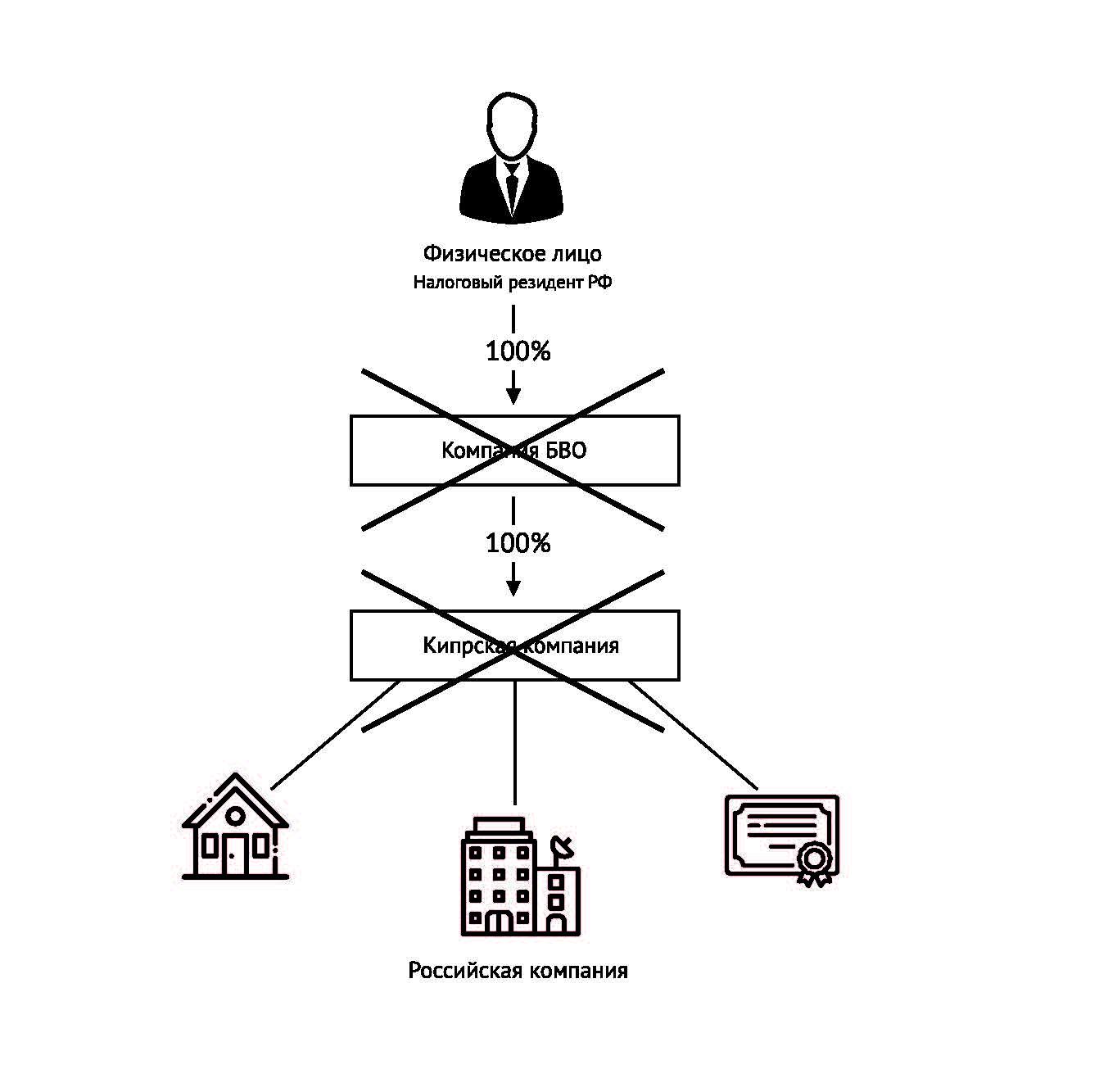

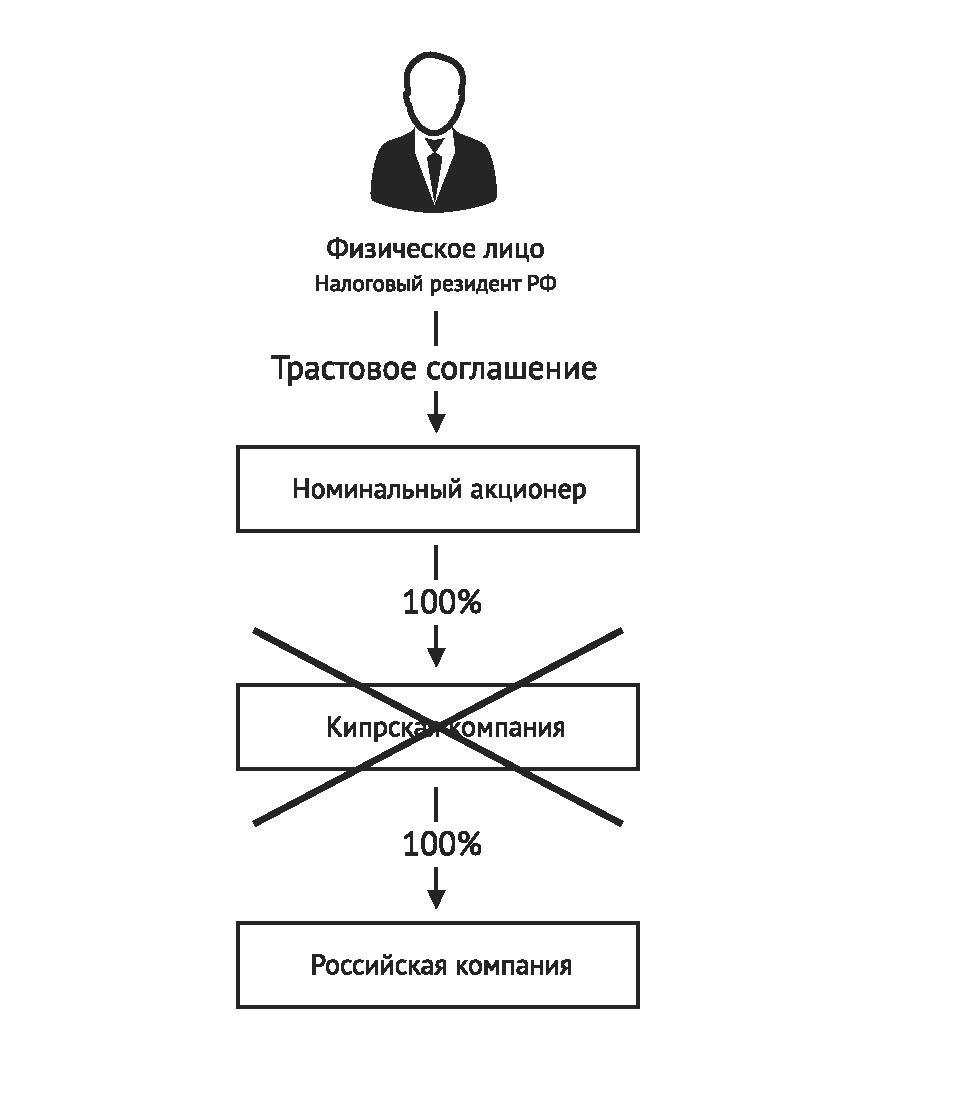

Да. Многие владельцы иностранных компаний пользуются услугами, так называемых номинальных акционеров, когда на основании комплекта документов (трастовой декларации и др.) такой акционер, являясь юридическим собственником акций, тем не менее, владеет ими в пользу бенефициара. Иными словами, в реестре акционеров компании числится номинальный акционер, притом, что фактическим владельцем данных акций является бенефициар.

Законодательство РФ (включая налоговое) не регламентирует правовое регулирование отношений между номинальным акционером и бенефициаром (в силу отсутствия такого правового института в российском законодательстве), поэтому на практике возникла неопределенность в том, каким образом следует их квалифицировать.

Исходя из анализа рассматриваемых отношений, на практике можно применить следующие два подхода:

- Отношения между номинальным акционером и бенефициаром следует квалифицировать как «иностранную структуру без образования юридического лица» (ст.11 НК РФ);

- Отношения между номинальным акционером и бенефициаром являются неким гражданско-правовым договором.

Первый подход может, потенциально, использоваться, если отношения укладываются в формулировки ст. 11 НК РФ: «иностранная структура без образования юридического лица – организационная форма, созданная в соответствии с законодательством иностранного государства (территории) без образования юридического лица (в частности, фонд, партнерство, товарищество, траст, иная форма осуществления коллективных инвестиций и (или) доверительного управления), которая в соответствии со своим личным законом вправе осуществлять деятельность, направленную на извлечение дохода (прибыли) в интересах своих участников (пайщиков, доверителей или иных лиц) либо иных бенефициаров».

Второй подход в квалификации данных правоотношений как договора, безусловно, также имеет право на существование. На его формирование, в частности, повлиял пп. 2 п. 1 ст. 2 Федерального закона «О декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации» от 08.06.2015 N 140-ФЗ, в котором содержится понятие «договора номинального владения имуществом». Согласно указанной норме, это договор, который заключен в соответствии с законодательством иностранного государства и на основании которого права собственника имущества, принадлежащего физическому лицу, передаются иному лицу, осуществляющему эти права в интересах и (или) по поручению данного физического лица. Термин «номинальный владелец» одновременно с принятием этого закона был введен и в НК РФ (ст. 39 и 41).

На что конкретно может повлиять выбор того или иного подхода квалификации номинальных отношений?

Во-первых, если рассматривать данные отношения как иностранную структуру без образования юридического лица, то при определенных обстоятельствах у физического лица – налогового резидента РФ возникает обязанность уведомить налоговые органы не только об участии в иностранной компании (в которой он является бенефициаром), но и об учреждении иностранной структуры без образования юридического лица. Аналогичным образом, при прекращении участия, например, когда номинальный акционер передает акции бенефициару, последний также будет обязан уведомить о данном факте налоговые органы. В случае нарушения указанных обязанностей бенефициар может быть привлечен к налоговой ответственности в виде штрафа в размере 50 тыс. руб.

Кроме того, такая иностранная структура без образования юридического лица при наличии контроля со стороны бенефициара, как и сама иностранная компания (акциями которой владеет номинальный акционер) может быть признана контролируемой иностранной компанией. Следовательно, бенефициар, как контролирующее лицо, будет обязан подать уведомление о КИК, как в отношении такой структуры, так и в отношении компании. Если уведомление не будет представлено или контролирующее лицо подаст его с нарушением срока, то оно может быть привлечено к налоговой ответственности в виде штрафа в размере 100 тыс. руб.

Если бенефициар не считал отношения между бенефициаром и номинальным акционером иностранной структурой без образования юридического лица, а налоговые органы так посчитают, бенефициар может быть оштрафован.

Во-вторых, многие владельцы иностранных компаний намереваются применить налоговую льготу в виде освобождения от налогообложения доходов в виде активов, полученных при ликвидации иностранных организаций (иностранных структур без образования юридического лица).

В этой связи, при наличии в иностранной компании номинального акционера, существует риск, что при прямой передаче активов от ликвидируемой компании бенефициару (минуя звено акционера) в порядке ликвидации, налоговый орган может отказать в применении льготы исходя из того, что активы по общему правилу должны передаваться акционеру ликвидируемой организации (а не бенефициару).

Поэтому для усиления правовой позиции при доказывании обстоятельств, подтверждающих обоснованность применения льготы, на наш взгляд, наиболее простой и понятный для налоговых органов подход будет заключаться в виде последовательной ликвидации (прекращении):

- иностранной структуры без образования юридического лица (отношений между бенефициаром и номинальным акционером), с передачей акций иностранной компании бенефициару в порядке такой ликвидации;

- иностранной компании, с передачей активов компании бенефициару (который к моменту ликвидации стал полноправным акционером иностранной компании).

С другой стороны, если не рассматривать данные отношения как ИСБОЮЛ, но при этом подать специальную декларацию в рамках законодательства о добровольном декларировании активов, то при прекращении договора номинального владения и получении бенефициаром акций в прямое владение не должно возникнуть налоговых последствий на основании ст. 41 НК РФ. Вслед за этим, иностранная компания может быть ликвидирована в рамках безналоговой ликвидации (с учетом установленных ограничений по срокам).

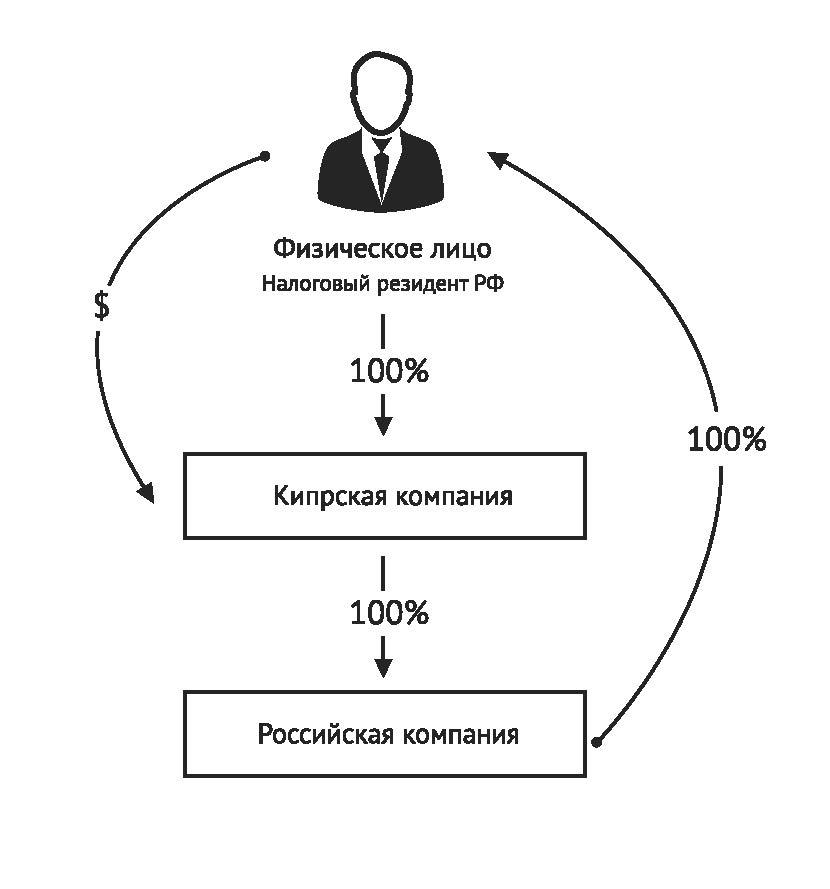

Налогообложение дохода, полученного контролирующим лицом при приобретении акций/ долей владения у своих КИК по цене ниже номинальной (рыночной)

Доходы КИК от реализации ценных бумаг и (или) имущественных прав (в том числе долей, паев) в пользу контролирующего лица, либо его российского взаимозависимого лица, а также расходы в виде цены приобретения такого имущества исключаются из прибыли (убытка) КИК при условии, что цена реализации определена исходя из их документально подтвержденной стоимости по данным учета КИК на дату перехода права собственности, но не выше рыночной стоимости имущества.

Указанное правило применяется при условии, что процедура ликвидации контролируемой иностранной компании будет завершена до 1 марта 2019 года.

Налоговая позиция бенефициара

Если контролирующее лицо приобретает у КИК ценные бумаги по цене ниже рыночной, то у физического лица не возникает материальной выгоды (выгоды от экономии), подлежащей налогообложению в РФ.

При последующей продаже имущественных прав, приобретенных у КИК, налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически понесенных расходов, исходя из меньшей из следующих величин:

Указанное правило применяется при условии, что процедура ликвидации контролируемой иностранной компании будет завершена до 1 марта 2019 года, а налогоплательщик представил в налоговый орган одновременно с налоговой декларацией заявление об освобождении соответствующих доходов от налогообложения с указанием характеристик полученного имущества и ликвидируемой иностранной организации и приложением документов со сведениями о стоимости имущества по данным учета ликвидируемой КИК.

Vereshch

Добрый день.

Скажите, что вкладывается в понятие “позволяет освободить деньги, полученные контролирующим лицом при ликвидации КИК от налогообложения НДФЛ”? Есть какие-то ограничения?

Ответить

Ксения Шилкина20.12.2021Налоговый консультант

Добрый день!

п.60 ст. 217 НК РФ:

«Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц…:

доходы в денежной и (или) натуральной формах, полученные при ликвидации иностранной …, налогоплательщиком …, имеющим право на получение таких доходов, а также в виде материальной выгоды, полученной от приобретения ценных бумаг у такой иностранной организации … налогоплательщиком…при одновременном соблюдении следующих условий:

– налогоплательщик представил в налоговый орган одновременно с налоговой декларацией составленное в произвольной форме заявление об освобождении таких доходов от налогообложения с указанием характеристик полученного имущества (имущественных прав) и ликвидируемой (прекращаемой) иностранной организации … и приложением документов, содержащих сведения о стоимости имущества (имущественных прав) по данным учета ликвидируемой иностранной организации … на дату получения имущества (имущественных прав) от такой иностранной организации;

– процедура ликвидации (прекращения) иностранной организации … завершена до 1 марта 2019 года (с учетом особенностей, установленных абзацами четвертым и пятым настоящего пункта)».

Ответить