Какие иностранные компании получают освобождение от налогообложения в РФ ввиду своей деятельности?

Содержание

- Чтобы воспользоваться освобождением от налога, какой должна быть ставка налога в стране регистрации компании с высоким уровнем налогообложения?

- Что такое некоммерческая организация?

- Какие страны являются членами ЕАЭС?

- Что подразумевается под «активной иностранной компанией»?

- Признается ли шотландское LP КИК для целей налогообложения?

- Что такое «активная иностранная холдинговая компания»?

- Что такое «активная иностранная субхолдинговая компания»?

- Для того чтобы применять освобождение от налогообложения КИК, холдинги и субхолдинги должны находиться в странах, которые не включены в черный список Минфина?

- Какие условия должны быть соблюдены, чтобы получить освобождение, если КИК зарегистрирована в стране с высокими налогами?

- Как вычисляется «эффективная ставка» налогообложения?

- Как вычисляется «средневзвешенная налоговая ставка»?

- Применяется ли при расчете средневзвешенной ставки на прибыль российская льгота по дивидендам?

- Имеются в виду полученные или выплаченные дивиденды?

- Что подразумевается под фразой «Постоянное нахождение в стране из «черного списка»»?

- Какие существуют пороги прибыли, ниже которых сумма прибыли КИК не учитывается при определении налоговой базы?

В НК РФ приведен целый ряд случаев, когда прибыль КИК освобождается от налогообложения в РФ (п. 1 ст. 25.13-1 НК РФ):

- КИК – некоммерческая организация;

- КИК из стран-членов ЕАЭС;

- КИК с высокой эффективной ставкой налога (75% от средневзвешенной российской ставки);

- «Активная» иностранная компания, "активный " иностранный холдинг и субхолдинг;

- Банк или страховая организация, действующие на основании лицензии или иного специального разрешения;

- Организация-эмитент обращающихся акций и т.п.;

- Участник проектов по добыче полезных ископаемых, соглашениях о разделе продукции, концессионных соглашениях и т.п.;

- Оператор нового морского месторождения углеводородного сырья и т.п.;

- КИК признается международной холдинговой компанией.

Кроме того, прибыль КИК не облагается у контролирующего лица, если её размер по общему правилу не превышает 10 млн руб. (п.1 ст.3 ФЗ № 376 "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (в части налогообложения прибыли контролируемых иностранных компаний и доходов иностранных организаций)).

Справочная информация*

В 2015, 2016 действовал переходный период, где пороговые значения составляли: в 2015 г. - 50 млн руб., в 2016 г. - 30 млн руб. Однако данное обстоятельство не освобождает контролирующее лицо от обязанности подавать уведомления об участии в КИК.

НК РФ предусматривает определенные условия для получения указанных освобождений.

Налогоплательщик представляет в налоговый орган документы, подтверждающие соблюдение условий для такого освобождения. Документы представляются в срок, установленный для подачи уведомлений о КИК с переводом на русский язык в части, необходимой для подтверждения освобождения.

Налогоплательщик вправе не представлять документы, если они были представлены российской организацией, через которую реализовано косвенное участие налогоплательщика.

АНАЛИЗ ТЕОРЕТИЧЕСКОЙ СИТУАЦИИ – ОФШОР ФОРУМ GSL

За какой период необходимо учитывать нераспределенную прибыль

Комментарий GSL

Как следует из вопроса, прибыль КИК за 2015 и 2016 годы составила по 5 млн руб. в год. В этом случае у контролирующего лица отсутствует обязанность представлять налоговую декларацию 3-НДФЛ с указанием в ней прибыли КИК.

Прибыль КИК учитывается при определении налоговой базы контролирующего лица, если прибыль КИК за финансовый год, начиная с 2015 года, превысила 10 млн руб. (п. 6 ст. 25.15 НК РФ). При этом в 2015 и 2016 годах установлен повышенный предел для учета прибыли контролируемой иностранной компании в доходах контролирующего лица:

- за 2015 год – 50 млн рублей;

- за 2016 год – 30 млн рублей.

Чтобы воспользоваться освобождением от налога, какой должна быть ставка налога в стране регистрации компании с высоким уровнем налогообложения?

На первый взгляд, кажется, что это должна быть ставка на менее 15% (поскольку в Законе говорится про «не менее 75% средневзвешенной налоговой ставки»), но надо учитывать особые ставки на дивиденды. В России у нас налог на прибыль организаций составляет 20% (с 2025 года будет составлять 25%), а на дивиденды минимальная ставка составляет 13% (если не применяется льгота). Дивиденды умножаем на 13%, прибыль на 20% (с 2025 года будет составлять 25%) и делим на общую сумму дохода. Таким образом, мы получаем некую средневзвешенную ставку по российскому законодательству. В Законе есть отсылка на пункт статьи 284 НК РФ, которая устанавливает ставку налога на дивиденды в размере 13%.

С 01.01.2025 г. в отношении доходов в виде дивидендов, доходов от продажи имущества, акций и долей участия в уставном капитале российских организаций, доходов по операциям с ценными бумагами и цифровыми финансовыми активами будут установлены отдельные ставки НДФЛ:

- доходы до 2,4 млн рублей – 13%;

- доходы свыше 2,4 млн рублей – 15%.

Что такое некоммерческая организация?

Некоммерческими организациями являются организации, которые:

- не преследуют извлечение прибыли в качестве основной цели своей деятельности;

- не распределяют прибыль (если она все же была получена) между участниками.

Таким образом, некоммерческая организация – это организация, в которой не ставится задача по получению прибыли и не распределяется полученная прибыль между своими участниками.

Некоммерческие организации создаются и действуют для достижения общественно полезных целей: социальных, благотворительных, культурных, образовательных, научных и управленческих.

Также некоммерческие организации могут создаваться в целях охраны здоровья граждан, развития физической культуры и спорта, удовлетворения духовных и иных нематериальных потребностей граждан, защиты прав, законных интересов граждан и организаций, разрешения споров и конфликтов, оказания юридической помощи, а также в иных целях, направленных на достижение общественных благ.

Какие страны являются членами ЕАЭС?

Государства-члены ЕАЭС

- Армения

- Белоруссия

- Казахстан

- Киргизия

- Россия

Прибыль КИК освобождается от налогообложения, в частности, если иностранная компания признается (п. 1 ст. 25.13 НК РФ):

- активной иностранной компанией;

- активной иностранной холдинговой компанией;

- активной иностранной субхолдинговой компанией.

Что подразумевается под «активной иностранной компанией»?

Это компания, в структуре доходов которой присутствует не более 20% так называемых «пассивных» доходов, таких как дивиденды, процентный доход от долговых обязательств любого вида, доходы от использования прав на объекты интеллектуальной собственности, доходы от оказания консультационных, юридических, бухгалтерских, аудиторских, инжиниринговых, рекламных, маркетинговых услуг, услуг по обработке информации, а также от проведения научно-исследовательских и опытно-конструкторских работ и пр.

Трудно представить себе компанию, не получающую доходы из списка «пассивных» доходов, особенно учитывая последний пункт – «Иные аналогичные доходы».

Справочная информация*

Пассивные доходы для целей КИК:

- дивиденды;

- доходы, получаемые в результате распределения прибыли или имущества организаций, иных лиц, в том числе при их ликвидации;

- процентный доход от долговых обязательств любого вида (кроме процентного дохода лицензированных банков);

- доходы от использования прав на объекты интеллектуальной собственности;

- доходы от реализации акций (долей) и (или) уступки прав в иностранной организации, не являющейся юридическим лицом по иностранному праву;

- доходы по операциям с производными финансовыми инструментами (кроме процентного дохода лицензированных банков и кроме поставочных сделок и операций хеджирования, если доходы от сделок с базисным активом признавались бы активным доходом);

- доходы от реализации недвижимого имущества;

- доходы от сдачи в аренду или субаренду имущества, в том числе доходы от лизинговых операций, за исключением аренды морских судов, воздушных судов и транспортных средств, а также контейнеров, используемых в международных перевозках, аренды подземных хранилищ газа и трубопроводов, используемых для транспортировки углеводородов;

- доходы от реализации (в том числе погашения) инвестиционных паев паевых инвестиционных фондов;

- доходы от оказания консультационных, юридических, бухгалтерских, аудиторских, инжиниринговых, рекламных, маркетинговых услуг, услуг по обработке информации, а также от проведения научно-исследовательских и опытно-конструкторских работ;

- доходы от услуг по предоставлению персонала;

- иные аналогичные доходы.

АНАЛИЗ ТЕОРЕТИЧЕСКОЙ СИТУАЦИИ – ОФШОР ФОРУМ GSL

Как доказать, что КИК является активной компанией?

Комментарий GSL

Для применения освобождения по основанию «активная компания» контролирующее лицо должно приложить к уведомлению о КИК неконсолидированную финансовую отчетность КИК, которая должна быть переведена на русский язык в части, необходимой для подтверждения соблюдения условий для освобождения (пункты 3 и 9 ст. 25.13-1 НК РФ).

В письме Минфина РФ от 16.07.2018 г. N 03-12-12/2/49387 указывается, что для подтверждения соблюдения условий для освобождения могут использоваться данные бухгалтерского учета иностранной компании, регистры бухгалтерского учета, иные документы, в том числе представленные КИК справки, данные аналитического учета, финансовая отчетность и расшифровки к финансовой отчетности, налоговая отчетность, копии договоров и платежных документов, сертификатов инкорпорации, налогового резидентства, выписки из уставных документов, а также иные документы, предусмотренные обычаями делового оборота государства постоянного местонахождения контролируемой иностранной компании. С учетом того обстоятельства, что Кодексом не установлен перечень документов, подтверждающих соблюдение условий для освобождения от налогообложения прибыли контролируемой иностранной компании, по мнению Департамента, комплект документов, подтверждающих соблюдение таких условий, является индивидуальным в отношении каждого из условий.

Дальнейшая классификация доходов на доходы от пассивной деятельности и доходы от активной деятельности, которая нужна для применения освобождений, установлена Налоговым кодексом РФ (п.п. 4-5 ст. 309.1 НК РФ) и, очевидно, будет производиться налоговым органом самостоятельно, на основе указанных норм.

Определение пассивных доходов как «иные доходы, аналогичные доходам, указанным в подпунктах 1 – 11 настоящего пункта» с самого начала порочно, так как дает налоговому органу большое пространство для усмотрения, что легко порождает спорную ситуацию, когда налогоплательщик считает, что деятельность КИК активная, а налоговый орган, что она «аналогична» пассивным операциям.

Если говорить конкретно о торговле товарами, то банки, к примеру, всегда воспринимали этот бизнес как активную деятельность. Есть также практика американского FATCA, где лица, ведущие торговую деятельность (за некоторыми исключениями) считаются Active NFFI (вот там как раз перечень пассивных операций закрытый). Но поскольку разграничение операций на активные и пассивные не закреплено где-либо в международных соглашениях или документах OECD, то здесь сложно предугадать позицию ФНС и Минфина. Говорить, будет ли деятельность в конкретном случае отнесена к активной, можно только отталкиваясь от деталей и – с долей вероятности.

Комментарий GSL

Представления отчетности не избежать – это прямое требование НК РФ (пункты 3 и 9 ст. 25.13-1 НК РФ).

Подача финансовой отчетности активной КИК

Комментарий GSL

В случае, если физ. лицо является контролирующим лицом, то уведомление о КИК подается в налоговый орган независимо от финансового результата (прибыль или убыток) деятельности компании.

В силу прямой нормы НК РФ налоговая база определяется отдельно в отношении каждой контролируемой иностранной компании. То есть перенести убыток КИК на будущее можно только по этой же КИК.

Из Инструкции по заполнению 3-НДФЛ (Приказ ФНС России от 24.12.2014 г. N ММВ-7-11/671@) следует, что убыток КИК не отражается в декларации. Кроме того, прибыль КИК, подлежащая налогообложению, не рассчитывается в декларации 3-НДФЛ. В декларации 3-НДФЛ указывается сумма прибыли КИК (подлежащая налогообложению), которая предварительно рассчитана с учетом норм, установленных законодательством, в том числе уменьшена на сумму убытка прошлых лет.

Обратите внимание, что если вы пользуетесь льготой по критерию «активная компания», то к уведомлению о КИК вы прикладываете неконсолидированную финансовую отчетность компании с переводом на русский (в части, необходимой для подтверждения льготы). При этом, скорее всего, вы не сможете использовать убыток этой компании в будущем (когда, например, компания не будет удовлетворять критерию активной компании). В этом отношении можно обратить внимание на то, что в случае использования освобождений российскими организациями, в декларации по налогу на прибыль они будут указывать реквизиты КИК и коды освобождений, но от них не требуется заполнять листы деклараций с расчетом прибыли (убытка) КИК (п. 16.2 Порядка заполнения налоговой декларации по налогу на прибыль организаций, Приказ ФНС РФ от 19.10.2016 г. N ММВ-7-3/572@). Потенциально, вы можете не заявлять льготу (Письмо Минфина России от 17.07.2018 г. N 03-12-11/2/49826: освобождение прибыли КИК является правом, а не обязанностью) и в этом случае, потенциально, можете иметь возможность использовать убыток в будущем.

Признается ли шотландское LP КИК для целей налогообложения?

Следует отметить, что в соответствии с введенным в России с 2015 года законодательством о контролируемых иностранных компаниях, шотландские LP по ряду критериев, скорее всего, будут относиться к числу КИК. Как следствие, в отношении LP, деятельность которых контролируется резидентами РФ (при условии, что LP не будут являться налоговыми резидентами РФ сами по себе), налогообложение будет возникать в отношении прибыли, получаемой LP, и облагаться в России.

Таким образом, в деятельности офшорных шотландских LP, контролируемых российским бизнесом, скорее всего, возникнет налоговая составляющая. Поэтому стоит проанализировать структуру группы компаний на предмет появления новых налоговых рисков. И заново оценить целесообразность применения шотландских LP по сравнению с другими инструментами международного налогового планирования.

АНАЛИЗ ТЕОРЕТИЧЕСКОЙ СИТУАЦИИ – ОФШОР ФОРУМ GSL

Налогообложение шотландской LP с точки зрения КИК

Комментарий GSL

Налоговые и гражданско-правовые последствия деятельности LP будут в значительной степени зависеть от порядка осуществления должностными лицами LP (в том числе и поверенными) хозяйственной деятельности.

Если основные должностные лица компании будут осуществлять деятельность на территории РФ (либо деятельность LP будет подпадать под признаки резидентства в РФ), то тогда можно с высокой степенью достоверности утверждать, что LP будет считаться налоговым резидентом в РФ для целей применения НК РФ. В этом случае она обязана будет вести бухгалтерский и налоговый учет по правилам РФ и отчитываться в налоговую инспекцию и иные государственные органы РФ по формам, предусмотренным для резидентов РФ. Поскольку LP не имеет право использовать международные договора об избежании двойного налогообложения, то фактически при определении статуса налогового резидента необходимо пользоваться только положениями НК РФ.

Если же LP не будет являться налоговым резидентом РФ, то с точки зрения текущего законодательства в указанном Вами варианте LP будет считаться КИК (при условии, если доли участия делятся поровну, то статус КИК будет приобретен только c 2016 года); также под статус КИК как структуры без образования юридического лица могут подпадать трастовые взаимоотношения между собственниками и трастовыми управляющими (как Вы пишете – «номиналами»).

В этой связи у собственников, которые будут являться контролирующими лицами, будут возникать соответствующие обязательства по декларированию участия в иностранной организации, декларированию КИК, расчету прибыли КИК подпадающей под налогообложение в РФ и соответственно уплате с этой прибыли НДФЛ по прогрессивной ставке, начиная с 13%.

Если же лица от имени LP на территории РФ будут осуществлять деятельность по договорам гражданско-правового характера, то тогда необходимо рассмотреть необходимость регистрации этих лиц в РФ в качестве ИП, и в зависимости от выбранного режима налогообложения (УСН/ОСН) уплаты налогов в РФ по различным ставкам (6% или 15% при УСН, 13% НДФЛ и т.д.).

В любом случае, в зависимости от характера деятельности на территории РФ, необходимо рассматривать риски возникновения постоянного представительства в соответствии со ст. 306 НК РФ (конечно же, если LP не является налоговым резидентом в РФ), поскольку это также приведет к необходимости постановки LP на налоговый учет в РФ, к налогообложению доходов, полученных через такое постоянное представительство по ставке 20%, а также декларированию и уплате иных налогов, в частности, НДС.

Комментарий GSL

Российское налоговое законодательство, в целом, не ограничивает применение КИК в отношении иностранных компаний по критерию места регистрации/резидентства, и, таким образом, резидентная в Великобритании LTD при соблюдении условий и критериев НК РФ может являться КИК.

У Российской Федерации с Великобританией существует международный договор об избежании двойного налогообложения (далее – Соглашение), и это Соглашение никаких особенностей на КИК в РФ не накладывает.

Все дело в том, что Соглашение регулирует налогообложение прибыли КОМПАНИИ, являющейся налоговым резидентом Великобритании на территории двух договаривающихся государств. Правила КИК регулируют налогообложение СОБСТВЕННИКА компании (в данном случае LTD) – а это относится к юрисдикции законодательства страны резидентства этого собственника – т.е. НК РФ.

Таким образом, если LTD является налоговым резидентом UK, то Компания будет уплачивать со своей прибыли корпоративный налог в Великобритании по действующей там ставке.

Если акционер компании является физическим лицом – резидентом РФ, то, подпадая под правила КИК, он уплатит налог с нераспределенных дивидендов (т.е. еще с неполученных доходов) с учетом возможности применения ряда освобождений от налогообложения КИК, предусмотренных НК РФ. Либо альтернативно – компания распределит дивиденды, и тогда физ.лицо уплатит 13% уже с полученных доходов.

Риски владения шотландской компанией с номинальным партнером

Комментарий GSL

Проанализировав данный вопрос, представляется возможным предположить, что в отношении вашей компании существуют следующие риски:

1. Риск признания на территории РФ постоянного представительства иностранной организации.

В соответствии со ст. 306 НК РФ к таким признакам относятся наличие места ведения деятельности, соответствие вида деятельности характеристикам, приведенным в абз. 2-5 п.2 данной статьи, предпринимательский характер деятельности и регулярность ее осуществления.

Объектом налогообложения для иностранной организации, имеющей постоянное представительство в России, является прибыль, которую она получила через указанное представительство (ст. 247 НК РФ). При этом под прибылью представительства понимается разница между доходами этого представительства и его расходами (п. 2 ст. 247, п. 1 ст. 307 НК РФ).

2. Риск признания иностранной организации налоговым резидентом Российской Федерации.

Налоговыми резидентами Российской Федерации в целях НК РФ признаются в т.ч. следующие организации:

- иностранные организации, признаваемые налоговыми резидентами Российской Федерации в соответствии с международным договором Российской Федерации по вопросам налогообложения, – для целей применения этого международного договора;

- иностранные организации, местом управления которыми является Российская Федерация, если иное не предусмотрено международным договором Российской Федерации по вопросам налогообложения.

Фактическим местом управления признается территория РФ при соблюдении хотя бы одного из следующих условий:

- исполнительный орган (исполнительные органы) организации регулярно осуществляет свою деятельность в отношении этой организации из Российской Федерации;

- главные (руководящие) должностные лица организации (лица, уполномоченные планировать и контролировать деятельность, управлять деятельностью предприятия и несущие за это ответственность) преимущественно осуществляют руководящее управление этой иностранной организацией в Российской Федерации (ст. 246.2 НК РФ).

Также для определения расположения фактического места управления будут приниматься в расчет среди прочих следующие критерии: ведение бухгалтерского или управленческого учета организации, ведение делопроизводства организации, оперативное управление персоналом организации.

Если компания будет признана налоговым резидентом РФ, то она становится плательщиком налога на прибыль в соответствии с Главой 25 НК РФ.

3. В соответствии со ст. 25.13 НК РФ шотландская компания будет признана КИК, если контролирующим лицом организации являются юридическое и/или физическое лицо, признаваемые налоговыми резидентами Российской Федерации.

Контролирующим лицом иностранной организации признаются следующие лица:

- физическое или юридическое лицо, доля участия которого в этой организации составляет более 25%;

- физическое или юридическое лицо, доля участия которого в этой организации (для физических лиц – совместно с супругами и несовершеннолетними детьми) составляет более 10%, если доля участия всех лиц, признаваемых налоговыми резидентами Российской Федерации, в этой организации (для физических лиц – совместно с супругами и несовершеннолетними детьми) составляет более 50%.

Пунктом 7 ст. 25.15 НК РФ предусмотрено, что прибыль КИК учитывается при определении налоговой базы за налоговый период по соответствующему налогу в случае, если ее величина за 2017 год составила более 10 000 000 рублей.

- за 2016 год – 30 млн рублей;

- за 2015 год – 50 млн рублей.

Таким образом, если прибыль КИК превышает указанный порог, при получении доходов в виде суммы прибыли контролируемой иностранной компании у налогоплательщика на основании пп. 3 п. 1 ст. 228 НК РФ возникает обязанность самостоятельно исчислить и уплатить в бюджет сумму налога на доходы физических лиц.

Налоговая декларация по форме 3 НДФЛ представляется не позднее 30 апреля года, следующего за годом получением дохода.

Уплата налога – не позднее 15 июля года, следующего за годом получением дохода.

Вопрос налогообложения КИК (пассивные доходы)

Комментарий GSL

В связи с открытием LP возникнут следующие обязанности у физ. лица – российского налогового резидента РФ:

- в течение трех месяцев с момента регистрации LP подать уведомление об участии в иностранной компании;

- подавать уведомление о КИК – представляется в срок не позднее 20 марта года, следующего за налоговым периодом, в котором контролирующим лицом признается доход в виде прибыли контролируемой иностранной компании;

- при условии превышения нераспределенной прибыли КИК 10 млн рублей, у контролирующего лица возникает обязанность подать в ИФНС налоговую декларацию по форме 3-НДФЛ, приложив к ней отчетность по КИК (LP).

П. 3 ст. 25.13-1 НК РФ предусматривает, что если доля доходов от пассивной деятельности в общей сумме доходов КИК по данным ее финансовой отчетности составляет не более 20%, то такая КИК признается “активной иностранной компанией” и ее прибыль освобождается от налогообложения. В п. п. 4 и 5 ст. 309.1 НК РФ выделяются, соответственно, так называемые доходы от пассивной деятельности и доходы от активной деятельности, и, если доля активных доходов превысит 80% от общих доходов, прибыль КИК освобождается от российского налогообложения.

Как видите, в данной норме НК РФ говорится об освобождении от налогообложения по критерию характера доходов: активные / пассивные.

Порог же 10 млн. рублей, установленный п. 7 ст. 25.15 НК РФ, применяется для всех КИК вне зависимости от структуры доходов.

Также обращаем внимание на то, что, с точки зрения налогообложения, шотландское партнерство обладает свойством налоговой «прозрачности», т.е. не считается самостоятельным налогоплательщиком, а все налоги с полученной прибыли обязаны уплатить партнеры пропорционально их доли участия в складочном капитале. При этом если у партнерства нет доходов от источника в Великобритании, и LP не ведет деятельность на территории Великобритании, то обязанность партнеров уплачивать налог определяется только местом их налогового резидентства. К примеру, если партнерами в LP становятся оффшорные компании и LP не имеет налогов у источника в Великобритании, то, при соблюдении ряда условий, у такой структуры не возникает налогов к уплате в Великобритании.

Здесь еще важно понимать, каким образом планируется участвовать в шотландском LP: через иностранную компанию? Необходимо также учитывать, что шотландское LP должно состоять как минимум из двух партнеров.

Еще два важных момента работы по шотландским LP:

- это вопрос постановки на учет партнеров и возможных штрафов в этой связи (причем вопрос остается актуальным, даже если физическое лицо-партнер – нерезидент Великобритании);

- а также тот факт, что с 24 июля 2017 года шотландские партнерства будут обязаны подавать информацию о контролирующих лицах в английскую Регистрационную палату и сообщать об изменениях в данной информации в течение 14 дней. Кроме того, они должны будут ежегодно подтверждать актуальность и правильность данных.

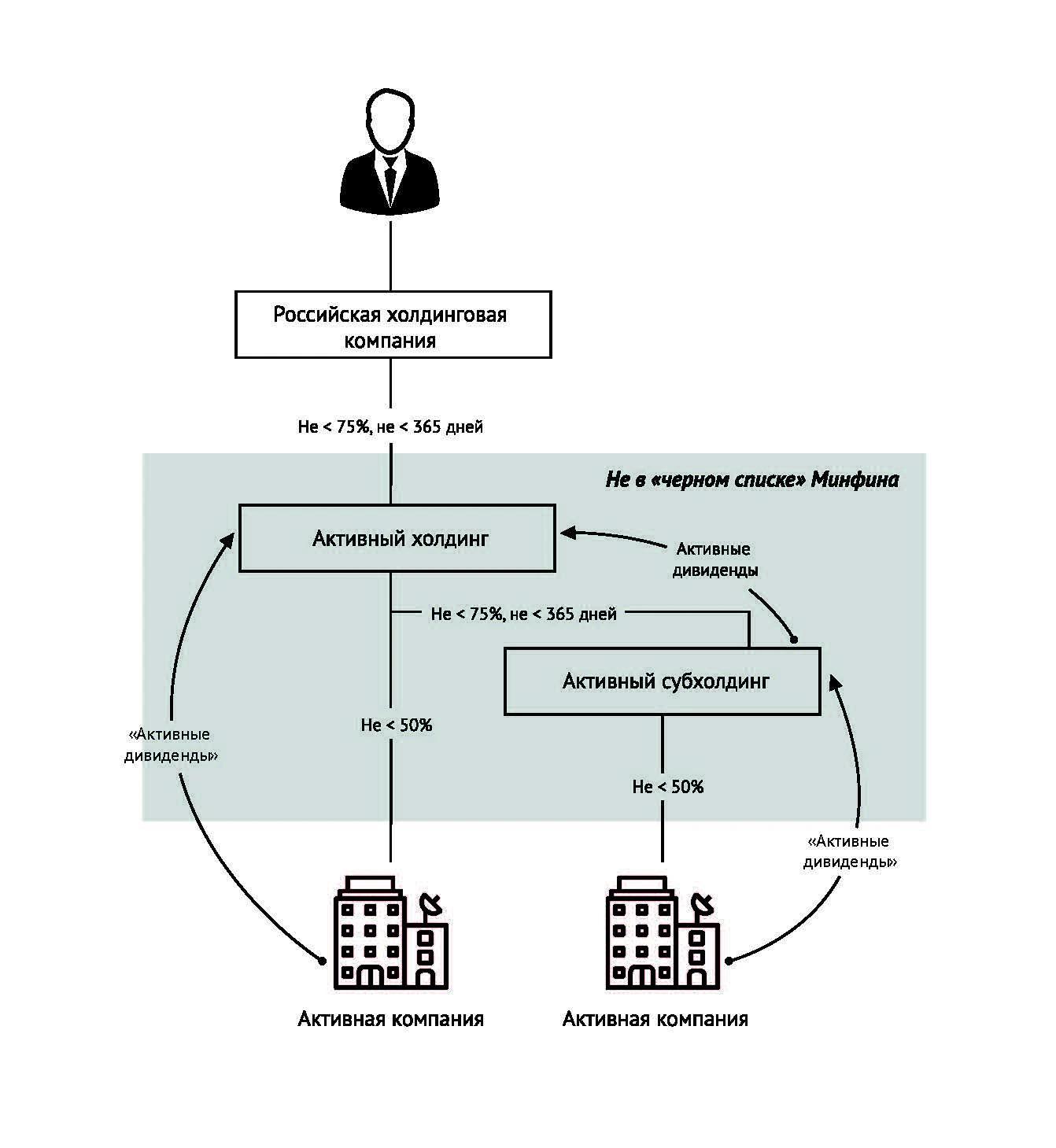

Что такое «активная иностранная холдинговая компания»?

Иностранная холдинговая компания – это иностранная организация, в отношении которой одновременно выполняются следующие условия:

- Доля прямого участия российской организации – контролирующего лица в уставном капитале этой иностранной организации составляет не менее 75%.

- Доля участия этой иностранной организации хотя бы в одной иностранной организации составляет не менее 50%.

- Доля участия этой иностранной организации в иных иностранных организациях (при наличии) составляет не менее 15%.

- Период владения долями, указанными выше, составляет не менее чем 365 последовательных календарных дней на дату окончания финансового года в соответствии с личным законом этой иностранной организации.

Активная иностранная холдинговая компания – это иностранная холдинговая компания, у которой отсутствуют доходы или доля пассивных доходов не превышает 5% в общей сумме доходов по данным ее финансовой отчетности за финансовый год.

Также, компания не должна быть включена в «черный список» Минфина (Приказ от 5 июня 2023 г. N 86н).

Что такое «активная иностранная субхолдинговая компания»?

Иностранная субхолдинговая компания – это иностранная организация, в отношении которой одновременно выполняются следующие условия:

- Доля прямого участия иностранной холдинговой компании в уставном капитале этой иностранной организации составляет не менее 75%.

- Доля участия этой иностранной организации хотя бы в одной иностранной организации составляет не менее 50%.

- Доля участия этой иностранной организации в иных иностранных организациях (при наличии) составляет не менее 15%.

- Период владения долями, указанными выше, составляет не менее чем 365 последовательных календарных дней на дату окончания финансового года в соответствии с личным законом этой иностранной организации.

Активная иностранная субхолдинговая компания – это иностранная субхолдинговая компания, у которой отсутствуют доходы (прибыль) или доля пассивных доходов не превышает 5% от общей суммы всех доходов по данным ее финансовой отчетности за финансовый год.

Также, компания не должна быть включена в «черный список» Минфина (Приказ от 5 июня 2023 г. N 86н).

Для того чтобы применять освобождение от налогообложения КИК, холдинги и субхолдинги должны находиться в странах, которые не включены в черный список Минфина?

Да, иными словами холдинги и субхолдинги не должны находиться в офшорных юрисдикциях.

Если речь идет про активную компанию (компания, у которой не более 20% пассивных доходов), то она может находиться где угодно.

Какие условия должны быть соблюдены, чтобы получить освобождение, если КИК зарегистрирована в стране с высокими налогами?

Согласно Закону (п. 7 ст. 25.13 НК РФ), это освобождение наступает в случае выполнения двух условий:

- эффективная ставка налогообложения доходов (прибыли) для этой иностранной организации должна составлять не менее 75% средневзвешенной российской налоговой ставки по налогу на прибыль организаций;

- постоянное нахождение в стране, с которой у РФ есть международный договор по налоговым вопросам и страна не включена в список стран, не обеспечивающих обмен налоговой информацией с РФ.

Справочная информация*

Перечень государств (территорий), не обеспечивающих обмен информацией для целей налогообложения с РФ, утверждается ФНС РФ.

АНАЛИЗ ТЕОРЕТИЧЕСКОЙ СИТУАЦИИ – ОФШОР ФОРУМ GSL

Налог на прибыль КИК для американской компании

Комментарий GSL

В данном случае прибыль контролируемой американской компании не должна облагаться налогом на прибыль в России на основании пп. 3 п. 1 ст. 25.13-1 НК РФ, так как эффективная ставка налогообложения доходов этой КИК за финансовый год (например, 2015 год) превысит 75% средневзвешенной налоговой ставки по налогу на прибыль российской организации.

Для применения освобождения от налогообложения прибыли КИК контролирующее лицо – налоговый резидент должно представить в налоговый орган по месту своего нахождения документы, подтверждающие соблюдение условия для такого освобождения (в те же сроки, что и уведомление о КИК – впервые не позднее 20 марта 2017 года).

Комментарий GSL

Изменениями в НК РФ от 16.02.2016 г. установлено, что в отношении компаний – резидентов стран с соглашениями об избежании двойного налогообложения с Россией может использоваться их финансовая отчетность для целей расчета прибыли КИК, аудит отчетности не обязателен.

Подтверждение эффективной ставки налогообложения доходов

Комментарий GSL

В НК РФ отсутствует фиксированный перечень документов, которыми можно подтвердить освобождение прибыли КИК. Налоговое ведомство свою позицию по этому вопросу выражает мало и неопределённо.

По мнению налоговиков, документами, подтверждающими соблюдение основания для освобождения прибыли контролируемой иностранной компании, могут являться:

- налоговая отчетность КИК за соответствующий период;

- расчет эффективной ставки налогообложения доходов (прибыли) КИК и средневзвешенной ставки по налогу на прибыль организаций, определяемых в соответствии со ст.25.13-1 НК РФ;3) сертификат налогового резидентства КИК за соответствующий период (Письмо ФНС России от 04.04.2016 г. № ЕД-3-13/1427@).

Полагаем, что в данном случае расчёта эффективной ставки налогообложения прибыли КИК (на русском языке) и данных финансовой или налоговой отчётности (в переводе на русский язык в части показателя прибыли КИК) будет достаточно для освобождения прибыли КИК от налогообложения.

Комментарий GSL

Так как налоговые ставки рассчитываются по формулам, приведённым в ст. 25.13-1 НК РФ в процентах, выбор единой валюты (евро, доллары, рубли, др.) для показателей расчёта эффективной ставки налогообложения КИК и средневзвешенной налоговой ставки по налогу на прибыль организаций существенного влияния не оказывает. НК РФ не требует нотариального заверения перевода этих документов.

Как вычисляется «эффективная ставка» налогообложения?

Эффективная ставка = (налог на прибыль + налоги у источника) / прибыль (по финансовой отчетности с соответствующими корректировками либо по гл. 25 НК РФ).

Как вычисляется «средневзвешенная налоговая ставка»?

Эффективная ставка = (налог на прибыль + налоги у источника) / прибыль (по финансовой отчетности с соответствующими корректировками либо по гл. 25 НК РФ).

Важно помнить с января 2025 года вводится прогрессивная шкала налога:

- 13% - для доходов 2,4 млн руб. и менее в год;

- 15% - свыше 2,4 млн и не более 5 млн руб. в год;

- 18% - свыше 5 млн и не более 20 млн руб. в год;

- 20% - свыше 20 млн и не более 50 млн руб. в год;

- 22% - свыше 50 млн руб. в год.

Применяется ли при расчете средневзвешенной ставки на прибыль российская льгота по дивидендам?

При определении эффективной и средневзвешенной налоговых ставок для целей освобождения от налога прибыли КИК не учитывается удержанный у источника выплаты налог на дивиденды от российских компаний, а сами дивиденды не учитываются в составе прибыли для целей такого расчета. Указанные корректировки возможны только при условии подтверждения наличия у контролирующего лица фактического права на доход.

Имеются в виду полученные или выплаченные дивиденды?

Полученные.

АНАЛИЗ ТЕОРЕТИЧЕСКОЙ СИТУАЦИИ – ОФШОР ФОРУМ GSL

3-НДФЛ и суммы показателей прибыли КИК / дивидендов

Комментарий GSL

В налоговой декларации по НДФЛ (форма 3-НДФЛ) за 2016 год сумма прибыли КИК за финансовый год (01.01.2015 г. - 31.12.2015 г.) указывается за минусом выплаченных в 2016 году дивидендов (с учетом промежуточных дивидендов) в Разделе 2 декларации с кодом вида дохода «02». Сумма дивидендов указывается налогоплательщиком в отдельном листе Раздела 2 декларации с кодом вида дохода «01».

Комментарий GSL

Видимо речь идёт о заполнении Листа Б «Доходы от источников за пределами РФ» декларации.

В нём по строке 060 следует указать прибыль КИК за минусом суммы выплаченных дивидендов. Строку 072 («Сумма дохода в виде дивидендов, …освобождаемых от налогообложения») в декларации за 2016 год, по нашему мнению, заполнять не следует. Эту строку, при необходимости, можно заполнить в декларации в следующем году.

Комментарий GSL

Если прибыль КИК по данным финансовой отчётности или налоговых регистров за финансовый год (01.01.2015 г. - 31.12.2015 г.) в пересчёте на рубли составляет сумму менее 50 млн. руб., то прибыль КИК не учитывается в доходах контролирующего лица за 2016 год и, соответственно, не декларируется. Полученные в 2016 году дивиденды подлежат налогообложению НДФЛ и декларированию в обычном порядке.

Что подразумевается под фразой «Постоянное нахождение в стране из «черного списка»»?

Постоянное местонахождение – это стандартная формулировка, которая присутствует в различных документах для определения понятия «налоговое резидентство». Не надо путать с местом регистрации. Постоянное местонахождение (налоговое резидентство) подтверждается сертификатом налогового резидентства соответствующего государства.

Что касается "черного списка" для целей льготы по эффективной ставке, то имеется в виду список стран, которые не сотрудничают с Российской Федерацией по вопросам международного обмена налоговой информацией (даже при наличии соответствующего международного договора). Перечень таких стран утверждается ФНС.

Какие существуют пороги прибыли, ниже которых сумма прибыли КИК не учитывается при определении налоговой базы?

Когда законодательство о КИК вступало в силу, в РФ применялись переходные периоды и пороги, при которых прибыль КИК не подпадала под налогообложение в РФ и которые составляли 50 млн руб. за 2015 год и 30 млн руб. за 2016 год. Начиная с 2017 года Применяется единый порог в размере 10 млн руб. независимо от вида компании и отчетного года.

AleksTar87

Здравствуйте!

я правильно понимаю, что если прибыль кик мене 10 млн. рублей , то у контролирующего лица возникает обязанность только по подаче уведомления о КИК?

Ответить

Ксения Шилкина21.12.2021Налоговый консультант

Добрый день!

Да, необходимо будет подать уведомление об участии в иностранной организации иуведомление о КИК.

Ответить