Трасты и законодательство по КИК

Содержание

- Являются ли трасты контролируемыми иностранными компаниями?

- Что такое фиксированный траст?

- У кого возникают обязанности подать уведомление о КИК, если траст фиксированный?

- Что такое дискреционный траст?

- У кого возникают обязанности подать уведомление о КИК, если траст дискреционный?

- Основные отличия фиксированного траста от дискреционного с точки зрения КИК?

- Траст с точки зрения законодательства

- Траст для защиты активов

- Владение акциями семейной торговой или инвестиционной компании через траст

- Можно ли сказать, что дискреционный траст является антиКИК решением?

- Кипрский международный траст как антиКИК решение?

В связи с изменениями в российском законодательстве есть все основания полагать, что вскоре мы увидим, как все больше и больше состоятельных лиц использует трасты. В РФ усиливается давление, направленное на увеличение налоговых поступлений в бюджет за счет охвата иностранных предприятий, принадлежащих или подконтрольных российским резидентам. Эти усилия вылились в принятие Федерального закона от 24.11.2014 г. № 376-ФЗ, добавившего в Налоговый кодекс целый комплекс правил о контролируемых иностранных компаниях (далее – КИК). Главная цель правил о КИК заключается в том, чтобы сделать прибыль иностранных организаций налогооблагаемой в РФ. Данные правила оставляют не так много пространства для маневров и планирования. Однако, для "защиты" от КИК можно прибегнуть к сложным структурам, таким, как трасты. Использование некоторых видов траста может помочь решить вопрос контролируемости иностранных компаний.

Во-первых, сразу стоит отметить, что институт траста существует уже не одно столетие, и это будет полностью легальный способ, в отличие от сервиса «номинальных бенефициаров».

Во-вторых, оба эти решения находятся примерно в одном ценовом диапазоне, но используя траст, имеются определенные гарантии, закрепленные юридически. В роли трасти будет квалифицированный адвокат, который по договору траста будет обременен определенными обязательствами, в том числе в вопросах обеспечения конфиденциальности.

Являются ли трасты контролируемыми иностранными компаниями?

Да. С точки зрения НК РФ и самой актуальной его части – правил о КИК, траст отнесен к категории структур без образования юридического лица.

Создание траста может приводить как минимум к двум последствиям:

- обязанности подавать уведомление об участии в иностранной структуре и

- обязанности задекларировать траст как КИК.

Что такое фиксированный траст?

В фиксированном трасте учредитель, как правило, заранее прописывает либо определеннуюкатегорию бенефициаров, либо конкретных лиц, кто будет бенефициарами траста. Также, учредитель, при создании траста, прописывает, какой доход, в какой пропорции, в пользу какого бенефициара должен быть распределен. У этой разновидности трастов есть некоторые минусы, хотя для клиентов это была бы самая предпочтительная конструкция, потому что они могут обязать трасти выплачивать определенный доход первой очереди бенефициаров, потом второй, то есть можно четко прописать механизм взаимодействия участников траста.

При фиксированном трасте, у бенефициаров появляется equitable title (титульное право) на основании учредительных документов Траста.

У кого возникают обязанности подать уведомление о КИК, если траст фиксированный?

У учредителя появляется обязанность подать соответствующее уведомление в налоговую с момента создания траста. Что же касается бенефициаров, то они обязаны уведомлять о трасте как о КИК, если они осуществляют контроль над трастом и имеют право на доход, имущество, право распоряжения имуществом траста.

По условиям фиксированного траста заранее оговорено, какому из бенефициаров полагается та или иная доля выплат. Поэтому обязанность уведомить налоговые органы о трасте как о КИК может возникнуть у бенефициаров (что касается уведомления об участии в иностранной структуре после поправок в НК РФ от 15.02.2016 г. такая обязанность есть только у учредителей структуры). На практике бенефициары могут до определенного времени не знать ни о факте создания траста, ни о своих правах на доход от имущества, переданного в траст. Сейчас сложно оценить, как к подобным ситуациям отнесутся налоговые органы, ранее практически не работавшие с таким чужеродным для российского права институтом, как траст.

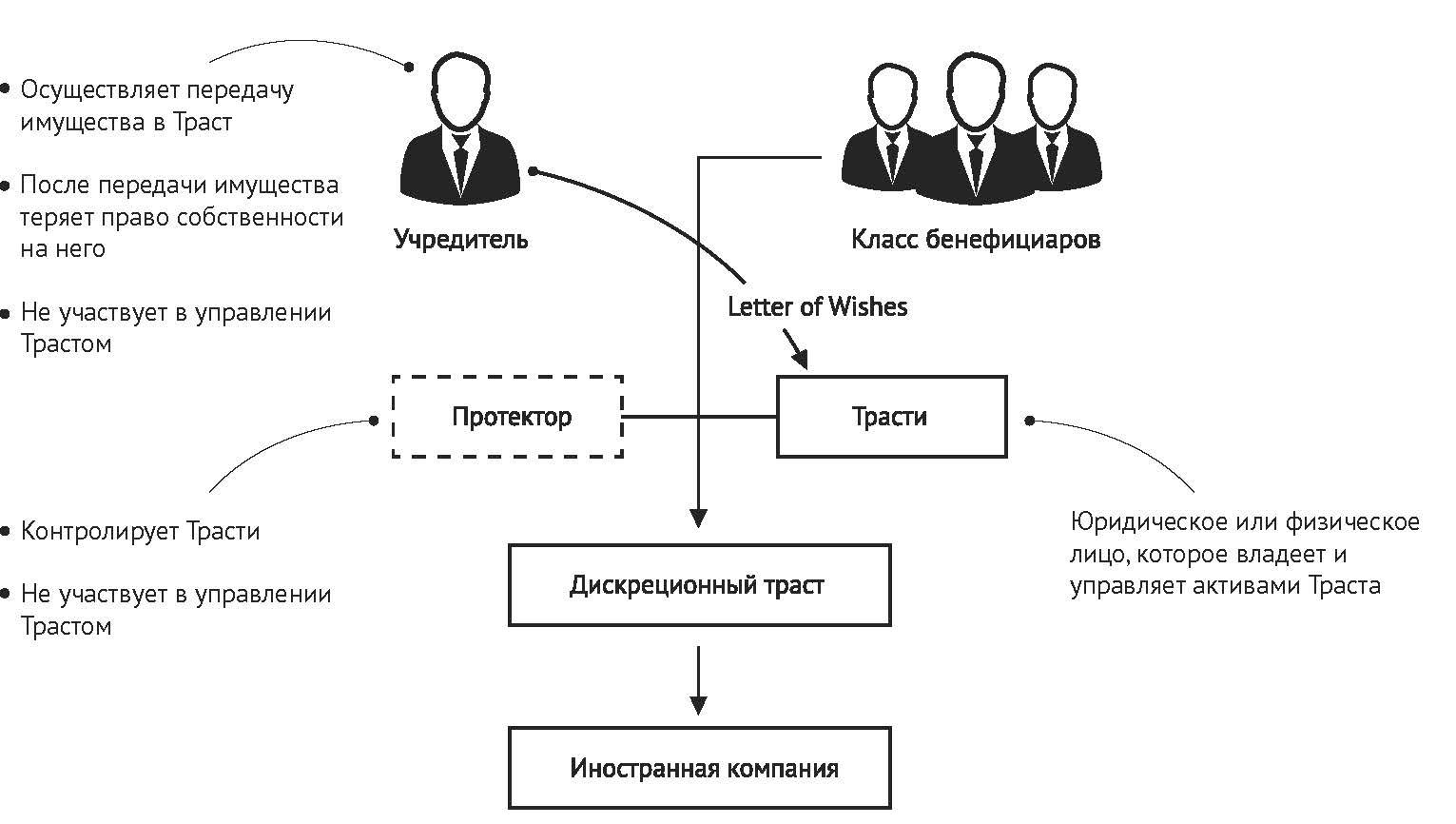

Что такое дискреционный траст?

В дискреционном трасте все работает по-другому. Название траста происходит от слова discretion. В таком трасте трасти распределяет доходы по своему усмотрению (at his discretion). Соответственно, учредитель траста, когда создает траст по этой конструкции, просто прописывает, какие лица могут попадать в круг бенефициаров, но он ничего не пишет о доходе, который должен будет распределяться.

И отдельно в трастовом договоре будет прописано, что трасти по своему усмотрению определяет, кому из бенефициаров и в какой пропорции будет выплачен доход. То есть если, например, в первой очереди бенефициаров есть три человека, то трасти может принять решение выплатить доход в равных долях или выплатить весь доход только одному из бенефициаров. Здесь он больше никакими ограничениями не связан. Это его решение.

У кого возникают обязанности подать уведомление о КИК, если траст дискреционный?

В дискреционном трасте есть группа потенциальных бенефициаров, и право на получение дохода из траста возникает у отдельно взятого потенциального бенефициара только в момент, когда доверительный собственник своим решением санкционирует выплату дохода именно этому лицу. Уведомление о КИК в отношении траста должно подавать контролирующее лицо структуры, как это определено в НК РФ: например, если учредитель траста сохраняет за собой некоторые управленческие функции (чего в реально дискреционном трасте, в принципе, не должно быть).

Основные отличия фиксированного траста от дискреционного с точки зрения КИК?

В дискреционном трасте у бенефициаров титул на получение доходов не появляется с момента учреждения траста, потому что трасти фактически никакого дохода может и не выплатить отдельно взятому бенефициару –– это его право. Бенефициар с этим условно ничего сделать не может, потому что учредитель создал траст по такой модели. И титул у бенефициара на право получения дохода появляется только в момент распределения дохода, когда трасти фактически принимает решение о выплате дохода. Поэтому заранее определить круг бенефициаров и сказать, что у бенефициара есть право на получение дохода в дискреционных трастах достаточно тяжело. Английские юристы считают, что это лучше защищает интересы бенефициаров, в том числе, если кто-то будет оспаривать право на получение дохода или претендовать на получение дохода. Потому что наличие такого дискреционного траста и трастового договора не гарантируют, что бенефициар когда-нибудь получит из этого траста доход. Здесь нельзя заранее говорить, что у бенефициара есть какие-то права.

Таким образом, фиксированный траст, в отличие от дискреционного, может стать для своих бенефициаров КИК уже с момента создания, если бенефициары осуществляют контроль над трастом (имеют право принимать решение о распоряжении прибылью траста), чего, в принципе, не должно существовать.

Траст с точки зрения законодательства

Если рассмотреть траст с точки зрения Налогового кодекса (далее – НК РФ) и самой актуальной его части – правил о КИК, то траст отнесен к категории структур без образования юридического лица. Создание траста может приводить как минимум к двум последствиям: обязанности подавать уведомление об участии в иностранной структуре и обязанности задекларировать траст как КИК.

В п. 3.1 ст. 23 Налогового кодекса установлена обязанность каждого налогоплательщика уведомить налоговый орган об учреждении иностранных структур без образования юридического лица, а также о контроле над ними или фактическом праве на доход, получаемый такой структурой (включая случаи, когда налогоплательщик выступает ее учредителем или лицом, имеющим фактическое право на ее доход (прибыль) в случае его распределения). Причем для трастов не оговорен какой-то минимальный процент владения или участия в распределении прибыли для целей подачи рассматриваемого уведомления.

Итак, у учредителя появляется обязанность подать соответствующее уведомление в налоговую с момента создания траста. Что же касается бенефициаров, к которым учредитель может быть отнесен, то, если это предусмотрено условиями траста, они обязаны уведомлять о факте контроля или фактическом праве на доход. По условиям фиксированного траста[1] заранее оговорено, какому из бенефициаров полагается та или иная доля выплат. Поэтому можно допустить, что обязанность уведомить налоговые органы об участии в иностранной структуре появляется у бенефициаров с момента создания траста, так как их право на получение дохода четко прописано в трастовом соглашении. На практике бенефициары могут до определенного времени не знать ни о факте создания траста, ни о своих правах на доход от имущества, переданного в траст. Сейчас сложно оценить, как к подобным ситуациям отнесутся налоговые органы, ранее практически не работавшие с таким чужеродным для российского права институтом, как траст.

В дискреционном трасте[2] есть группа потенциальных бенефициаров, и право на получение дохода из траста возникает у отдельно взятого потенциального бенефициара только в момент, когда доверительный собственник своим решением санкционирует выплату дохода именно этому лицу. В связи с этим из толкования п. 3.1 ст. 23 НК РФ можно сделать вывод, что до момента такого решения у потенциального бенефициара не будет основания для подачи уведомления об участии в иностранной организации.

Согласно общим правилам (п. 2 ст. 25.13 НК РФ) контролируемой иностранной компанией также признается иностранная структура без образования юридического лица, контролирующим лицом которой является организация и (или) физическое лицо, признаваемые российскими налоговыми резидентами. В целях НК РФ контролирующим лицом иностранной структуры без образования юридического лица признается учредитель (основатель) такой структуры (п. 9 ст. 25.13 НК РФ, в ред. Закона № 150-ФЗ).При этом Законом № 150-ФЗ были предусмотрены некоторые исключения из указанных правил. В частности, учредитель (основатель) иностранной структуры без образования юридического лица не признается контролирующим лицом такой структуры, если в отношении этого учредителя (основателя) одновременно соблюдаются все следующие условия (п. 10 ст. 25.13 НК РФ, в ред. Закона № 150-ФЗ):

a) он не вправе получать (требовать получения) прямо или косвенно прибыль (доход) этой структуры полностью или частично;

b) он не вправе распоряжаться прибылью (доходом) этой структуры или ее частью;

c) он не сохранил за собой права на имущество, переданное этой структуре (имущество передано на условиях безотзывности).

d) он не осуществляет над этой структурой контроль; при этом осуществлением контроля над иностранной структурой без образования юридического лица в целях настоящего Кодекса признается оказание или возможность оказывать определяющее влияние на решения, принимаемые лицом, осуществляющим управление активами такой структуры, в отношении распределения полученной прибыли (дохода) после налогообложения в соответствии с личным законом и (или) учредительными документами этой структуры (п. 8 ст. 25.13 НК РФ).

Таким образом, если по условиям траста учредитель

а) не отнесен к категории бенефициаров,

b) не вправе распоряжаться прибылью (доходами) траста,

c) не сохраняет за собой права вернуть себе имущество, переданное в траст (в частности, в случае создания irrevocable trust такого права нет) и

d) не осуществляет контроль над трастом, то можно говорить о том, что единственной обязанностью учредителя становится подача уведомления об участии в иностранной структуре без образования юридического лица, т. е. только о факте создания траста, о чем шла речь чуть выше.

Контролирующим лицом иностранной структуры без образования юридического лица также может быть признано лицо, не являющееся ее учредителем (основателем), если лицо осуществляет контроль над такой структурой и при этом в отношении него выполняется хотя бы одно из следующих условий:

a) лицо имеет фактическое право на доход (его часть), получаемый структурой;

b) лицо вправе распоряжаться имуществом структуры;

c) лицо вправе получить имущество структуры в случае ее прекращения (ликвидации, расторжения договора).

Соответственно, фиксированный траст становится для своих бенефициаров КИК с момента создания, так как они получают право на доход с момента создания траста. А дискреционный траст, если предположить, что у бенефициаров нет контроля, попадает в категорию КИК только с момента, когда конкретный бенефициар выбран доверительным собственником для выплаты дохода, так как право на доход возникает только с момента, когда доверительный собственник принимает соответствующее решение.

В трасте есть еще одно лицо, которое потенциально попадает под правила НК РФ, – это протектор. Протектор не может получать каких-либо доходов из траста или трастового имущества, распределяемого в связи с прекращением траста. Однако протектор может отвечать критериям контроля. К примеру, если по условиям траста доверительный собственник должен согласовывать с протектором вопросы распределения доходов между бенефициарами. Как к наличию подобных полномочий протектора отнесутся налоговые органы, предсказать сложно.

По мнению авторов статьи, если истолковать указанные выше признаки КИК с точки зрения действующей редакции НК РФ, то классический безотзывный дискреционный траст не будет являться контролируемой иностранной компанией (структурой) ни для учредителя, на для бенефициаров траста до момента получения дохода от имущества траста, так как все полномочия по управлению имуществом и распределению дохода с учетом прав протектора возложены на доверительного собственника, у которого есть необходимые для этого права и который действует самостоятельно, но с учетом целей, указанных учредителем при создании траста.

Резюмируя вышесказанное, можно обоснованно заявить, что использование безотзывного дискреционного траста представляется одним из немногих способов планирования, дающих некоторую гибкость и новые возможности российским налогоплательщикам, которых затронуло законодательство по контролируемым иностранным компаниям.

Далее в нашей статье мы расскажем о том, каким образом трасты могут служить чрезвычайно гибким и разнообразным инструментом планирования. Итак, мы рассмотрим несколько вариаций классической концепции траста и кратко осветим основные характеристики некоторых офшорных трастовых юрисдикций.

Траст для защиты активов

Термин «траст для защиты активов» не предполагает какого-то конкретного типа траста, а лишь указывает на цель (одну из целей) его создания – защитить переданные в траст активы. При выборе траста для целей защиты активов необходимо учитывать, в частности, следующие особенности.

a. Выбирать в качестве применимого права юрисдикцию, правила которой не давали бы возможности иностранным кредиторам использовать коллизионные нормы для решения вопроса действительности траста. Современные офшорные юрисдикции обычно прописывают в своем законодательстве, что при определении применимого права преимущественную силу имеют условия трастового договора. Все иные обстоятельства учитываются только в том случае, если трастовый договор не содержит подтверждения воли сторон.

b. Целесообразно включить в трастовый договор пункт, который допускает смену применимого права в особых обстоятельствах. Учредителю следует назначить доверительного собственника, который сможет управлять активами траста в стране с максимально лояльным законодательством. Та же логика может применяться и при выборе места для размещения активов траста.

c. Траст должен быть безотзывным и дискреционным, с минимальным количеством полномочий у учредителя (или вообще без таких полномочий). Широкий спектр полномочий, закрепленных за учредителем, может дать кредиторам повод утверждать, что целью создания траста было ущемление их законных прав, а не учреждение настоящего траста. Даже если учредитель входит в класс бенефициаров траста, это не должно быть закрепленное право, как в случае с фиксированными трастами. Это означает, что в случае банкротства кредиторы не смогут обратить взыскание на право, так как фактически у учредителя никакого права и нет. Преимущества данной особенности в свете российских правил о КИК уже рассматривались выше.

При условии внимательного изучения указанных вопросов и включения их в трастовый договор траст может оказаться чрезвычайно эффективным инструментом защиты активов.

Владение акциями семейной торговой или инвестиционной компании через траст

Особого упоминания заслуживают трасты, предназначенные для владения операционной бизнес-структурой, а не для пассивного содержания активов. Целью, преследуемой учредителем в данном случае, является владение акциями в течение некоторого срока, а не владение ими в интересах какого-либо лица.

Рассмотрим пример: успешный бизнесмен, всю жизнь строивший свою бизнес-империю, хотел бы обеспечить бесперебойное функционирование бизнеса, независимо от его собственного в нем участия. Если он создает традиционный траст в пользу своих наследников, возникает риск того, что первое или второе поколение бенефициаров объединятся и решат прекратить траст, если это предусмотрено условиями трастового договора, и продать семейных бизнес. Целевой траст, напротив, может быть создан для владения и сохранения акций компании XYZ и продвижения бизнеса данной компании. Продолжение семейного бизнеса последующими поколениями может быть гарантировано с помощью такого траста.

В соответствии с принципами общего права у доверительного собственника есть по отношению к бенефициарам фидуциарные обязанности, а у бенефициаров есть корреспондирующее право обеспечивать исполнение доверительным собственником этих обязанностей. Тот же принцип общего права гласит, что только бенефициары – физические лица обладают данным правом и только бенефициары – физические лица могут принудительно осуществлять данное право посредством обращения в суд. Это называется «принципом бенефициара – физического лица», т. е., согласно общему праву, траст, созданный для достижения цели, а не в пользу лица, подлежит отмене и признанию недействительным.

Можно ли сказать, что дискреционный траст является антиКИК решением?

Классический безотзывный дискреционный траст не будет являться контролируемой иностранной компанией (структурой) ни для учредителя, ни для бенефициаров траста до момента получения дохода от имущества траста, так как все полномочия по управлению имуществом и распределению дохода с учетом прав протектора возложены на доверительного собственника, у которого есть необходимые для этого права и который действует самостоятельно, но с учетом целей, указанных учредителем при создании траста.

Таким образом, можно обоснованно заявить, что использование безотзывного дискреционного траста представляется одним из немногих способов планирования, дающих некоторую гибкость и новые возможности российским налогоплательщикам, которых затронуло законодательство по контролируемым иностранным компаниям.

Кипрский международный траст как антиКИК решение?

Кипрский международный траст (далее – КМТ) регулируется одноименным законом от 1992 года (International Trusts Law No.69 (I)/92) а так же законом о Доверительных собственниках от 1955 года (Trustees Law, Cap. 193) и представляет собой достаточно гибкий инструмент для структурирования активов.

Для создания данного траста необходимо одновременное выполнение следующих условий:

- учредитель не является резидентом Кипра;

- бенефициар не является резидентом Кипра;

- переданное в траст имущество не включает в себя недвижимое имущество, находящееся на Кипре;

- по крайней мере, один из трастовых управляющих на протяжении всего срока существования траста является резидентом Кипра.

КМТ обеспечивает достаточно высокую степень конфиденциальности. Доверительный собственник, протектор или третьи лица не вправе раскрывать третьим лицам документы или сведения о доверительном собственнике или бенефициарах без соответствующего решения суда. Однако, важно отметить, что, в рамках Anti-Money Laundering EU Directive 2018/843 on the 23rd of February 2021, у трасти кипрских трастов существует обязательство подавать в кипрский реестр бенефициаров базовую информацию касательно траста, а также информацию о его бенефициарах (в том числе ФИО, дату рождения, гражданство, место жительства, дата, когда лицо стало бенефициаром траста и т.п.).

Так же в случае выбора кипрского права для КМТ, любые вопросы, касающиеся действительности, администрирования, отзыва и толкования траста, должны определяться в соответствии с законодательством Кипра. Иностранное законодательство, регулирующее наследственное преемство или закрепленный порядок наследования, не влияет на действительность КМТ. Кипрские суды имеют исключительную юрисдикцию в отношении КМТ, а решения иностранных судов по любым вопросам, касающимся КМТ, не подлежат исполнению на Кипре

Траст может стать удобным инструментом налогового, семейного или наследственного планирования, соглашение об учреждении траста, благодаря гибкости кипрского законодательства, можно составить таким образом, что оно максимально отразит интересы учредителя и бенефициаров траста.

Использование КМТ дает возможность применить налоговые льготы, предусмотренные существующей системой налогообложения. В случае, когда бенефициар не является налоговым резидентом Кипра, доходы и прибыль международного траста, возникающие от источников за пределами Кипра, не подлежат налогообложению на Кипре. Кроме того, международные трасты не являются плательщиками налога на наследство на Кипре. Единственный налог, уплачиваемый международным трастом, — это фиксированный гербовый сбор, уплачиваемый при создании траста.

АНАЛИЗ ТЕОРЕТИЧЕСКОЙ СИТУАЦИИ – ОФШОР ФОРУМ GSL

Передача недвижимого имущества в траст

Комментарий GSL

В силу большого количества факторов, в траст недвижимость напрямую не передается. Как правило, в траст передаются акции холдинговых компаний (российских или иностранных), которые этим имуществом владеют.

Структура траста, процедура его регистрации, конкретные положения трастового соглашения, напрямую зависят от:

- активов, передаваемых в траст, а также от того, где они зарегистрированы;

- кто владеет активами на текущий момент, готово ли это лицо выступить учредителем траста;

- каковы будут налоговые последствия передачи имущества в траст (зависит от ответа на вопросы 1, 2), и нужно ли будет проводить предварительную реструктуризацию активов до передачи в траст;

- налоговая резидентность учредителя траста; если это ФЛ, налоговый резидент РФ, понимает ли он необходимость уведомления налоговых органов РФ об учреждении такой структуры;

- планируете ли назначать протектора; его налоговая резидентность; какие полномочия планируете передать протектору (для оценки, в том числе, подпадает ли он под определение контролирующего лица);

- в зависимости от типа имущества, каковы будут налоговые последствия при распределении прибыли в траст;

- бенефициары, их количество, налоговая резидентность бенефициаров;

- тип траста: отзывный / безотзывный; дискреционный / фиксированный. В отзывном трасте учредитель (пока он является налоговым резидентом РФ) будет подпадать под определение контролирующего лица и должен будет отчитываться о КИК в РФ.

___

[1] Фиксированный траст (Fixed trust) – это траст, в котором заранее определен размер дохода каждого из бенефициаров траста.

[2] Дискреционный траст (Discretionary trust) – траст, в котором доверительный собственник по своему усмотрению определяет, кому из круга потенциальных бенефициаров выплатить доход и в каком объеме.

Добавить комментарий