Расчет налога на прибыль КИК

Первыми правила КИК еще в 1962 году ввели США. На сегодняшний день, со своими особенностями, они существуют во всех странах – членах ЕС, в большинстве развитых стран, крупных экономик мира и ряде других государств. В России правила налогообложения контролируемых иностранных компаний (КИК) вступили в действие с 2015 года. В этой статье мы рассматриваем примеры расчета налогооблагаемой прибыли КИК, возможные штрафы, освобождение прибыли КИК от налогообложения, и отвечаем на вопрос «Почему может быть, тем не менее, выгодно иметь КИК?».

Содержание

- Почему прибыль КИК подлежит налогообложению?

- Принцип действия правил КИК

- Что такое прибыль КИК?

- Как определить прибыль КИК, если согласно законодательству юрисдикции КИК финансовый год не совпадает с календарным годом?

- Можно ли уменьшить налог на прибыль КИК в РФ?

- Как налогооблагаемая база КИК рассчитывается по данным финансовой отчетности, составленной в соответствии с личным законом или МСФО?

- Как налогооблагаемая база КИК рассчитывается по правилам 25 Главы НК РФ?

- Примеры расчета налогооблагаемой прибыли КИК

- Освобождение прибыли КИК от налогообложения

- 5 миллионов рублей – уплата НДФЛ с фиксированной прибыли

- Что такое налог с фиксированной прибыли КИК?

- Какие преимущества дает переход на налог с фиксированной прибыли КИК контролирующему лицу – налогоплательщику?

- Недостатки режима налога с фиксированной прибыли КИК

- Кому выгодно перейти на налог с фиксированной прибыли КИК?

- Как перейти на налог с фиксированной прибыли КИК?

- Какую отчетность по КИК необходимо предоставлять при применении налога на фиксированную прибыль КИК?

- Каков порядок уплаты фиксированного налога с прибыли КИК?

- В течение какого времени необходимо применять режим налога с фиксированной прибыли КИК?

- Может ли контролирующее лицо отказаться от уплаты фиксированного налога на прибыль?

- Кто уже перешел на применение налога с фиксированной прибыли КИК?

- Возможные штрафы

- И почему, тем не менее, иметь КИК может быть выгодно?

Почему прибыль КИК подлежит налогообложению?

Потому что она не распределяется. Правила КИК как раз и направлены на то, чтобы эти злоупотребления обойти. Например, когда человек заведомо долго не распределяет себе прибыль. Значит, ее необходимо обложить на уровне такой компании. Если же дивиденды распределены, оснований для того, чтобы облагать прибыль КИК, нет.

Принцип действия правил КИК

До правил КИК российский налоговый резидент - физическое или юридическое лицо – уплачивали, соответственно, НДФЛ или налог на прибыль в отношении распределенной прибыли (дивидендов) от иностранной компании. Реинвестированная или просто нераспределенная прибыль иностранной компании на уровне российских акционеров налогом не облагалась.

После введения правил КИК обязательство по уплате НДФЛ или налога на прибыль у российских акционеров может возникать в отношении нераспределенной прибыли иностранной компании в соответствующей участию в компании доле, если компания признается контролируемой.

Налогообложение, как правило, сдвигается на один год. Так, прибыль иностранной компании за 2019 (если она не распределена в 2019 и 2020 году) должна включаться в налогооблагаемую базу акционера за 2020 год, а налог уплачиваться, соответственно, в 2021 году.

При этом при получении распределенной прибыли (если распределение – за счет прибыли, которая декларировалась в рамках законодательства о КИК) налогооблагаемого дохода у акционера не возникает. Т.е. двойного налогообложения, в целом, не происходит.

Даже при невыполнении этих условий контроль может быть признан возникшим при возможности оказания определяющего влияния на распределение прибыли иностранной организации.

Что такое прибыль КИК?

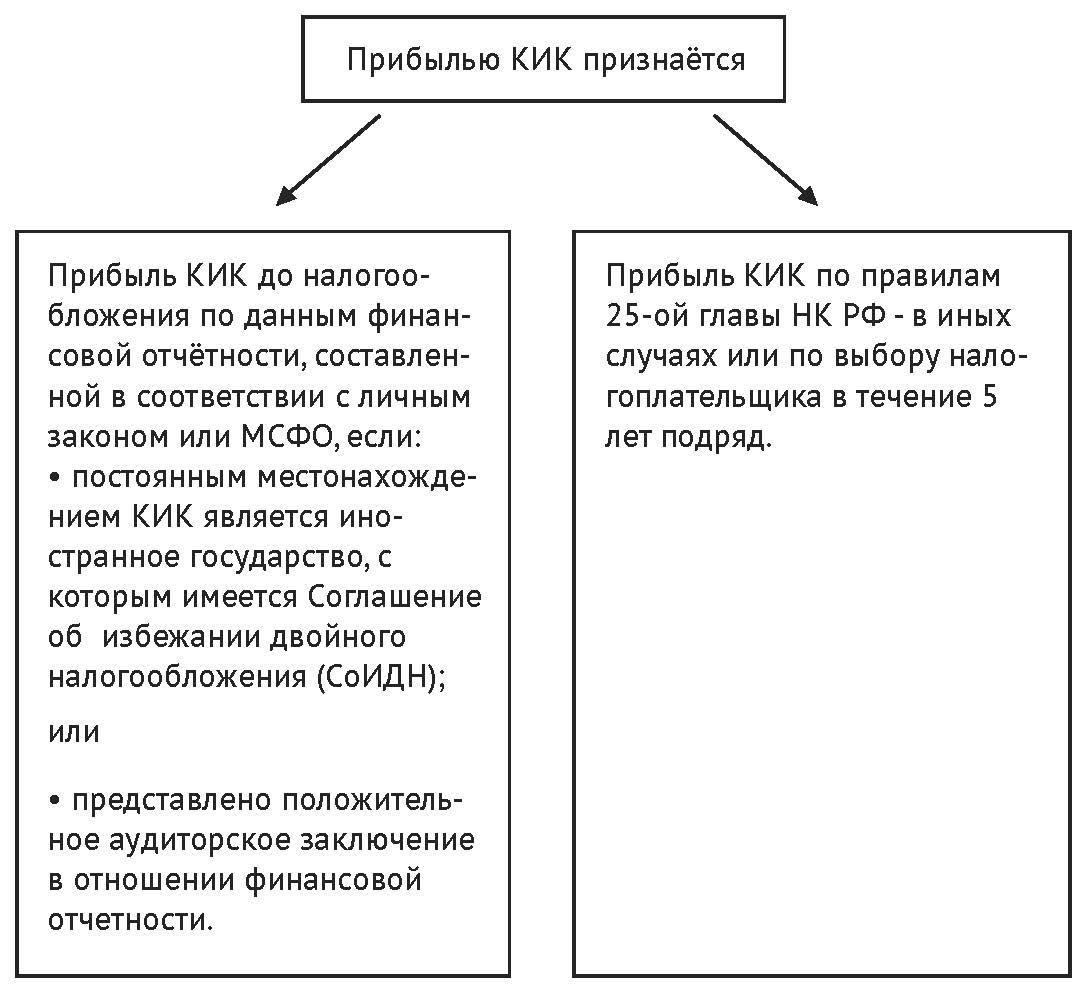

Прибылью КИК признается величина прибыли иностранной компании до налогообложения по данным ее финансовой отчетности, но только при соблюдении одного из следующих условий (ст. 309.1 НК РФ):

- со страной налогового резидентства КИК у России заключен международный договор по вопросам налогообложения и данная страна не входит в список стран, не обменивающихся информацией для целей налогообложения с РФ;

- в отношении финансовой отчетности представлено аудиторское заключение, которое не содержит отрицательного мнения или отказа в выражении мнения.

Период и правила составления финансовой отчётности КИК определяется личным законом иностранной организации.

ii. по правилам, установленным для российских организаций (Глава 25 НК РФ), включая корректировки трансфертных цен, если условия (i) выше не соблюдаются, или по выбору налогоплательщика (такой выбор делается не менее, чем на пять лет).

Прибыль КИК приравнивается к прибыли (доходу) контролирующего лица и учитывается при определении налоговой базы у контролирующего лица в доле, соответствующей доле участия этого лица в КИК.

Корректировки к прибыли

К прибыли, определенной по данным финансовой отчетности компании, делаются некоторые корректировки. В частности, в составе прибыли не учитывается:

- переоценка по справедливой стоимости ценных бумаг, паев, долей в капитале компаний, а также финансовый результат от их выбытия по данным финансовой отчетности. Вместо этого, по общему правилу, учитывается прибыль (убыток) от выбытия таких активов, определенный как разница между ценой реализации и ценой приобретения соответствующего финансового инструмента;

- суммы изменений в резервах. Вместо этого вычитаются расходы, осуществленные за счет резервов при соответствующем документальном подтверждении;

- некоторые другие статьи доходов/расходов.

Кроме того, в прибыли КИК не учитываются дивиденды, полученные от российских организаций, если их бенефициарным собственником является не КИК, а акционер - контролирующее лицо (с учетом статьи 312 НК РФ).

Прибыль КИК пересчитывается в рубли по среднегодовому курсу финансовой отчетности КИК к курсу рубля, установленному ЦБ РФ.

Прибыль КИК может быть уменьшена на сумму выплаченных дивидендов из этой прибыли (на величину прибыли, распределенной в пользу ее выгодоприобретателей). Прибыль КИК не учитывается у налогоплательщика, если она составляет 10 000 000 рублей и менее.

Убыток КИК, определенный по данным ее финансовый отчетности, может переноситься на будущее (уменьшать прибыль КИК в будущих периодах) без ограничения срока при условии подачи уведомлений о КИК.

При расчете прибыли КИК по правилам Главы 25 НК РФ, убытки переносятся на будущее с ограничениями, установленными для российских организаций.

АНАЛИЗ ТЕОРЕТИЧЕСКОЙ СИТУАЦИИ – ОФШОР ФОРУМ GSL

Реинвестирование нераспределенной прибыли КИК

Комментарий GSL

Налоговая база по НДФЛ не уменьшается в случаях последующего инвестирования дохода.

Определение прибыли КИК

Комментарий GSL

К сожалению, независимо от размера прибыли КИК определиться со способом расчёта прибыли КИК (по данным финансовой отчётности / расчёту налоговой базы по правилам гл. 25 НК РФ) контролирующему лицу надо уже на этапе оформления уведомления о КИК (в первый раз не позднее 20.03.2017г.).

Действующая форма Уведомления о КИК и порядок заполнения этой формы (утв. Приказом ФНС России от 13.12.2016 № ММВ-7-13/679@), не учитывают тот факт, что налогоплательщик по праву не будет представлять налоговую отчётность в отношении прибыли КИК и подтверждать налоговую базу. Если прибыль КИК ниже установленных законодательством значений (50 – 30 – 10 млн. руб. за 2015 – 2016 – 2017 г.г. соответственно), то она не учитывается в доходах контролирующего лица.

В листе В «Сведения о финансовой отчетности контролируемой иностранной компании» формы Уведомления налогоплательщик обязан указать один из двух способов определения прибыли КИК:

- Если организация вела бухгалтерский учёт по МСФО в 2015-2016 году, обороты были небольшими, то, с нашей точки зрения, составление финансовой отчётности за 2016 год и за 2015 г. (для получения сравнительных данных отчётности) не вызовет затруднений у квалифицированного специалиста по бухгалтерскому учёту. В этом случае объём аудиторской проверки для подтверждения достоверности данных финансовой отчётности может быть относительно небольшим. В ходе аудиторской проверки аудитор может запросить у организации любые сведения, информацию, документацию за предыдущие периоды в отношении показателей финансовой отчётности КИК. Если же КИК не вела бухгалтерский учёт до 2017 года, то восстановление бухгалтерского учёта за период 2015-2016 г.г. потребует времени, усилий, возможно, обращения к специалисту по ведению бухгалтерского учёта.

- Если определять прибыль КИК по гл. 25 НК РФ, то для расчёта налоговой базы, по нашему мнению, необходимо вести налоговые регистры (перечни, списки) доходов и расходов КИК за 2015 год, руководствуясь соответствующими нормами НК РФ. При выборе данного способа налогоплательщик обязан применять его в течение 5-ти лет.

В обоих случаях у КИК есть необходимость хранить все документы (договоры, счета, выписки банков и т.д.) в отношении показателей отчётности.

Как определить прибыль КИК, если согласно законодательству юрисдикции КИК финансовый год не совпадает с календарным годом?

Применительно к российским резидентам РФ – юридическим лицам, нераспределенная прибыль КИК считается полученной резидентом 31 декабря календарного года, следующего за календарным годом, на который приходится окончание финансового года (периода) КИК.

Применительно к резидентам РФ – физическим лицам, прибыль КИК признается доходом резидента – физического лица 31 декабря года, следующего за календарным годом, на который приходится окончание финансового года КИК.

Таким образом, если финансовый год (период) КИК совпадает с календарным годом, нераспределенная прибыль КИК будет считаться полученной российским резидентом 31 декабря следующего за ним календарного года.

Если же финансовый год (период) КИК не совпадает с календарным годом, то сроки признания прибыли КИК в качестве прибыли (дохода) резидентов РФ сдвигаются.

Минфин России в своем письме от 10 февраля 2017 года № 03-12-11/2/7395 разъясняет, что если период, за который составляется финансовая отчетность контролируемой иностранной компании, начинается, например, 1 октября каждого года и заканчивается 30 сентября каждого года, то:

- прибыль финансового года с 1 октября 2014 года по 30 сентября 2015 года не учитывается при определении прибыли организации (дохода физического лица), признаваемой контролирующим лицом соответствующей КИК;

- прибыль финансового года с 1 октября 2015 года по 30 сентября 2016 года (и последующие годы) учитывается при определении прибыли организации (дохода физического лица), признаваемой контролирующим лицом соответствующей КИК, в налоговом периоде, начинающемся 1 января 2017 года (и так далее).

Можно ли уменьшить налог на прибыль КИК в РФ?

Да. Сумма налога, исчисленного в отношении прибыли КИК за соответствующий период, уменьшается пропорционально доле участия контролирующего лица на величину налога, исчисленного в отношении этой прибыли в соответствии с законодательством иностранных государств и (или) законодательством РФ (в том числе налога на доходы, удерживаемые у источника выплаты дохода) (п. 11 ст. 309.1 НК РФ).

Пример

Если на Кипре уплачен налог с прибыли иностранной компании по ставке 12,5 процентов, то налогоплательщик – физическое лицо в РФ обязан будет доплатить лишь 0,5 процента (13 - 12,5).

Более того, если в дальнейшем налогоплательщику – физическому лицу будут распределены дивиденды, то они освобождаются от налогообложения при условии представления этим налогоплательщиком в налоговый орган одновременно с налоговой декларацией следующих документов:

- платежных документов (их копий), подтверждающих уплату этим налогоплательщиком налога с дохода в виде прибыли контролируемой иностранной компании, являющейся источником выплаты дивидендов, и (или) уплату налога, исчисленного с такой прибыли в соответствии с законодательством иностранных государств;

- документов (их копий), подтверждающих выплату дохода в виде дивидендов за счет прибыли контролируемой иностранной компании, доход в виде которой был указан этим налогоплательщиком в налоговой декларации (налоговых декларациях), представленной (представленных) за соответствующие налоговые периоды (п. 66 ст. 217 НК РФ).

Таким образом, исходя из буквального толкования указанных норм, налогоплательщик – физическое контролирующее лицо в общей сложности понесет налоговые потери в размере 0,5% в виде НДФЛ с нераспределенной прибыли КИК, при этом вся сумма распределенных дивидендов будет освобождена от налогообложения.

Как налогооблагаемая база КИК рассчитывается по данным финансовой отчетности, составленной в соответствии с личным законом или МСФО?

Определение прибыли (убытка) КИК по данным финансовой отчетности, составленной в соответствии с личным законом или МСФО, осуществляется при выполнении одного из следующих условий:

- постоянным местонахождением этой контролируемой иностранной компании является иностранное государство, с которым имеется международный договор Российской Федерации по вопросам налогообложения, за исключением государств (территорий), не обеспечивающих обмена информацией для целей налогообложения с Российской Федерацией;

- в отношении финансовой отчетности представлено аудиторское заключение, которое не содержит отрицательного мнения или отказа в выражении мнения.

При определении прибыли (убытка) КИК осуществляется ряд корректировок:

- Не учитываются суммы переоценки и (или) обесценения долей в уставном капитале организаций, паев, ценных бумаг, производных финансовых инструментов по справедливой стоимости;

- Финансовый результат от реализации или иного выбытия долей в уставном капитале организаций, паев, ценных бумаг, производных финансовых инструментов по данным финансовой отчетности КИК не учитывается, а заменяется на финансовый результат от этих операций, рассчитанный по правилам ст. 309.1 НК РФ, а именно: доходы, определяемые в соответствии с применимыми стандартами составления финансовой отчетности за минусом расходов, определяемым исходя из стоимости указанных финансовых активов по данным учета КИК на дату их принятия к учету (если эти финансовые активы приняты к учету в финансовых годах, предшествующих финансовому году, начавшемуся в 2015 году – исходя из стоимости указанных финансовых активов на первое число финансового года, начавшегося в 2015 году);

- Не учитываются суммы прибыли (убытка) дочерних (ассоциированных) организаций (за исключением дивидендов), признанных в финансовой отчетности КИК;

- Не учитываются расходы на формирование резервов и доходы от восстановления резервов. При этом прибыль КИК уменьшается на суммы расходов, уменьшающих величину ранее сформированного резерва (при условии раскрытия в финансовой отчетности КИК сумм расходов, уменьшающих ранее сформированные резервы, или при условии документального подтверждения таких расходов).

Прибыль (убыток) КИК, определенная по данным ее финансовой отчетности и выраженная в иностранной валюте, уменьшенная на величину дивидендов (распределенной прибыли), подлежит пересчету в рубли с применением среднего курса иностранной валюты к рублю Российской Федерации, установленного ЦБ РФ, определяемого за период, за который в соответствии с личным законом такой компании составляется финансовая отчетность за финансовый год.

АНАЛИЗ ТЕОРЕТИЧЕСКОЙ СИТУАЦИИ – ОФШОР ФОРУМ GSL

Кто может проводить аудит КИК

Комментарий GSL

Если в соответствии с личным законом КИК ее финансовая отчетность не подлежит обязательному аудиту, определение прибыли (убытка) такой КИК осуществляется на основании финансовой отчетности, аудит которой проведен в соответствии с международными стандартами аудита (пп. 2 2, п. 1.2 ст. 309.1 НК РФ в редакции от 15.02.2016).

Российская аудиторская компания может проводить аудит отчетности, составленной по правилам МСФО при наличии у нее соответствующих квалифицированных сотрудников с аттестатами, подтверждающими, в том числе, необходимую квалификацию в области МСФО.

КИК и международный договор по вопросам налогообложения

Комментарий GSL

Как такового понятия международного договора по вопросам налогообложения Налоговый кодекс не дает, но в контексте ст. 7 (Международные договоры по вопросам налогообложения), ст. 232 (Устранение двойного налогообложения), ст. 311 (Устранение двойного налогообложения) Налогового кодекса имеются в виду именно Договоры об избежании двойного налогообложения, содержащие положения, касающиеся налогообложения и сборов (п. 1 ст. 7 НК РФ), а не соглашения об обмене, в которых аналогичных положений не содержится.

Комментарий GSL

Под постоянным местонахождением подразумевается страна, где компания является резидентом. Резидентство определяется в каждой стране на основе собственных критериев, наиболее популярными из которых являются критерии “место регистрации компании” и “место фактического управления и контроля над компанией” (place of management&control), иногда встречается их сочетание. Для подтверждения налогового резидентства компании может потребоваться сертификат налогового резидентства в соответствующей стране.

Кто может проводить аудит КИК

Комментарий GSL

Если с аудируемыми юрисдикциями все более или менее ясно – аудиторское заключение составляется по личному закону страны КИК и в соответствии с ее стандартами аудита, а если они не установлены, то МСФО. Соответственно аудитор также подчиняется локальным требованиям страны КИК. А вот по офшорным КИК Налоговый кодекс не определяет квалификацию аудитора, который может дать заключение, а лишь определяет стандарт («международные стандарты аудита») и вид этого заключения (“.. аудиторское заключение, которое не содержит отрицательного мнения или отказа в выражении мнения…”).

Если подходить формально, то аудиторское заключение в российском законодательстве – это официальный документ, предназначенный для пользователей бухгалтерской (финансовой) отчетности аудируемых лиц, содержащий выраженное в установленной форме мнение аудиторской организации, индивидуального аудитора о достоверности бухгалтерской (финансовой) отчетности аудируемого лица, а аудитор – физическое лицо, получившее квалификационный аттестат аудитора и являющееся членом одной из саморегулируемых организаций аудиторов.

То есть, если трактовать нормы НК РФ буквально, на основе понятий Закона об аудиторской деятельности, то аудиторское заключение – это мнение, выраженное аудитором, имеющим российский аттестат и свидетельство российского СРО. Это означает, что заключение по отчетности КИК только такого аудитора (организации) будет приниматься российской налоговой.

Однако сложно предположить, что именно это имелось в виду законодателем. Исходя из контекста НК РФ можно сказать, что имелось в виду следующее: там, где есть обязательный аудит, аудитор должен соответствовать закону иностранного государства, а если нет обязательного аудита – то любой аудитор, в том числе иностранный, поскольку иное не определено законом. Предполагать иную логику как-то абсурдно.

Тем не менее, как мы знаем, российские законы пишутся, в том числе, и в интересах российского аудиторского сообщества, а не только для представителей крупных иностранных аудиторских компаний. Что касается норм НК РФ в отношении аудиторской проверки прибыли КИК, то она не должна допускать дискриминацию в отношении иностранных или российских аудиторов.

Точку в данном вопросе может поставить только Минфин или сам законодатель.

Пока что совершенно точно, аудит офшорной КИК может проводить российский аудитор в соответствии с международными стандартами аудита (МСА).

Уже сейчас в деятельности аудиторских фирм достаточно широко практикуется проведение аудита в соответствии с International standards of auditing (МСА).

Не все из этих стандартов адаптированы для применения на территории РФ. В настоящий момент 31 международный аудиторский стандарт и 5 методологических документов (сборники, концепции, словарь терминов) одним «пакетом» проходят процедуру признания применимыми на территории в РФ: проводится экспертиза в Совете по аудиторской деятельности, затем материалы будут направлены в Минфин РФ.

Отчетность по КИК

Комментарий GSL

Если компания будет зарегистрирована на Каймановых островах или в другой юрисдикции, которую Минфин России с ФНС России отнесли к офшорам, то необходимо сделать следующее:

- В течение 3-х месяцев после регистрации иностранной компании – подать в налоговый орган по месту жительства (далее – ИФНС) уведомление об участии в иностранной компании по установленной форме.

- Если КИК будет зарегистрирована в 2016 году, то в срок не позднее 20.03.2018 следует подать в ИФНС уведомление о контролируемой иностранной организации по форме, которая к этому моменту будет уже утверждена. А не позднее 30.04.2018 – сдать в ИФНС декларацию о полученных доходах за 2017 год (к которым будет приравнена прибыль КИК за 2016 год) по форме 3-НДФЛ. Далее в срок не позднее 15.07.2018 – уплатить исчисленную по ставке 13% сумму НДФЛ в бюджет РФ.

- В декларации 3-НДФЛ предстоит указать прибыль КИК, а также приложить к ней копии финансовой отчётности и аудиторское заключение на русском языке (в переводе). Если финансовая отчётность отсутствует, то прилагаются иные документы, подтверждающие размер прибыли КИК.

Прибыль КИК не будет учитываться в доходах, если её размер в рублёвом эквиваленте не превысит 30 млн. руб. за 2016 год. Начиная с 2017 года размер не учитываемой в доходах контролирующего лица прибыли КИК снижен до 10 млн. руб. в год.

Если будущая КИК не обязана и не намерена составлять бухгалтерскую (финансовую) отчётность, то прибыль КИК определяется по правилам 25-ой главы НК РФ. То есть «Прибыль (Убыток) компании = Налоговые доходы – Налоговые расходы», при этом расходы должны быть документально подтверждены и экономически обоснованы. К подтверждающим документам относятся выписки с расчётных счетов КИК, первичные документы, составленные в соответствии с обычаями делового оборота иностранной компании.

Такой порядок также может применяться добровольно. В этом случае он должен применяться, как минимум, в течение 5-ти лет, если об этом будет заявлено в декларации 3-НДФЛ.

Если иностранная компания примет решение составлять финансовую отчётность по стандартам МСФО, то её прибыль может определяться на основании финансовой отчётности, аудит которой проведён в соответствии с международными стандартами аудита. В этом случае прибылью (убытком) КИК признаётся величина прибыли (убытка) КИК до налогообложения без учёта некоторых видов доходов (расходов), поименованных в п. 3 ст. 309.1 НК РФ.

Достаточно ли отчетности о прибылях и убытках КИК

Комментарий GSL

В отношении КИК в налоговый орган подаётся:

- Уведомление о КИК. В нём, помимо сведений о КИК, следует указать способ определения налоговой базы (по данным финансовой отчётности или по правилам 25-ой главы НК РФ), основания освобождения от налогообложения прибыли КИК.

- Если прибыль КИК за 2015 год составила 50 млн. руб., налогоплательщик – контролирующее лицо подаёт налоговую декларацию о доходах за 2016 год с приложением копий финансовой отчётности (иных документов в случае её отсутствия финансовой отчётности), аудиторского заключения. Эти документы должны быть переведены на русский язык.

Кроме того, п. 2 ст. 309.1 НК РФ содержит неоднозначную норму о том, что сумма прибыли (убытка) каждой КИК должна быть документально подтверждена её финансовой отчётностью с приложением её финансовой и налоговой отчётности. Следует отметить, что в НК РФ отсутствует конкретный перечень форм финансовой отчётности и налоговой отчётности КИК. Это и понятно, ведь формы отчётности КИК обусловлены стандартами страны инкорпорации КИК или МСФО. В любом случае финансовая отчетность не ограничивается отчетом о прибылях и убытках, а включает и другие формы, в частности, баланс.

Необходимость аудита

Комментарий GSL

- Аудиторское заключение для определения размера прибыли КИК, в принципе, не требуется. Если КИК – резидент страны, которая (I) заключила с РФ соглашение об избежании двойного налогообложения, и (II) при этом на момент подачи налоговой отчётности страна регистрации КИК не включена в «черный» список государств (территорий), не обеспечивающих обмен налоговой информацией с ФНС РФ, то аудит финансовой отчётности не обязателен. Для цели расчёта прибыли КИК может быть использована финансовая отчётность КИК в отсутствие аудиторского заключения. При составлении налоговой отчётности данные финансовой отчётности корректируются по отдельным показателям и переводятся в рубли. Если страна инкорпорации (регистрации) КИК не соответствует вышеуказанным условиям (I, II), то для того, чтобы использовать возможность расчёта прибыли КИК по данным ее финансовой отчётности, следует добровольно провести аудит финансовой отчётности по МСА и получить положительное аудиторское заключение.

- Контролирующее лицо – «физик» может не использовать данные финансовой отчётности КИК, а во всех случаях определять размер прибыли КИК по правилам 25-ой главы НК РФ «Налог на прибыль организаций». Такой порядок должен применяться налогоплательщиком в отношении конкретной КИК в течение периода не менее 5-ти лет. Обращаем внимание, что расчёт прибыли по 25-ой главе НК РФ предусматривает, в частности, открытый перечень доходов и жёсткий подход в отношении принимаемых расходов (они должны быть документально подтверждены и экономически оправданы, – а как это подтвердят финансовые показатели финансовой отчётности?), определённую Кодексом квалификацию доходов и расходов, применение установленных сроков признания доходов и расходов, многое другое. Таким образом «физику» при применении этого порядка для расчёта прибыли КИК, как и в случае добровольного проведения аудита финансовой отчётности, может потребоваться помощь квалифицированного специалиста. И если с показателями финансовой отчётности, составленной по национальным (или международным) стандартам финансовой отчётности, с аудиторским заключением по национальным (или международным) стандартам аудита всё достаточно регламентировано, то расчёт прибыли КИК по правилам, установленным для российских организаций на сегодняшний день, без каких-либо исключений и послаблений, представляется нам достаточно трудоёмким. А результат таких расчётов не гарантирует его безапелляционное признание налоговым инспектором.

- Исходя из вышесказанного и обладая конкретной информацией, собственнику КИК следует решить для себя вопрос, надо ли проходить аудит, если он не обязателен? На решение этого вопроса может повлиять размер прибыли КИК, качество финансовой отчётности КИК, наличие у организации первичных документов, возможность оплачивать услуги аудитора или налогового консультанта, готовность контролирующего лица к самостоятельной процедуре подготовки документов и прохождения камеральной проверки налогового органа и другие факторы.

Аудиторское заключение для LLP

Комментарий GSL

По отношению к LLP UK обсуждаемая тема о необязательности аудиторского заключения представляется не однозначной.

Норма о необязательности проведения аудита для КИК, местонахождением которой является иностранное государство, с которым РФ заключила международный договор в области налогообложения, повторяется в ст. 309.1 НК РФ дважды – в п. 1.1 и пп. 2 п. 1.2 ст. 309.1 НК РФ.

С 1997 года действует Конвенция между Правительством РФ и Правительством Соединенного Королевства Великобритании и Северной Ирландии от 15.02.1994 «Об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и прирост стоимости имущества». В Конвенции прямо определено, что она не распространяется на партнёрства (LLP). Английские компании LLP с иностранными учредителями, не ведущие коммерческой деятельности в Великобритании и не получающие доход на её территории, не подчинены местному налогообложению.

Исходя из действующих норм налогового законодательства РФ, при декларировании дохода контролирующего лица сертификат налогового резидента КИК не является обязательным документом. Однако при возникновении необходимости подтвердить свой налоговый статус LLP не сможет предоставить в налоговый орган сертификат налогового резидента UK.

Официальных разъяснений по этому вопросу найти не удалось. На сегодняшний момент трудно предсказать, как с этой нормой на практике будет работать налоговый орган по месту нахождения налогоплательщика – контролирующего лица.

С нашей стороны, мы рекомендуем провести аудит (независимую проверку достоверности) финансовой отчётности LLP, если контролирующее лицо рассчитывает налоговую базу в отношении прибыли КИК на основании данных финансовой отчётности.

Аудит для активных КИК

Комментарий GSL

Для освобождения от налогообложения прибыли КИК по критерию активной компании к уведомлению о КИК необходимо приложить документы, подтверждающие соблюдение условий для такого освобождения. Поскольку активный статус компании определяется на основании ее финансовой отчетности, составленной по личному закону (т.е. законодательству) КИК, то, как минимум, к уведомлению следует приложить такую финансовую отчетность. Ст. 23.13-1 НК РФ не содержит указания на то, что такая отчетность должна быть проаудирована. На наш взгляд, однако, в отношении Либерии, исходя из принципа консервативности, целесообразно провести аудит, поскольку у России нет соглашения об избежании двойного налогообложения с этой страной, и она включена в список государств (территорий), не обеспечивающих обмен информацией для целей налогообложения с РФ, утвержденный ФНС.

Что касается Мальты, насколько нам известно, там аудит финансовой отчетности в любом случае обязателен.

Комментарий GSL

В соответствии с п. 9 ст. 25.13-1 НК РФ для применения освобождения от налогообложения прибыли активной КИК (пп. 4 п. 1 ст. 25.13-1 НК РФ), налогоплательщику, осуществляющему контроль над КИК, необходимо предоставить документы, подтверждающие соблюдение условий для такого освобождения.

НК РФ не устанавливает перечня подтверждающих документов. По мнению Минфина, комплект документов, подтверждающих соблюдение таких условий, является индивидуальным (Письмо Минфина России от 23.03.2017 № 03-12-11/2/16988).

При этом в отношении освобождения прибыли КИК от налогообложения, например, по «эффективной ставке» (п. 2 ст. 25.13-1 НК РФ) Минфин рекомендует в качестве подтверждения использовать данные бухгалтерского учета, регистры бухгалтерского учета, иные документы. В том числе представленные контролируемой иностранной компанией справки, данные аналитического учета, представленную финансовую отчетность и расшифровки к ней, налоговую отчетность, копии договоров и платежных документов, а также иные документы, предусмотренные обычаями делового оборота государства постоянного местонахождения контролируемой иностранной компании.

В виду отсутствия перечня подтверждающих документов в НК РФ, по нашему мнению, для освобождения прибыли активной КИК от налогообложения было бы целесообразно предоставить в качестве подтверждающих документов финансовую отчетность и аудиторское заключение по ней с учетом налоговых юрисдикций компаний.

Как налогооблагаемая база КИК рассчитывается по правилам 25 Главы НК РФ?

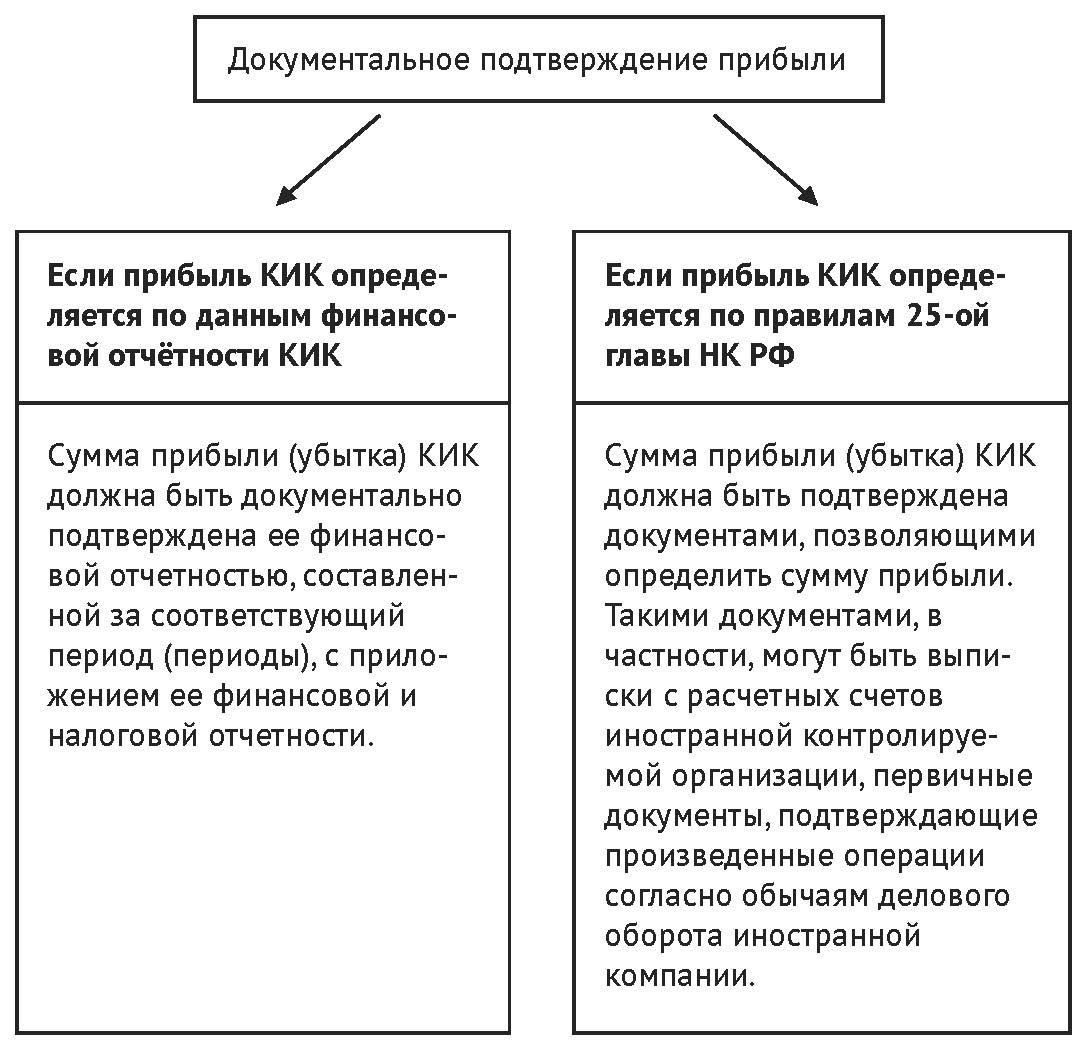

В случае определения суммы прибыли (убытка) КИК по правилам Главы 25 НК РФ сумма прибыли (убытка) КИК определяется аналогично тому, как определяют налогооблагаемую прибыль российские организации. Прибыль определяется в официальной валюте государства постоянного местонахождения иностранной организации и подлежит пересчету в рубли с применением среднего курса иностранной валюты к рублю РФ, установленного ЦБ РФ, определяемого за календарный год, за который определяется сумма прибыли (убытка) КИК.

Расчет налога на доход

Ставка налога на доход контролирующего лица в виде прибыли КИК составляет:

- 20% – для юридического лица,

- 13% – для физического лица.

Сумма налога, исчисленного в отношении прибыли КИК уменьшается пропорционально доле участия контролирующего лица на:

Сумма налога, исчисленного в соответствии с законодательством иностранного государства, должна быть документально подтверждена, а в случае отсутствия у РФ с соответствующим государством (территорией) действующего СОИДН заверена компетентным органом иностранного государства, уполномоченным по контролю и надзору в области налогов.

К налоговой декларации контролирующего лица прилагаются следующие документы:

- финансовая отчетность КИК за период, прибыль за который учтена при определении налоговой базы по налогу;

- в случае отсутствия финансовой отчетности (применимо при расчете прибыли в соответствии с положениями Главы 25 НК РФ) иные документы – например, выписки с расчетных счетов, первичные документы;

- аудиторское заключение по финансовой отчетности КИК, если проведение аудита финансовой отчетности обязательно или аудит осуществляется добровольно. Если аудиторское заключение не может быть представлено одновременно с налоговой декларацией, оно представляется не позднее одного месяца со дня, отраженного в уведомлении о КИК в качестве даты составления аудиторского заключения.

Документы (их копии) на иностранном языке, должны быть переведены на русский язык.

АНАЛИЗ ТЕОРЕТИЧЕСКОЙ СИТУАЦИИ – ОФШОР ФОРУМ GSL

КИК: документы и их копии

Комментарий GSL

Полагаем, что в данной ситуации распечатки сканированных документов финансовой отчётности КИК и аудиторского заключения могут быть приняты налоговым органом по месту нахождения (месту жительства) при сдаче контролирующим лицом налоговой декларации по налогу на прибыль организаций (по НДФЛ).

Требования к документам, прилагаемым к налоговой декларации в отношении прибыли КИК, установлены п. 6 ст. 25.15 НК РФ, в соответствии с которым указанные документы (их копии), составленные на иностранном языке, должны быть переведены на русский язык. НК РФ не содержит требований о необходимости получения и представления в налоговые органы нотариального заверения и апостилирования копий вышеуказанных документов (Письмо Минфина России от 21.02.2017 № 03-12-11/2/10422).

Примеры расчета налогооблагаемой прибыли КИК

Пример 1. Демонстрация правил КИК при распределении дивидендов (i) в текущем или следующем году и (ii) через год после окончания отчетного периода

Условия:

- Доля участия физического лица в иностранной компании – 70%

- Применимая ставка НДФЛ – 13%

- КИК не уплачивает налог на прибыль в стране своего резидентства

- При распределении дивидендов из страны резидентства КИК налог у источника выплаты на дивиденды не удерживается

В приведенном в Таблице 1 упрощенном примере суммы НДФЛ к уплате одинаковы. Однако между двумя вариантами существуют различия, в частности следующие:

- В варианте (ii) акционер уплачивает НДФЛ, хотя денежных средств (дивидендов) он мог к моменту уплаты НДФЛ не получить. При этом следует иметь в виду, что хотя у КИК может быть по финансовой отчетности прибыль, она может быть в неденежной форме, соответственно, может отсутствовать возможность распределения дивидендов;

- Разница в сумме налога в двух вариантах может возникнуть из-за отличий в пересчете валютного дохода в рублевый. При получении дивидендов в валюте, налогооблагаемая база рассчитывается в рублях по курсу ЦБ РФ на дату получения дивидендов. Прибыль КИК пересчитывается в рубли по среднему курсу ЦБ РФ за соответствующий год (в нашем примере 2019).

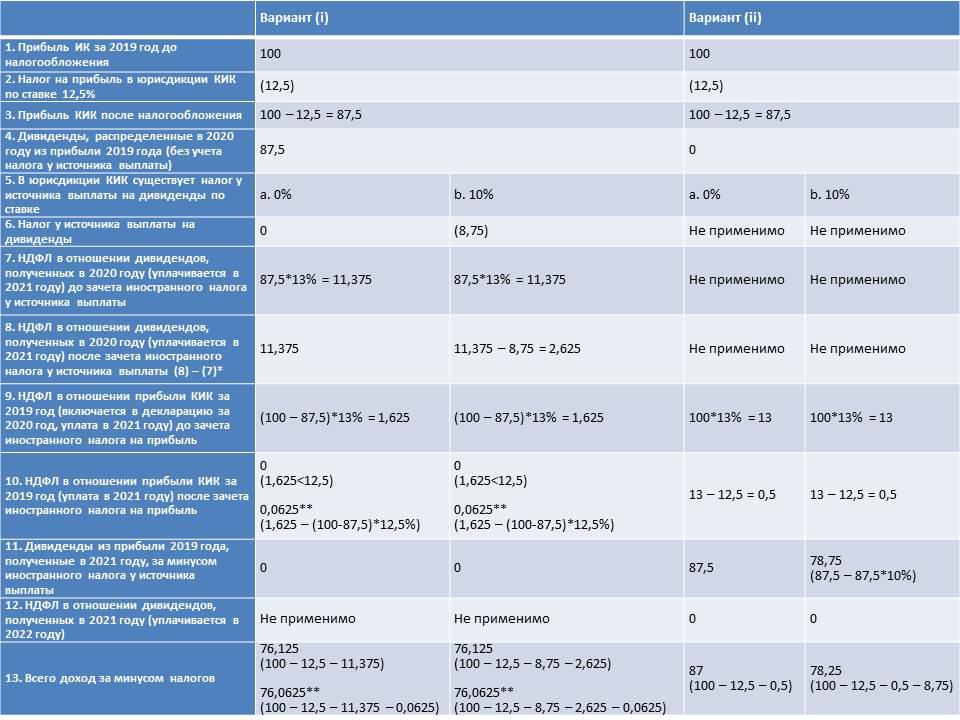

Пример 2. Демонстрация правил КИК в отношении возможности зачета иностранных налогов при распределении дивидендов (i) в текущем или следующем году и (ii) через год после окончания отчетного периода

Условия:

- Доля участия физического лица в иностранной компании – 100%

- Применимая ставка НДФЛ – 13%

- КИК уплачивает налог на прибыль в стране своего резидентства по ставке 12,5%

- При распределении дивидендов из страны резидентства КИК налог у источника выплаты на дивиденды: (a) не удерживается, (b) удерживается по ставке 10%

* Зачет возможен при наличии договора об избежании двойного налогообложения между РФ и страной резидентства КИК.

** Консервативный вариант, где зачет иностранного налога осуществляется пропорционально прибыли, которая включена в базу по НДФЛ. Судебной практики нет, но есть положительное письмо Минфина от 13 декабря 2016 г. N 03-12-11/2/74557.

В приведенном в Таблице 2 упрощенном примере показано, что если КИК уплачивает налог на прибыль в стране своего резидентства, то может быть выгоднее не распределять дивиденды в году, следующим за отчетным, а подождать до следующего года.

Это связано с тем, что иностранный налог на прибыль может зачитываться против НДФЛ (налога на прибыль), уплачиваемого с нераспределенной прибыли КИК, а НДФЛ (как и налог на прибыль) в отношении дивидендов из прибыли, которая декларировалась в рамках правил КИК, не уплачивается. Зачитывать против НДФЛ (налога на прибыль) с прибыли КИК можно не только налог на прибыль, уплачиваемый в стране резидентства КИК, но и налоги уплаченные КИК в иных странах/удержанных из получаемых ею дивидендов.

Освобождение прибыли КИК от налогообложения

В ряде случаев прибыль КИК может освобождаться от налогообложения.

Наиболее часто встречающиеся, включают следующие ситуации:

- Компания из страны-члена ЕАЭС (это Армения, Беларусь, Казахстан, Киргизия);

- Иностранная компания облагается по высокой эффективной ставке налога), составляющей не менее 75% от российской ставки налога на прибыль. При этом иностранная компания должна быть из страны с налоговым соглашением с РФ, за исключением государств, не обеспечивающих обмен налоговой информацией с РФ.

Для этих целей рассчитывается:

- эффективная ставка налогообложения иностранной компании: сумма, уплаченного иностранной компанией налога на прибыль, а также удержанного с ее зарубежных доходов (за некоторыми исключениями), делится на прибыль иностранной компании, определенную по правилам расчета прибыли КИК на основании ее финансовой отчетности;

- средневзвешенная ставка российского налога с учетом того, что к дивидендам применяется ставка налога в 13%, к остальным доходам – 20%.

- Компания является активной компанией или активной холдинговой (субхолдинговой) компанией. Активная холдинговая или субхолдинговая компания не должны быть из государства, включенного Минфином в список стран, предоставляющих льготный налоговый режим (офшорные зоны). Подобного требования в отношении активной иностранной компании нет.

Все три вида компаний определены в НК РФ. В частности, активной компанией признается компания, доля «пассивных» доходов которой, как они определены в НК РФ, не превышает 20%. К пассивным доходам в данном случае относятся, помимо дивидендов, процентов, роялти, арендных доходов, в частности, доходы от реализации акций, производных финансовых инструментов, недвижимости, доходы от оказания консультационных, юридических, бухгалтерских, аудиторских, инжиниринговых, рекламных, маркетинговых услуг, услуг по обработке информации, НИОКР и др. Список является открытым, включая позицию - иные аналогичные доходы.

5 миллионов рублей – уплата НДФЛ с фиксированной прибыли

В 2020 году Госдума РФ приняла федеральный закон N 368 "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации", который внес изменения в размеры штрафов за неподачу или некорректную подачу уведомления о КИК с 2021 года, а также впервые ввел термин "налог с фиксированной прибыли КИК в размере 5 млн. рублей". В бизнес-среде такой налог также известен как фиксированный налог КИК или паушальный налог.

Что такое налог с фиксированной прибыли КИК?

Налог с фиксированной прибыли КИК установлен в размере 5 млн. рублей.

Для целей расчета данного налога установлена фиксированная сумма прибыли КИК в размере 38 460 000 рублей за налоговый период 2020 года и 34 000 000 рублей за последующие налоговые периоды начиная с 2021 года, с которой рассчитывается налог к уплате вне зависимости от количества КИК и суммы их прибыли.

Какие преимущества дает переход на налог с фиксированной прибыли КИК контролирующему лицу – налогоплательщику?

Недостатки режима налога с фиксированной прибыли КИК

В случае перехода на режим уплаты фиксированного налога с прибыли КИК нельзя будет воспользоваться:

Кроме того, в случае если КИК показала убыток или сгенерировала прибыль менее фиксированной суммы прибыли КИК, то заплатить фиксированный налог все равно придется в полном размере.

Кому выгодно перейти на налог с фиксированной прибыли КИК?

Фиксированный налог с прибыли КИК может быть выгоден для контролирующих лиц – налогоплательщиков в следующих случаях:

- При большом количестве КИК;

- При генерации КИК значительных сумм прибыли (равные фиксированной сумме прибыли КИК или более) в случае, если не планируется их дальнейшее распределение в РФ;

- При сложной и трудоемкой финансовой отчетности (высокочастотный трейдинг, криптовалютный бизнес);

- При сложных структурах КИК, когда ежегодные расходы на проведение аудита для целей соответствия законодательству о КИК в РФ равны или превышают 5 млн. руб..

Как перейти на налог с фиксированной прибыли КИК?

Для того, чтобы перейти на уплату фиксированного налога с прибыли КИК контролирующее лицо – налогоплательщик должен представить в налоговый орган уведомление о переходе на уплату налога на доходы физических лиц с фиксированной прибыли.

Указанное уведомление налогоплательщик представляет в налоговый орган по месту жительства в срок до 31 декабря года, являющегося налоговым периодом, начиная с которого налогоплательщик осуществляет уплату налога с фиксированной прибыли.

Какую отчетность по КИК необходимо предоставлять при применении налога на фиксированную прибыль КИК?

В целом сам состав отчетности не поменялся:

- Уведомление о КИК, которое нужно предоставить до 30 апреля года, следующего за отчетным периодом;

- Декларация по НДФЛ с указанием фиксированной прибыли КИК вместо действительной прибыли КИК.

Каков порядок уплаты фиксированного налога с прибыли КИК?

Налогоплательщик, перешедший на режим уплаты фиксированного налога с прибыли КИК, должен включать фиксированную прибыль КИК в свою налоговую декларацию, которую необходимо подавать в налоговый орган по месту жительства в срок не позднее 30 апреля года, следующего за истекшим налоговым периодом.

В течение какого времени необходимо применять режим налога с фиксированной прибыли КИК?

В случае, если налогоплательщик перешел на уплату фиксированного налога с прибыли КИК после 2021 года, то такой порядок уплаты налога подлежит применению в течение не менее 5 налоговых периодов.

В случае, если налогоплательщик перешел на уплату фиксированного налога с прибыли КИК в 2020 и/или 2021 годах, порядок уплаты налога с фиксированной прибыли подлежит применению налогоплательщиком в течение не менее 3 налоговых периодов.

Может ли контролирующее лицо отказаться от уплаты фиксированного налога на прибыль?

Контролирующее лицо, перешедшее на уплату фиксированного налога с прибыли КИК, вправе отказаться от такого порядка уплаты налога посредством представления уведомления об отказе от уплаты налога на доходы физических лиц с фиксированной прибыли, но не ранее установленных сроков (3 или 5 налоговых периодов).

Уведомление об отказе применения фиксированного налога на прибыль необходимо предоставить в налоговый орган по месту жительства в срок до 31 декабря года, являющегося налоговым периодом, начиная с которого контролирующее лицо отказывается от уплаты фиксированного налога с прибыли КИК.

Отказаться от применения фиксированного налога с прибыли КИК до истечения установленного срока можно только в том случае, если в период применения фиксированного налога были внесены поправки в налоговое законодательство РФ, приводящие к увеличению суммы фиксированного налога.

Кто уже перешел на применение налога с фиксированной прибыли КИК?

По данным ФНС, в первый год новый режим уплаты налога с фиксированной прибыли КИК выбрали 285 физических лиц. В настоящее время на особый режим выплат перешли около 400 граждан.

По итогам 2021 года в Москве фиксированный налог заплатили примерно 182 человека, в то время как в московской области – 24 человека, в Санкт-Петербурге и Ленинградской области – 11 человек. При этом в общей сложности фиксированный налог был уплачен в 22 регионах, причем в 12 из них было ровно по 1 налогоплательщику такого налога (Калужская область, Калининградская область, Дагестан, Ростовская область, Челябинская область и т.д.).

Возможные штрафы

Правила КИК требуют подачи уведомлений, предоставления ряда документов, подачи деклараций и др. Рекомендуется соблюдать установленные требования, включая требования к срокам подачи документов, правильности предоставляемых данных. За нарушение правил НК РФ предусматривает значительные штрафы. В частности:

- За неуплату налога с прибыли КИК взимается штраф в размере 20% от неуплаченного налога, но не менее 100 тыс. руб. (статья 129.5 НК РФ);

- За непредставление уведомления о КИК в установленные сроки – штраф в размере 500 тыс. руб. в отношении каждого КИК за каждый календарный год (статья 129.6 НК РФ);

- За непредставление документов, подтверждающих размер прибыли (убытка) КИК в установленные сроки (финансовой отчетности, аудиторского заключения, если применимо) – штраф в размере 500 тыс. руб. (статья 126, пункт 1.1 НК РФ);

- За непредставление документов по требованию налогового органа для освобождения прибыли КИК от налогообложения или документов, подтверждающих размер прибыли, - штраф в размере 1 млн. руб. (Статья 126, пункт 1.1-1 НК РФ).

И почему, тем не менее, иметь КИК может быть выгодно?

Можно привести, в частности, такие примеры, когда с налоговой точки зрения может быть выгодным структурировать зарубежные операции через иностранную контролируемую компанию:

- Иностранная контролируемая торговая компания. Потенциально, прибыль такой КИК не облагается налогом в РФ, облагаются только полученные от компании дивиденды.

- Иностранная контролируемая компания облагается по ставке налога, сравнимой с российскими ставками НДФЛ. В этом случае декларирование прибыли КИК может позволить зачесть иностранный налог (налоги) против НДФЛ, в результате НДФЛ может не уплачиваться или уплачиваться в небольшой доле. При этом дивиденды, полученные российским акционером из такой прибыли могут освобождаться от НДФЛ.

- Иностранная контролируемая компания, инвестирующая в валютные ценные бумаги. Это может позволить избежать уплаты НДФЛ с прибыли от реализации валютной ценной бумаги, образовавшейся за счет падения курса рубля к валюте ценной бумаги. Это можно продемонстрировать на следующем небольшом упрощенном примере (этот пример не относится к валютным облигациям РФ, для которых установлены специальные льготные правила расчета налогооблагаемой базы):

|

|

Вариант 1. Прямое владение физическим лицом ценными бумагами, деноминированными в евро

|

Вариант 2. КИК, ведущая учет в евро, владеет ценными бумагами, деноминированными в евро

|

|

1. Приобретение облигации за 100 евро 5 мая 2019 года. Стоимость покупки для целей налогообложения

|

7 230,96 руб. (100*72,3096 – курс ЦБ РФ)

|

100 евро

|

|

2. Продажа облигации за 100 евро 5 мая 2021 года. Стоимость продажи для целей налогообложения

|

9 045,10 руб. (100*90,4510 – курс ЦБ РФ)

|

100 евро

|

|

3. Налогооблагаемая прибыль (2) – (1)

|

1 814,14 руб.

|

0

|

26.11.2021 Arhero

ДД

в каких случаях я должна платить НДФЛ с прибыли КИК по ставке 13%, а в каких 15%?

Спс

Ответить

17.12.2021 Ксения Шилкина, Налоговый консультант

Добрый день!

С 2021 года те, кто зарабатывает свыше 5 млн рублей в год, будут при определенных условиях платить НДФЛ по ставке 15%. Ставку НДФЛ 15% нужно применять, если выполняются сразу два условия:

1. Годовой доход физического лица превысил 5 млн рублей.

2. Повышенная ставка применяется только к сумме, превышающей эту цифру.

С дохода до 5 млн. руб. налог уплачивается как и ранее по ставке 13%.

Ответить

30.11.2021 Jogann.Vajs

Добрый день!

Помогите, пожалуйста, разобраться в данной ситуации: гражданин РФ является 100% акционером латвийской компании. Планируется выплата дивидендов, вследствие чего у гражданина возникает обязанность уплатить подоходный налог с дивидендов в Латвии.

Вопрос: в России ему нужно заплатить НДФЛ с дивидендов или нет?

Ответить

17.12.2021 Ксения Шилкина, Налоговый консультант

Добрый день!

Для начала необходимо разобраться с Вашей налоговой резидентностью: чьим налоговым резидентом (Латвии или РФ) Вы являетесь независимо от гражданства РФ? Где: в Латвии или России, и в течение какого времени за последние 12 месяцев перед выплатой дивидендов Вы находились?

Допустим, на момент выплаты дивидендов Вы находились в России в общей сложности более 182 дней. Тогда, будучи российским налоговым резидентом, Вы обязаны задекларировать свои доходы в виде дивидендов, полученных от источников за рубежом за этот год, и уплатить налог в бюджет РФ. При этом, Вы вправе уменьшить сумму налога НДФЛ, исчисленную по ставке 13 %, на сумму подоходного налога с дивидендов, исчисленную и уплаченную в Латвии (по ставке 10 %), то есть уплатить в бюджет РФ разницу ( п.2 ст.214 НК РФ).

Ответить